Wigroup đưa ra kết luận mức định giá cuối năm 2022 của thị trường chưa thực sự quá hấp dẫn. Thị trường chứng khoán Việt Nam đang trải qua một năm đầy khó khăn với hàng loạt biến động mạnh. Tính đến thời điểm hiện tại, VN-Index đã mất hơn…

Thị trường chứng khoán Việt Nam đang trải qua một năm đầy khó khăn với hàng loạt biến động mạnh. Tính đến thời điểm hiện tại, VN-Index đã mất hơn 36% so với thời điểm đầu năm và là một trong những thị trường giảm mạnh nhất thế giới.

Những cú giảm sâu cũng đồng thời đưa P/E thị trường về vùng thấp cách đây khoảng 10 năm. Tuy nhiên, thị trường hiện tại đang giao dịch trong bối cảnh mà lãi suất không còn thấp như trước và có thể gia tăng thêm trong thời gian tới. Vậy mức định giá của thị trường có đang thực sự hấp dẫn?

Định giá chứng khoán rẻ, nhưng chưa thực sự hấp dẫn

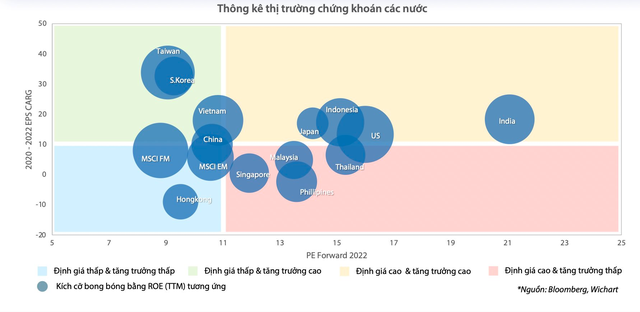

Trong báo cáo mới đây, WiGroup chia chỉ số thị trường chứng khoán các quốc gia khu vực làm 4 nhóm, dựa trên chỉ tiêu tốc độ tăng trưởng EPS kép giai đoạn năm 2020 – 2022 và chỉ tiêu PE forward 2022 (1) Nhóm định giá thấp & tăng trưởng thấp, (2) Nhóm định giá thấp & tăng trưởng cao, (3) Nhóm định giá cao & tăng trưởng cao, (4) Nhóm định giá cao & tăng trưởng thấp.

Trong đó, chỉ số VN-Index của Việt Nam được xếp vào nhóm (2) là định giá thấp và tăng trưởng cao, cùng với 2 thị trường khác là Đài Loan (Trung Quốc) và Hàn Quốc. Không chỉ vượt trội về tốc độ tăng trưởng và mức định giá hấp dẫn, mức ROE thể hiện cho khả năng sinh lời của thị trường Việt Nam cũng nằm trong top cao nhất trong khu vực với giá trị khoảng hơn 15%.

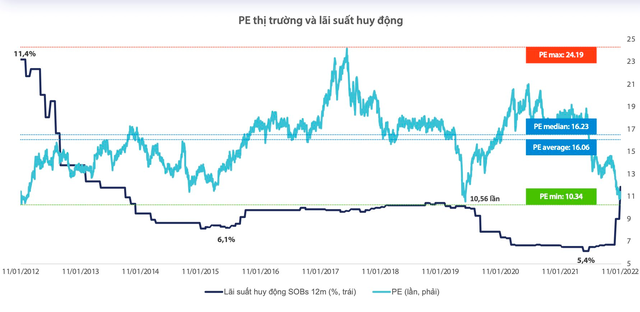

Tính đến ngày 4/11, VN-Index đang giao dịch ở mức PE 10,91 lần, tiệm cận mức thấp nhất trong 10 năm (10,34 lần) vào ngày 5/11/2012. Mức định giá này cũng gần về mức định giá mà VN-Index đã từng ghi nhận trong làn sóng Covid thứ nhất vào ngày 31/3/2020.

Như vậy, so với mức định giá trung bình 10 năm khoảng 16 lần và mức trung vị 10 năm 16,23 lần, mức định giá theo P/E hiện tại của VN-Index thấp hơn đáng kể.

Tuy nhiên, để đánh giá khách quan nhất về mức định giá của VN-Index, đội ngũ phân tích Wigroup sử dụng kết hợp 2 phương pháp là so sánh với dữ liệu lịch sử và so sánh với lãi suất tiết kiệm bình quân, do đây là kênh đầu tư “cơ sở” của hầu hết người dân Việt Nam.

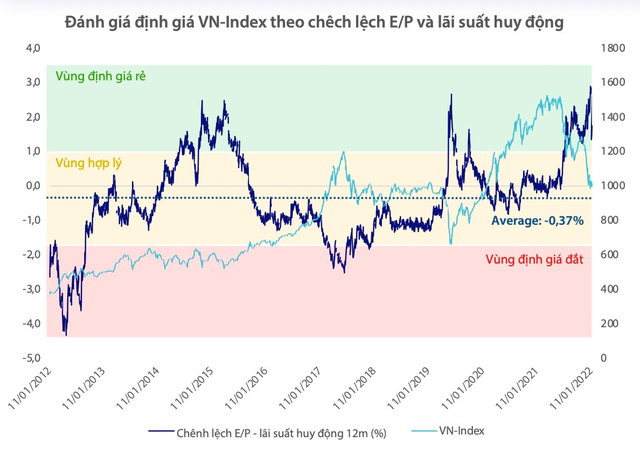

Wigroup tính toán ra mức chênh lệch trung bình của hiệu suất E/P (nghịch đảo của PE) VN- Index và lãi suất huy động bình quân kỳ hạn 12 tháng của nhóm SOBs trong 10 năm gần nhất là -0,37%, có nghĩa là mức lãi suất “danh nghĩa” của thị trường thường thấp hơn 0,37 điểm % so với lãi suất tiết kiệm.

Tại ngày 4/11, E/P của VN-Index đạt 9,2% và mức chênh lệch giữa E/P và lãi suất huy động kỳ hạn 12 tháng là 1,8% điểm %. Đây là mức chênh lệch được nhóm phân tích đưa phân vào “vùng định giá rẻ”.

Tuy nhiên đến cuối năm 2022, dựa trên ước tính tăng trưởng lợi nhuận quý 4 của thị trường sẽ giảm tốc 9,8% so với cùng kỳ, E/P của thị trường sẽ được chiết khấu về gần 9,0%.

Đồng thời, đưa ra giả định lãi suất huy động sẽ tăng thêm 0,5%, mức chêch lệch E/P và lãi suất huy động cuối 2022 chỉ còn 1%. Đây là mức chênh lệch nằm giữa “vùng định giá rẻ” và “vùng hợp lý”.

Do đó, Wigroup đưa ra kết luận mức định giá cuối năm 2022 của thị trường chưa thực sự quá hấp dẫn.

Tăng trưởng lợi nhuận thị trường dự kiến giảm tốc trong quý 4

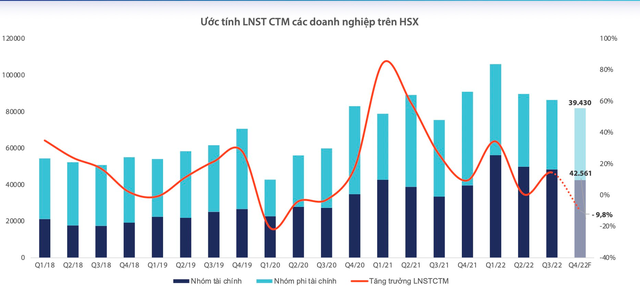

Theo ước tính của nhóm chuyên gia, lợi nhuận sau thuế công ty mẹ của các doanh nghiệp trên HSX trong quý 4 đạt 81.992 tỷ trên HSX, giảm 9,8% so với cùng kỳ.

Đối với nhóm phi tài chính , môi trường sản xuất kinh doanh của nhóm phi tài chính chưa có nhiều thay đổi so với quý trước đó và thậm chí có phần khó khăn hơn. Do vậy, xu hướng giảm nhẹ của lợi nhuận từ hoạt động kinh doanh chính nhóm phi tài chính trên HSX vẫn sẽ tiếp tục.

Wigroup ước tính lợi nhuận trước thuế nhóm phi tài chính trong quý 4 đạt khoảng 49.051 tỷ, giảm mạnh 23,2% so với cùng kỳ do hoạt động kinh doanh chính tiếp tục khó khăn và lợi nhuận từ hoạt động tài chính sụt giảm.

Ngược lại, báo cáo phân tích chỉ ra rằng lợi nhuận nhóm tài chính sẽ là điểm sáng cho thị trường với dự báo quý 4 đạt 42.561 tỷ, tăng 7,5% so với cùng kỳ và động lực chính đến từ các cổ phiếu Ngân hàng.

Cụ thể, nhóm Ngân hàng sẽ đạt khoảng 41,11 tỷ đồng lợi nhuận sau thuế cổ đông mẹ trong quý 4, giảm 12,4% so với quý trước do NIM bắt đầu phản ánh áp lực tăng lãi suất huy động và chi phí trích lập dự phòng tăng. Mặc dù vậy, con số này vẫn đạt mức tăng trưởng 17,5% so với cùng kỳ nhờ mức nền thấp.

Nhịp Sống Thị Trường