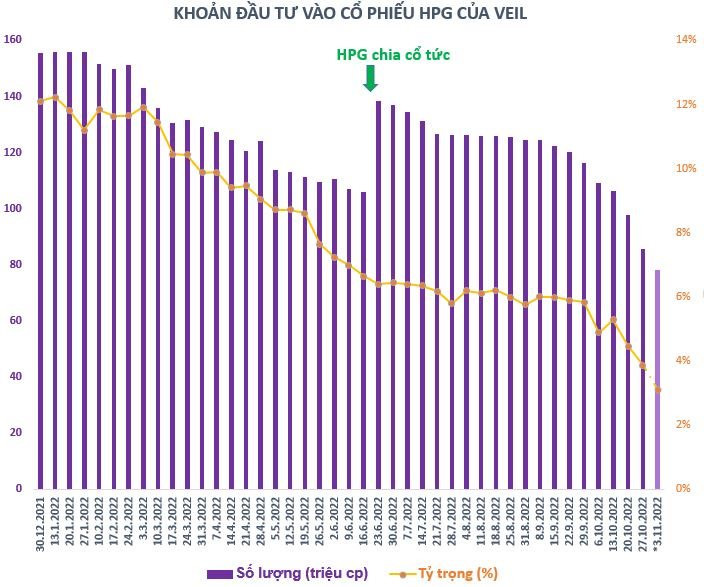

Theo ước tính, quỹ ngoại này đã bán ròng tối thiểu 110 triệu cổ phiếu HPG, chiếm hơn 40% tổng lượng bán ròng của khối ngoại trên cổ phiếu đầu ngành thép từ đầu năm. Theo báo cáo cập nhật đến thời điểm 3/11, cổ phiếu HPG của Tập đoàn…

Theo báo cáo cập nhật đến thời điểm 3/11, cổ phiếu HPG của Tập đoàn Hòa Phát đã không còn nằm trong top 10 khoản đầu tư lớn nhất của Vietnam Enterprise Investments Limited (VEIL), quỹ tỷ USD thuộc Dragon Capital quản lý. Đây là điều khá bất ngờ khi cuối năm ngoái, HPG vẫn là chủ lực trong danh mục của quỹ ngoại này với tỷ trọng lớn nhất khoảng trên 12%.

Thời điểm đó, giá trị tài sản ròng (NAV) của VEIL lên đến hơn 2,6 tỷ USD tương đương giá trị khoản đầu tư vào HPG ước tính vào khoảng 310 triệu USD. Chiếu theo thị giá HPG giai đoạn đó, quỹ ngoại này nắm giữ khoảng 156 triệu cổ phiếu của doanh nghiệp đầu ngành thép. Tuy nhiên, từ đầu tháng 3 trở đi, quỹ ngoại này đã bắt đâu có những động thái giảm dần sở hữu.

Đến giữa tháng 6, VEIL đã bán ròng khoảng 50 triệu cổ phiếu HPG từ đầu năm qua đó giảm lượng sở hữu xuống còn 106 triệu đơn vị (giá trị 141 triệu USD). Trong đợt Hòa Phát chia cổ tức bằng cổ phiếu tỷ lệ 30% (ngày không hưởng quyền là 17/6), quỹ ngoại đã nhận thêm gần 32 triệu cổ phiếu để nâng lượng nắm giữ lên 138 triệu đơn vị tuy nhiên giá trị không thay đổi.

VEIl miệt mài bán cổ phiếu HPG từ đầu năm (số liệu tại ngày 3/11 là số ước tính)

Sau đó, VEIL vẫn miệt mài bán cổ phiếu HPG, đặc biệt từ giữa tháng 9. Tính đến ngày 3/11, HPG đã không còn trong top 10 cổ phiếu lớn nhất danh mục của VEIL, tương đương tỷ trọng dưới 3,11% (tỷ trọng của PNJ – cổ phiếu đứng thứ 10). Với NAV chỉ còn 1,54 tỷ USD, giá trị khoản đầu tư vào HPG của VEIL chỉ còn chưa đến 48 triệu USD, tương ứng lượng sở hữu vào khoảng 78 triệu cổ phiếu. Ước tính, VEIL đã bán ròng tối thiểu 60 triệu cổ phiếu HPG từ giữa tháng 6.

Như vậy, VEIL đã bán ròng tối thiểu 110 triệu cổ phiếu HPG từ đầu năm 2022. Con số này chiếm hơn 40% tổng khối lượng bán ròng của nhà đầu tư nước ngoài trên cổ phiếu đầu ngành thép. Đáng chú ý, HPG cũng là cổ phiếu bị khối ngoại xả mạnh nhất từ đầu năm với giá trị lên đến 7.558 tỷ đồng (khối lượng hơn 264 triệu đơn vị). Tuy nhiên, nhà đầu tư nước ngoài vẫn còn nắm giữ gần 1,1 tỷ cổ phiếu HPG (tỷ lệ 18,8%).

Động thái bán ròng của khối ngoại diễn ra trong bối cảnh HPG liên tục giảm mạnh từ đầu năm đến nay. So với đỉnh hồi cuối tháng 10/2021, cổ phiếu này đã “bốc hơi” 72% thị giá và rơi xuống vùng đáy 27 tháng. Vốn hóa thị trường cũng theo đó bị thổi bay 183.700 tỷ đồng (~7,6 tỷ USD), chỉ còn 71.500 tỷ đồng.

Cổ phiếu HPG rơi từ đỉnh lịch sử về đáy 27 tháng

Khó khăn bủa vây

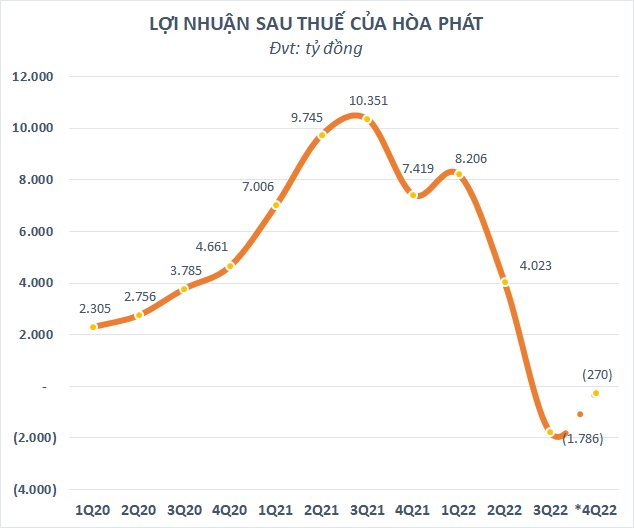

Cổ phiếu HPG liên tục trượt dốc trong bối cảnh khó khăn đang bủa vây ngành thép nói chung và Hòa Phát nói riêng. Trong quý 3, tổng lợi nhuận của các doanh nghiệp thép trên sàn chứng khoán trong quý 3 âm đến hơn 4.700 tỷ đồng, thấp nhất trong nhiều năm trở lại đây. Trong đó, riêng Hòa Phát đã có lần đầu tiên báo lỗ kể từ năm 2008 với khoản lỗ ròng 1.786 tỷ đồng.

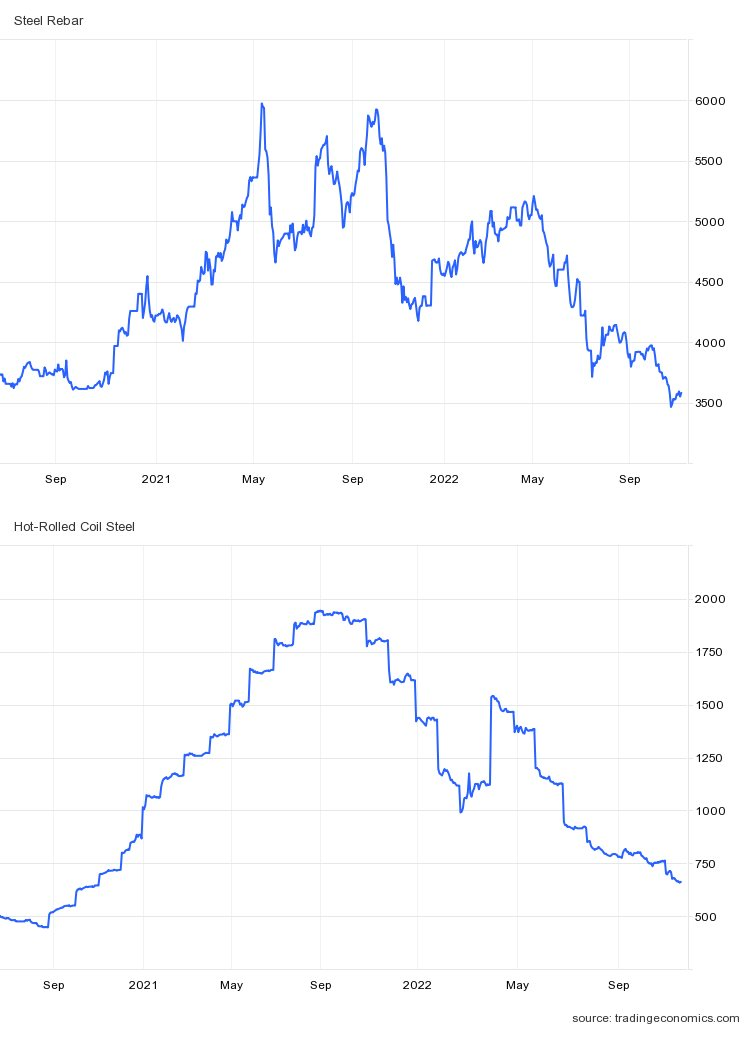

Sự kết hợp của nhiều yếu tố tiêu cực bao gồm giá thép giảm, hàng tồn kho giá cao và ảnh hưởng của lỗ tỷ giá là nguyên nhân chính khiến doanh nghiệp đầu ngành thép lỗ trong quý 3. Lượng tồn kho kỷ lục lên đến gần 58.000 tỷ đồng vào cuối quý 2 đã gây áp lực lớn lên giá vốn trong khi giá thép thế giới lại liên tục sụt giảm.

Giá thép thế giới liên tục giảm mạnh từ đỉnh

Nhu cầu chậm lại là một trong những yếu tố gây bất lợi cho hoạt động kinh doanh của Hoà Phát. Sản lượng tiêu thụ thép xây dựng của doanh nghiệp này trong tháng 10 đã giảm đáng kể xuống 210.000 tấn, mức thấp nhất kể từ tháng 3/2021. Sản lượng xuất khẩu và tiêu thụ nội địa trong tháng lần lượt giảm 73% và 44% so với cùng kỳ. Sản lượng tiêu thụ phôi thép, ống thép và thép mạ kẽm cũng giảm lần lượt 92%, 21% và 40% so với cùng kỳ, xuống lần lượt đạt 15.000 tấn, 57.000 tấn và 27.000 tấn trong tháng 10.

Mặc dù sản lượng tiêu thụ HRC trong tháng 10 vẫn duy trì ở mức cao 269.000 tấn (tăng 30% so với cùng kỳ), nhưng có thể giảm trong thời gian tới do nhu cầu tiêu thụ thép dẹt thành phẩm suy yếu. Theo đó, căn cứ trên sản lượng tiêu thụ, hiệu suất hoạt động của các lò cao của HPG trong tháng 10 đạt gần 70%.

Do đó, Hòa Phát đang xem xét kế hoạch tạm thời tạm dừng khoảng 4 lò cao tại Khu liên hợp Hải Dương và Khu liên hợp Dung Quất từ tháng 11 để giảm lượng hàng tồn kho và cắt giảm chi phí hoạt động. Theo ban lãnh đạo, chi phí đóng cửa và mở lại mỗi lò cao vào khoảng 40 tỷ đồng và mất từ 5-7 ngày để khởi động lại một lò. SSI Research cho rằng việc đóng cửa các lò cao có thể được coi là một dấu hiệu cho thấy quan điểm thận trọng của ban lãnh đạo về triển vọng thị trường thép trong tương lai.

Theo báo cáo mới đây, SSI Research đã điều chỉnh dự báo lợi nhuận sau thuế năm 2022 của Hoà Phát xuống 10.200 tỷ đồng, giảm 70% so với năm 2021. Như vậy, theo ước tính của bộ phận phân tích, Hoà Phát có thể sẽ lỗ ròng 270 tỷ đồng trong quý 4/2022.

Lợi nhuận của Hòa Phát trượt dốc

Lạc quan hơn, EVS Research kỳ vọng sự phục hồi của ngành thép sẽ diễn ra vào các tháng quý 4 do cuối năm là mùa xây dựng. Dù vậy, CTCK này cũng đánh giá yếu tố quan trọng quyết định đến triển vọng trong dài hạn là sự hồi phục thị trường bất động sản vẫn gặp khó khăn do dòng vốn trái phiếu bị siết lại trong năm 2022. Luật đất đai sửa đổi với nhiều thay đổi và việc chờ đợi những sửa đổi chính thức được ban hành cũng có thể làm giảm tốc độ phê duyệt các dự án trong thời gian tới.

Nhịp Sống Thị Trường

Trả lời