(KTSG) – Thời điểm cuối năm 2022 đầu năm 2023, có lẽ ít ai dám nghĩ đến kịch bản lãi suất lại có thể chìm sâu như vậy trong năm 2023 này, nhất là khi càng về cuối năm. Liệu xu hướng lãi suất năm 2024 sẽ ra sao và…

(KTSG) – Thời điểm cuối năm 2022 đầu năm 2023, có lẽ ít ai dám nghĩ đến kịch bản lãi suất lại có thể chìm sâu như vậy trong năm 2023 này, nhất là khi càng về cuối năm. Liệu xu hướng lãi suất năm 2024 sẽ ra sao và có thể chịu tác động bởi những yếu tố nào?

Khó lường 2023

Từ ngày 15-12-2023, khung lãi suất tiết kiệm của Ngân hàng SCB giảm mạnh 1,2-1,4 điểm phần trăm ở các kỳ hạn 1-11 tháng, còn các kỳ hạn từ 12 trở lên cũng giảm đến 0,6 điểm phần trăm, đánh dấu lần giảm thứ hai liên tiếp chỉ trong nửa đầu tháng 12 này. Hiện lãi suất tiết kiệm kỳ hạn 1-2 tháng của SCB chỉ còn 2,2%/năm; 3-5 tháng ở mức 2,5%/năm; 6-11 tháng ở mức 3,5%/năm và các kỳ hạn dài từ 12 tháng trở lên ở mức 4,8%/năm. Đây là các mức lãi suất thấp nhất trên thị trường hiện nay và ngang bằng với Vietcombank, bất chấp vị thế bất cân xứng giữa hai ngân hàng.

SCB bị đặt dưới sự kiểm soát đặc biệt trong hơn một năm nay và liên tục đối mặt với thông tin bất lợi, còn Vietcombank là một trong bốn “ông lớn” ngân hàng gốc quốc doanh và là ngân hàng kinh doanh hiệu quả nhất hiện nay. Đáng lưu ý, nếu so với thời điểm tháng 3 năm nay, khung lãi suất tiết kiệm của SCB đã giảm từ 3,5-4,8 điểm phần trăm tùy kỳ hạn và là ngân hàng có mức giảm mạnh nhất trong những tháng qua.

Có thể nói SCB là điểm phác họa rõ nét và tiêu biểu nhất cho bức tranh xu hướng lãi suất khó lường trong năm 2023 này. Thời điểm cuối năm 2022 đầu năm 2023, có lẽ ít ai dám nghĩ đến kịch bản lãi suất lại có thể chìm sâu như vậy, nhất là khi càng về cuối năm. Hầu hết dự báo thời điểm đó đều lo ngại mặt bằng lãi suất có thể tiếp tục đối mặt áp lực tăng trong năm 2023, nếu lạc quan cũng chỉ dám kỳ vọng về một sự ổn định đi ngang.

Có thể nói SCB là điểm phác họa rõ nét và tiêu biểu nhất cho bức tranh xu hướng lãi suất khó lường trong năm 2023 này. Bước sang năm 2024, một số tổ chức dự báo mặt bằng lãi suất sẽ giữ được sự ổn định, theo đó các mức lãi suất điều hành cũng sẽ được NHNN giữ nguyên.

Tuy nhiên, những gì đã diễn ra cho thấy bối cảnh nền kinh tế có thể xoay chuyển đầy bất ngờ như thế nào. Về mặt chính sách, Ngân hàng Nhà nước (NHNN) ngoài việc cung ứng mạnh tiền đồng qua kênh mua ròng ngoại tệ, đã liên tục bốn lần giảm lãi suất điều hành chỉ trong nửa đầu năm.

Đây là động thái gây bất ngờ khá lớn trước tình hình các ngân hàng trung ương lớn khác trên thế giới vẫn tiếp tục tăng lãi suất, thắt chặt chính sách tiền tệ. Dù vậy, sự quyết liệt ngược chiều xu hướng trong chính sách tiền tệ đã góp phần giúp thanh khoản hệ thống ngân hàng duy trì trạng thái dồi dào từ đầu quí 2 cho đến nay.

Bên cạnh đó, tăng trưởng tín dụng trì trệ trước triển vọng kinh tế không khả quan, khả năng hấp thụ vốn của doanh nghiệp kém, trong khi chính các ngân hàng cũng thận trọng hơn trước rủi ro nợ xấu gia tăng nhanh. Ở đầu vào, dòng vốn nhàn rỗi tiếp tục tìm nơi trú ẩn tại kênh tiền gửi ngân hàng khi các kênh đầu tư khác kém hấp dẫn, càng tạo điều kiện kéo mặt bằng lãi suất liên tiếp đi xuống.

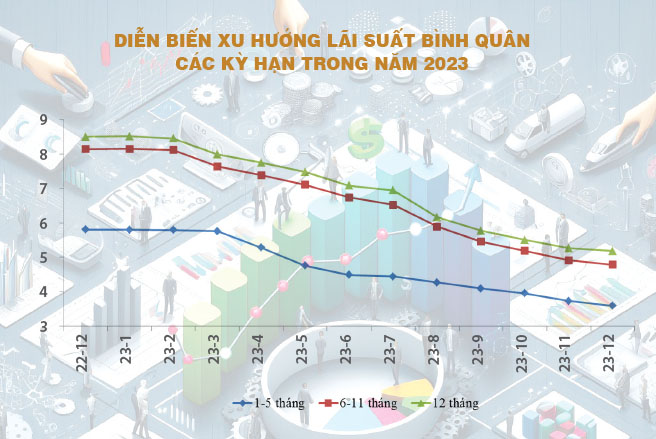

Thống kê cho thấy, lãi suất tiền gửi niêm yết bình quân kỳ hạn 1-5 tháng của 35 ngân hàng trong nước tại thời điểm giữa tháng 12-2023 đã giảm hơn 2,2 điểm phần trăm so với cuối năm 2022, kỳ hạn 6-11 tháng giảm gần 3,4 điểm phần trăm và kỳ hạn từ 12 tháng trở lên giảm 3,3 điểm phần trăm.

Đáng lưu ý, các kỳ hạn từ sáu tháng trở lên – vốn không bị ràng buộc bởi trần lãi suất tiền gửi, nhưng có tốc độ giảm mạnh hơn nhiều so với các kỳ hạn ngắn, kéo theo chênh lệch giữa kỳ hạn ngắn và trung, dài hạn thu hẹp đáng kể, đặc biệt là từ tháng 6 đến nay, như biểu đồ bên dưới thể hiện. Diễn biến này cho thấy các ngân hàng kỳ vọng mặt bằng lãi suất có thể sẽ còn tiếp tục đi xuống trong thời gian tới.

Trong khi đó, một số tổ chức gần đây đã dự báo mặt bằng lãi suất sẽ giữ được sự ổn định trong năm 2024, theo đó các mức lãi suất điều hành cũng sẽ được NHNN giữ nguyên từ mức hiện nay. Hiện lãi suất tái cấp vốn đang nằm ở mức 4,5%/năm; lãi suất tái chiết khấu là 3%/năm; trần lãi suất tiền gửi có kỳ hạn từ một tháng đến dưới sáu tháng là 4,75%/năm; lãi suất cho vay ngắn hạn đối với lĩnh vực ưu tiên là 4%/năm.

Lạc quan 2024

Trước diễn biến các ngân hàng trung ương tại các nền kinh tế phát triển như Mỹ, châu Âu đã ngừng lộ trình thắt chặt chính sách tiền tệ, như Cục Dự trữ liên bang Mỹ (Fed) phát tín hiệu có thể cắt giảm lãi suất đến ba lần trong năm 2024 với tổng mức cắt giảm 0,75 điểm phần trăm trong khi thị trường dự báo đến sáu lần, rõ ràng áp lực chính sách lên các nền kinh tế mới nổi và đang phát triển như Việt Nam sẽ không còn như giai đoạn trước.

Việc Fed nới lỏng chính sách trở lại có thể đẩy đô la Mỹ giảm giá trở lại trên thị trường quốc tế, kéo theo tỷ giá đô la Mỹ/tiền đồng trong nước cũng sẽ “dễ chịu” hơn, vì vậy lãi suất cũng không còn chịu nhiều áp lực từ yếu tố tỷ giá. Thực tế chỉ số USD Index sau khi đạt đỉnh 107 điểm vào cuối tháng 10 đã giảm kể từ đó đến nay, đặc biệt giảm mạnh từ sau cuộc họp chính sách của Fed hồi đầu tháng 12 này, hiện chỉ còn quanh 102 điểm.

Nhiều ngân hàng vẫn đang trong tình trạng thừa vốn khi chứng kiến tăng trưởng huy động vốn trong năm nay vượt tăng trưởng tín dụng. Ngoài ra, các ngân hàng một mặt đã và đang chủ động giảm lượng trái phiếu doanh nghiệp nắm giữ vì e ngại rủi ro, mặt khác vẫn tăng cường phát hành giấy tờ có giá để tăng nguồn vốn dài hạn, bên cạnh tiếp tục nỗ lực tăng vốn.

Dĩ nhiên vẫn có những kỳ vọng mặt bằng lãi suất có thể tiếp tục giảm thêm trong năm 2024, dù vậy dư địa giảm tuy có nhưng sẽ không còn nhiều, khi mà mặt bằng lãi suất hiện tại của nhiều ngân hàng thậm chí đã rớt về mức thấp hơn cả trong giai đoạn dịch Covid-19.

Ngược lại, cũng có một số yếu tố có thể tác động tiêu cực lên xu hướng lãi suất trong thời gian tới.

Thứ nhất là các căng thẳng địa chính trị gia tăng, nguy cơ xung đột quân sự lan rộng, đặc biệt ở khu vực Trung Đông, có thể đẩy giá các mặt hàng năng lượng, lương thực tiếp tục đi lên. Không ít dự báo cho rằng giá dầu có thể quay trở lại mốc giá ba chữ số trong thời gian tới, nhất là khi các nước xuất khẩu dầu mỏ hàng đầu vẫn duy trì chính sách cắt giảm nguồn cung dầu.

Việt Nam đã kiểm soát lạm phát khá thành công trong những năm qua, tuy nhiên áp lực từ diễn biến thị trường bên ngoài vẫn luôn rất khó lường, đặc biệt khi nền kinh tế Việt Nam vẫn phụ thuộc lớn vào nguồn nguyên, nhiên vật liệu từ thị trường quốc tế. Giá các mặt hàng, dịch vụ công được điều chỉnh theo lộ trình cũng sẽ góp phần tác động đến chỉ số giá tiêu dùng, mà mới đây nhất là quyết định tăng giá điện 4,5% trong tháng 11 nhằm giải quyết tình trạng sụt giảm sản lượng thủy điện do hiện tượng El Nino.

Thứ hai là tăng trưởng tín dụng có thể khả quan hơn trong năm 2024, khi nhu cầu vay của doanh nghiệp sẽ phục hồi dần theo triển vọng tăng trưởng kinh tế tích cực hơn, với mục tiêu GDP đặt ra cho năm 2024 là 6-6,5%, khá cao so với kết quả trong năm 2023 dự kiến chỉ ở mức 5%. Đặc biệt hơn, trước sức ép phải điều hành tăng trưởng tín dụng linh hoạt và hiệu quả hơn, nhà điều hành có thể sẽ tăng cường sử dụng nhiều giải pháp để kích thích tín dụng ngay từ đầu năm nhằm kích thích nền kinh tế.

Thứ ba, trong khi dòng vốn đầu ra có thể tăng trưởng mạnh mẽ hơn, dòng vốn đầu vào của các ngân hàng có thể đối mặt với thách thức. Với thị trường chứng khoán được dự báo sẽ phục hồi trong thời gian tới, trong khi giá vàng có dấu hiệu nổi sóng trở lại, có thể thúc đẩy dòng tiền tiết kiệm dịch chuyển dần sang các kênh đầu tư khác, khi mà lãi suất ngân hàng hiện nay không còn hấp dẫn nếu so với lạm phát kỳ vọng và tăng trưởng của nền kinh tế.

Cuối cùng, nếu lãi suất tiền đồng xuống quá thấp so với lãi suất của các ngoại tệ khác, có thể dẫn đến tình trạng đô la hóa xuất hiện trở lại. Đây có lẽ là điều mà nhà điều hành không hề mong muốn. Cần nhớ rằng trong cuối quí 3 và nửa đầu quí 4, NHNN đã phải phát hành tín phiếu để hút bớt tiền đồng, khi chênh lệch lãi suất tiền đồng và đô la Mỹ mở rộng quá mức đã thúc đẩy các hoạt động đầu cơ tỷ giá.

Kinh tế Sài Gòn Online