A.I (KTSG) – Trong bối cảnh tăng trưởng tín dụng và tiền gửi ngày càng khó khăn, ngành ngân hàng đang đẩy nhanh việc chuyển hướng từ tăng trưởng dựa trên khách hàng mới sang tập trung khai thác sâu hơn vào nhu cầu tài chính của các tệp khách…

(KTSG) – Trong bối cảnh tăng trưởng tín dụng và tiền gửi ngày càng khó khăn, ngành ngân hàng đang đẩy nhanh việc chuyển hướng từ tăng trưởng dựa trên khách hàng mới sang tập trung khai thác sâu hơn vào nhu cầu tài chính của các tệp khách hàng hiện hữu. Động thái này nhằm tối ưu hóa lợi nhuận và tăng cường mối quan hệ với khách hàng, đồng thời đáp ứng tốt hơn các yêu cầu ngày càng đa dạng của khách hàng.

Năm 2024 đánh dấu một bước ngoặt quan trọng khi nhiều ngân hàng công bố chi trả cổ tức cao chưa từng thấy. Tính đến tháng 4, có đến bảy ngân hàng lên kế hoạch chia cổ tức, ngay cả Techcombank sau khi thực hiện chiến lược giữ lại lợi nhuận trong 10 năm liền cũng đã công bố tỷ lệ cổ tức trên mệnh giá lên đến 15%. Các ngân hàng VIB, ACB, MBBank, VPBank công bố tỷ lệ cổ tức từ 5-10%. Theo cách làm truyền thống, các ngân hàng sẽ ưu tiên giữ lại vốn nhằm đáp ứng tỷ lệ an toàn vốn và đẩy mạnh hoạt động tăng trưởng tín dụng. Tuy nhiên, việc chi trả cổ tức gần đây mang đến nhiều hàm ý về chiến lược mới của ngân hàng khi tăng trưởng có thể không còn là mục tiêu tiên quyết hàng đầu.

Trước đây, các ngân hàng thường xuyên mở rộng số lượng khách hàng mới và tăng trưởng dư nợ nhanh chóng để đạt được lợi nhuận cao trong ngắn hạn. Tuy nhiên, giai đoạn này đã qua, và bây giờ là lúc để các ngân hàng tối ưu hóa thu nhập từ khách hàng hiện hữu. Điều này phản ánh xu hướng chung của ngành khi chuyển dịch từ giai đoạn mở rộng quy mô nhanh chóng sang giai đoạn phát triển bền vững hơn, bằng cách cung cấp các sản phẩm và dịch vụ tài chính phù hợp hơn với nhu cầu riêng biệt của từng tệp khách hàng, từ đó nâng cao chất lượng dịch vụ và sự hài lòng của khách hàng.

Khai thác chiều sâu nhu cầu khách hàng

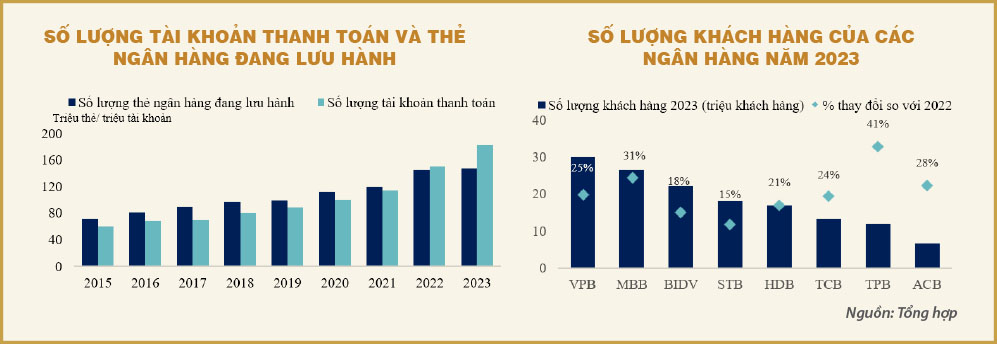

Trong bối cảnh kinh tế hiện tại, các ngân hàng Việt Nam đã trải qua một giai đoạn tăng trưởng nhanh chóng về số lượng khách hàng, dẫn đến một quy mô khách hàng rất lớn nhưng chưa được khai thác hiệu quả. Tính đến cuối năm 2023, số lượng tài khoản thanh toán đã tăng trưởng hơn 105% từ 88,5 triệu tài khoản kể từ năm 2019 lên tới 180 triệu, số lượng thẻ ngân hàng cũng tăng trưởng 50% so với năm năm trước đó. Với mức dân số trưởng thành tại Việt Nam đạt hơn 70 triệu người, trung bình mỗi người trưởng thành sẽ có 2,5 tài khoản thanh toán và khoảng 2 thẻ ngân hàng.

Các con số trên thể hiện rằng mạng lưới khách hàng của các ngân hàng đã được mở rộng rất nhanh chỉ trong vòng năm năm. Tuy nhiên điều này cũng đồng nghĩa rằng không gian để tăng trưởng số lượng khách hàng mới sẽ giảm mạnh trong thời gian tới, đặc biệt khi chúng ta nhìn thấy số lượng thẻ ngân hàng đã không tăng trưởng đáng kể nữa trong năm 2023.

Hiện nay, mô hình kinh doanh của các ngân hàng chủ yếu tập trung vào việc bán các sản phẩm sẵn có mà ít khi tập trung vào việc tìm hiểu và đáp ứng các nhu cầu đa dạng của khách hàng. Tại năm 2023, tốc độ tăng trưởng khách hàng mới của các ngân hàng vẫn tương đối cao, dao động từ 15-40%. Điều này dẫn đến hệ quả là trung bình mỗi nhân viên quan hệ khách hàng đang phải chăm sóc vài ngàn khách hàng, đồng thời các nhân viên còn chịu áp lực tăng trưởng số lượng lớn khách hàng mới mỗi năm.

Sự quá tải này dẫn đến việc khai thác mạng lưới khách hàng hiện hữu chưa thực sự hiệu quả do khó khăn trong việc hiểu rõ, kịp thời cập nhật thông tin khách hàng và đáp ứng nhu cầu của từng tệp khách hàng, từ đó ảnh hưởng đến trải nghiệm dịch vụ và ngân hàng bị hạn chế cơ hội để phát triển bền vững trong dài hạn. Bên cạnh đó, việc một khách hàng đang có tài khoản giao dịch tại nhiều ngân hàng cho thấy khả năng một ngân hàng sẽ bị mất khách hàng là rất lớn nếu như đối thủ cạnh tranh có thể phát triển các giải pháp chăm sóc khách hàng tốt hơn và linh hoạt hơn.

Vai trò của công nghệ và phân tích dữ liệu lớn trong sự chuyển mình của ngành ngân hàng

Mặc dù vẫn còn nhiều hạn chế, một số ngân hàng tại Việt Nam đã bắt đầu nhận thức được tầm quan trọng của việc thực hiện phân khúc các nhóm khách hàng để có thể đánh giá tốt hơn các hành vi của khách hàng, từ đó gia tăng sự am hiểu nhằm phục vụ một cách chuyên sâu hơn. Trong những năm gần đây, các ngân hàng đã đẩy mạnh đầu tư vào công nghệ để nâng cấp hạ tầng chuyển đổi số. Các công nghệ được đầu tư mạnh mẽ, trong đó phân tích và hiểu biết sâu sắc về khách hàng chiếm vị trí trung tâm.

Để thực hiện được mục tiêu này, ngân hàng sử dụng công nghệ học máy phân tích hàng tỉ điểm dữ liệu nhằm hiểu rõ hơn về thói quen tiêu dùng của khách hàng cá nhân từ các giao dịch hàng ngày đến việc sử dụng ứng dụng di động, từ đó tư vấn và cung cấp dịch vụ phù hợp. Việc tích hợp các tiện ích nhằm xây dựng siêu ứng dụng tài chính cũng được xem là một trong những giải pháp chuyên biệt sâu dịch vụ cho khách hàng.

Việc cung cấp dịch vụ tiện ích và đa dạng đã trở thành một trong những ưu tiên hàng đầu của các ngân hàng. Những nỗ lực này không chỉ cải thiện trải nghiệm khách hàng mà còn giúp các ngân hàng tạo ra một lợi thế cạnh tranh bền vững, dự báo sẽ là xu hướng chính trong những năm tới trong ngành ngân hàng. Ví dụ, MB Bank đã phát triển mô hình ứng dụng siêu tích hợp, mang đến cho khách hàng trải nghiệm toàn diện từ mua sắm trực tuyến, di chuyển, đặt vé máy bay, đặt khách sạn đến giao hàng. Trong khi đó, Techcombank thực hiện chiến lược phát triển mô hình dịch vụ khách hàng cao cấp nhằm cung cấp sản phẩm dịch vụ chuyên biệt cho lớp khách hàng có thu nhập cao. Tiếp đến, các sản phẩm chuyên biệt này sẽ tiếp cận và mở rộng đến phân khúc thấp hơn với các khách hàng có thu nhập khá. Mỗi nhóm khách hàng sẽ được đánh giá một cách chuyên sâu nhằm mục tiêu thiết kế các bộ giải pháp tài chính chuyên biệt. Tất cả được phát triển trên một nền tảng chuyên sâu về công nghệ dữ liệu.

Sử dụng công nghệ để gia tăng khả năng phục vụ cho các nhóm khách hàng

Sự phát triển của công nghệ dữ liệu lớn và ứng dụng mô hình quản lý quan hệ khách hàng (CRM) hiện đại đã cho phép các ngân hàng không chỉ nhanh chóng phân tích hành vi tiêu dùng mà còn dự đoán nhu cầu tài chính tương lai của khách hàng. Trong đó, việc nhận diện chính xác nhu cầu và kỳ vọng của khách hàng là trọng tâm nhằm cung cấp các sản phẩm và dịch vụ có tính cá nhân hóa cao. Mô hình phát triển lấy khách hàng làm trung tâm giúp tối ưu hóa lợi nhuận bằng cách cung cấp các giải pháp toàn diện và đáp ứng đầy đủ nhu cầu của khách hàng hiện tại dựa trên nguồn lực sẵn có.

Khi đó, hoạt động “Know Your Customer” (KYC) không còn đơn thuần là xác định danh tính của khách hàng mà đã phát triển thành một quá trình thu thập và tích lũy thông tin một cách chuẩn hóa và tích hợp hơn, đòi hỏi sự hiểu biết sâu sắc về từng cá nhân, từng nhóm khách hàng. Quá trình này không chỉ cần sự đầu tư về công nghệ mà còn cần đến đội ngũ nhân sự có kỹ năng và chuyên môn cao để có thể triển khai một cách hiệu quả.

Trong bối cảnh dư địa mở rộng các khách hàng mới đang bị thu hẹp, các ngân hàng thương mại Việt Nam đang bắt đầu nhận thức rõ ràng về sự cần thiết phải chuyển dịch sang một mô hình kinh doanh bền vững hơn. Thông qua việc đầu tư vào công nghệ và dịch vụ chăm sóc khách hàng chất lượng cao, ngân hàng không chỉ giữ chân được khách hàng hiện có mà còn nâng cao sự hài lòng và trải nghiệm sản phẩm dịch vụ. Đây là một bước tiến quan trọng giúp ngành ngân hàng phát triển một cách bền vững và hiệu quả hơn, đặc biệt trong giai đoạn hiện nay khi mà thị trường ngày càng trở nên cạnh tranh và bão hòa.

(*) CFA

(**) Wiresearch

Kinh tế Sài Gòn Online