Kết thúc phiên giao dịch 24/11, chỉ số VNMidcap đạt 1.667 điểm, tăng gần 27,4% so với đầu năm. Mức hiệu suất này vượt trội hơn hẳn so với 8,7% của VN-Index và bỏ xa mức tăng vỏn vẹn 8% của VN30 Index từ đầu năm đến nay. VNMidcap tăng…

VNMidcap tăng mạnh nhất từ đầu năm

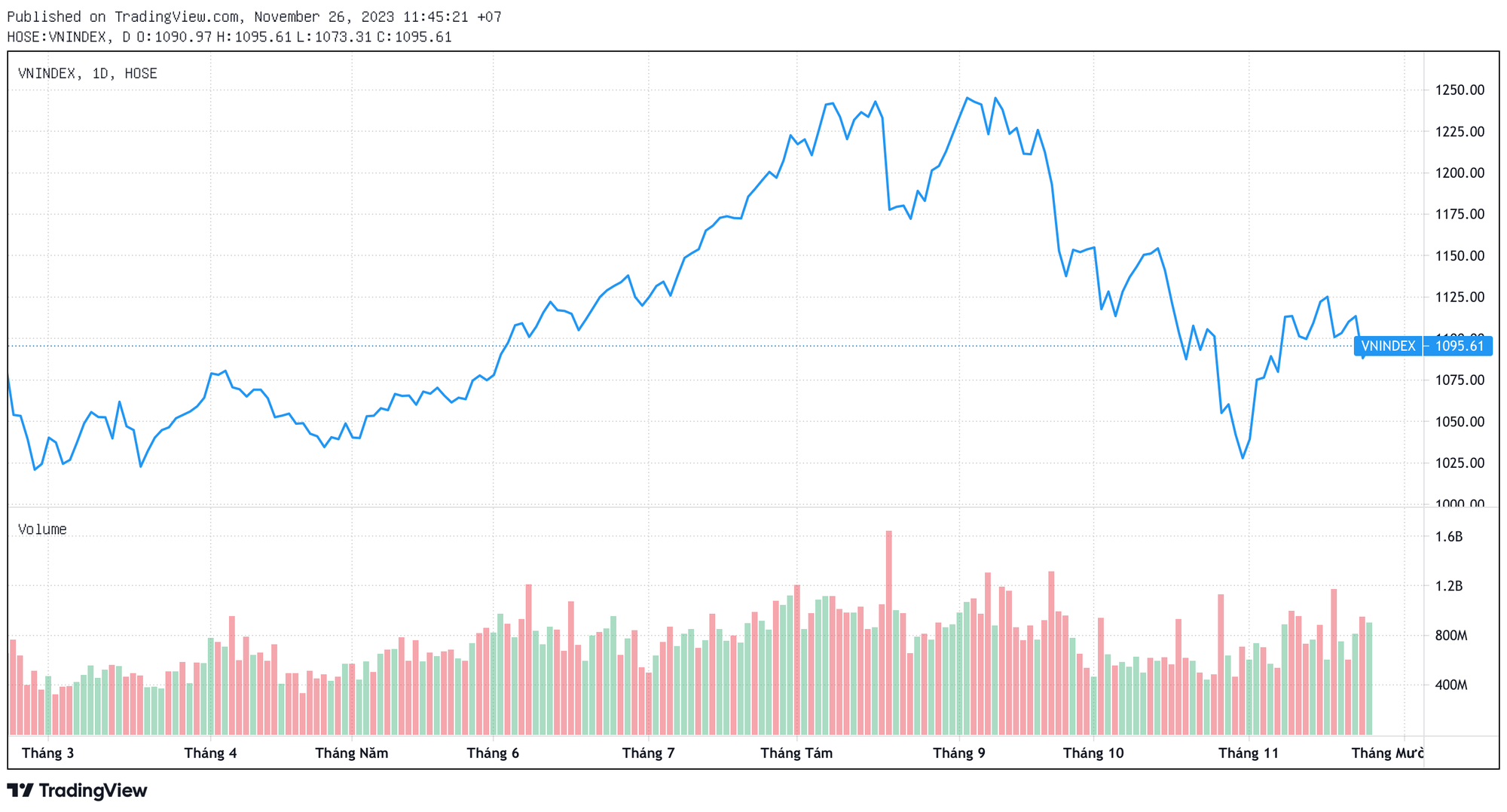

Thị trường chứng khoán trải qua nhiều biến động sụt giảm trong thời gian gần đây nhưng vẫn ghi nhận mức tăng hơn 8% kể từ đầu năm 2023. Dù vậy, đà tăng có sự phân hoá mạnh mẽ khi nhóm cổ phiếu lớn VN30 không thực sự gây chú ý, thay vào đó nhóm vốn hoá vừa VNMidcap lại thu hút dòng tiền mạnh mẽ.

Kết thúc phiên giao dịch 24/11, chỉ số VNMidcap đạt 1.667 điểm, tăng gần 27,4% so với đầu năm. Mức hiệu suất này vượt trội hơn hẳn so với 8,7% của VN-Index và bỏ xa mức tăng vỏn vẹn 8% của VN30 Index từ đầu năm đến nay.

Đáng chú ý, các cổ phiếu lớn đã thu hút dòng tiền đầu tư khá tốt trong khoảng giữa năm 2023. Tuy nhiên, kể từ tháng 9 tới nay, nhóm cổ phiếu lớn đã quay đầu giảm mạnh, trong khi nhóm cổ phiếu vừa vẫn giữ được nhịp khá tốt. Điều này khiến hiệu suất chỉ số VN30 bị VNMidcap “vượt mặt” trong vài tháng gần đây.

Thực tế, hiệu suất vượt trội của VNMidcap cũng không quá bất ngờ, bởi chỉ số này đã có biến động giảm mạnh nhất năm 2022 với hơn 40%, trong khi VN-30 và VN-Index chỉ ghi nhận mức giảm trên 30%. Những nhịp giảm sâu trong năm trước cũng củng cố thêm cơ hội hồi phục của chỉ số này trong năm nay.

Thêm vào đó, sự ra đời của Quỹ ETF DCVFM VNMIDCAP – quỹ đầu tiên của Việt Nam có mục tiêu mô phỏng gần nhất biến động chỉ số VNMidcap vào giữa năm 2022 cũng là một yếu tố tích cực hỗ trợ tâm lý cho nhà đầu tư đối với nhóm cổ phiếu này.

Cần nói thêm, nhóm cổ phiếu Midcap có vốn hóa trung bình và dễ bị tác động bởi dòng tiền đầu tư hơn. Với vốn hóa thấp hơn đáng kể so với nhóm VN30, dòng tiền chuyển dịch từ nhóm Bluechips sang nhóm cổ phiếu vừa có thể dễ dàng tìm kiếm lợi nhuận hơn.

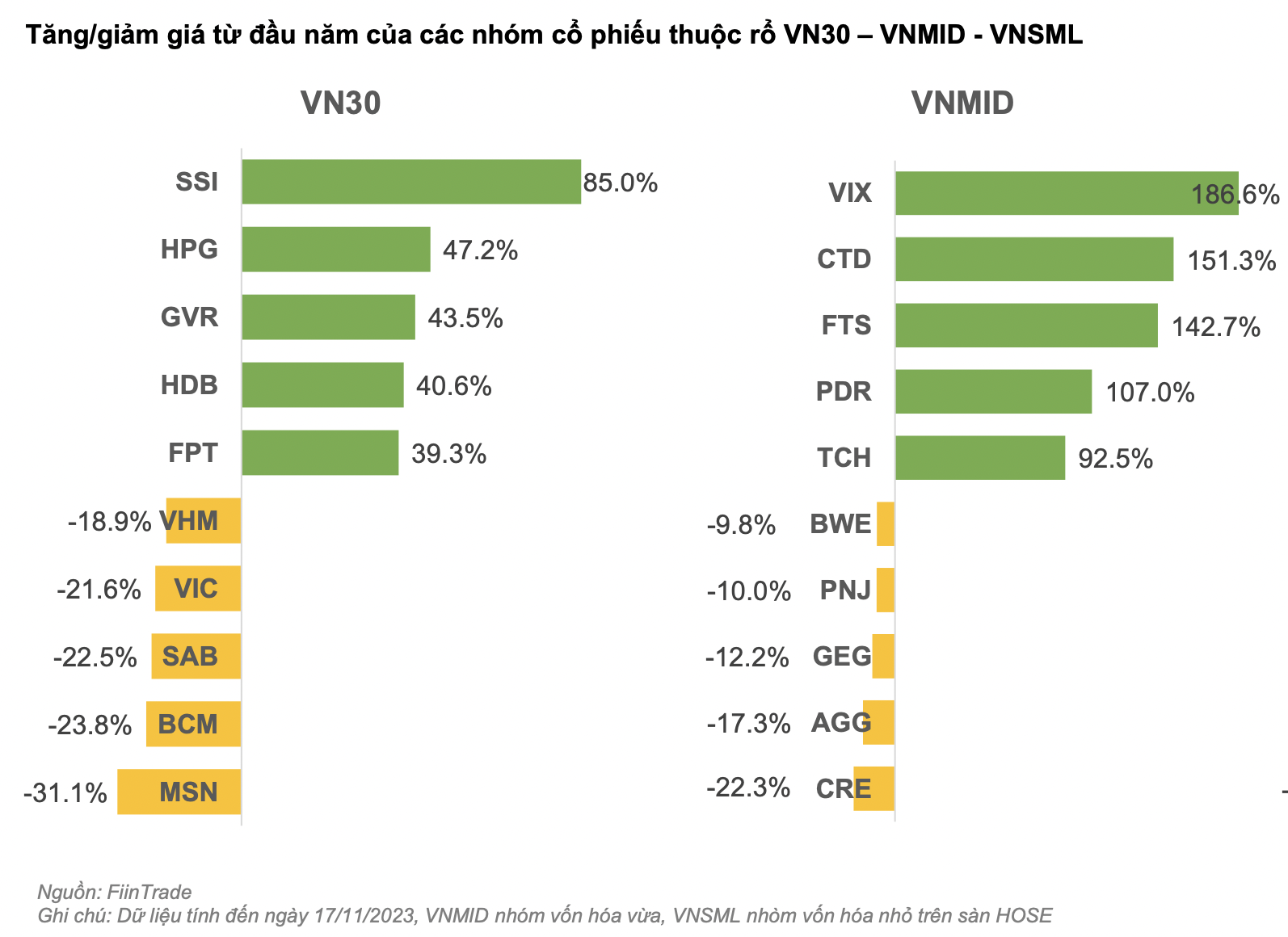

Đặc biệt, rổ VNMidcap có 70 cổ phiếu niêm yết đa phần là những cổ phiếu chứng khoán, bất động sản. Với sự dẫn sóng của hai nhóm cổ phiếu này trong thời gian qua, dòng tiền chảy mạnh vào các những cổ phiếu vừa còn dư địa tăng để tìm kiếm lợi nhuận và góp phần kéo VNMidcap “bay cao” . Số liệu vào 17/11 từ FiinGroup cho thấy, 5 cổ phiếu tăng mạnh nhất nhóm Midcap như VIX, CTD, FTS, PDR, TCH đều ghi nhận mức “tăng bằng lần” từ đầu năm.

Bên cạnh những cổ phiếu có tính beta cao, chỉ số VNMidcap cũng quy tụ nhiều tên tuổi lớn, có nền tảng cơ bản tốt. Đà tăng tốc của một số cổ phiếu lớn từ đầu năm như CTR (+76%), FRT (+72%), BMP (+69%), DGC (+68%), GMD (+56%) cũng góp công lớn trong việc dẫn dắt nhóm này bứt phá mạnh từ đầu năm.

Nhà đầu tư có thể đang nắm cổ phiếu trên vùng đỉnh định giá

Việc dòng tiền không còn phụ thuộc vào nhóm Blue-chips, mà được tạo ra chủ yếu từ nhóm Midcap vừa cho thấy xu hướng đầu cơ trên thị trường gia tăng trong bối cảnh cổ phiếu trụ chưa thể hiện được sức mạnh. Điều này khiến mức tăng điểm của chỉ số từ đầu năm khá khiêm tốn, song thanh khoản vẫn liên tục cải thiện.

Theo nhận định của bà Đỗ Hồng Vân – Trưởng nhóm Phân tích dữ liệu, Khối dịch vụ Thông tin Tài chính, FiinGroup, nhóm cổ phiếu vốn hoá vừa và nhỏ là nhóm có hiệu suất tốt nhất từ đầu năm đến nay và định giá của nhóm này cũng đã vượt đỉnh lịch sử và vượt xa giai đoạn tiền rẻ năm 2021.

“Nhà đầu tư cần nhìn nhận thực tế là chúng ta đang nắm cổ phiếu trên mặt bằng đỉnh định giá và điều này cho thấy câu chuyện đầu tư giá trị không còn là trọng yếu ở thời điểm hiện tại”, chuyên gia FiinGroup nhấn mạnh yếu tố rủi ro tại nhóm cổ phiếu này.

Nhìn rộng hơn về định giá trên toàn thị trường, nếu không tính đến nhóm bất động sản, P/E thị trường đã cán mốc 23,5 lần – cao hơn định giá khi VN-Index vượt mốc 1.500 điểm để thiết lập mức đỉnh lịch sử từ trước đến nay.

Với định giá đang neo vùng đỉnh trong khi KQKD quý 3 kém hơn kỳ vọng, vị chuyên gia cho rằng VN-Index cần chiết khấu sâu thêm để hấp dẫn dòng tiền hoặc các doanh nghiệp niêm yết phải tăng trưởng lợi nhuận mạnh mẽ ở phía trước. Chỉ khi đáp ứng được một trong hai điều kiện trên mới có thể giúp nhà đầu tư tránh việc mua cổ phiếu giá cao quá đà.

Đời sống Pháp luật