Kỳ công bố VN30 của HOSE đã không có bất ngờ nào xảy ra. Theo đó là sự “ngậm ngùi” của các mã cổ phiếu bất động sản như NVL PDR và trái lại là “niềm vui” của các cổ phiếu ngân hàng. Sau khi kỳ công bố rổ chỉ…

Sau khi kỳ công bố rổ chỉ số VN30 vừa qua của Sở Giao dịch chứng khoán TP. Hồ Chí Minh (HOSE), đã có 13/30 mã ngân hàng góp mặt trong danh mục.

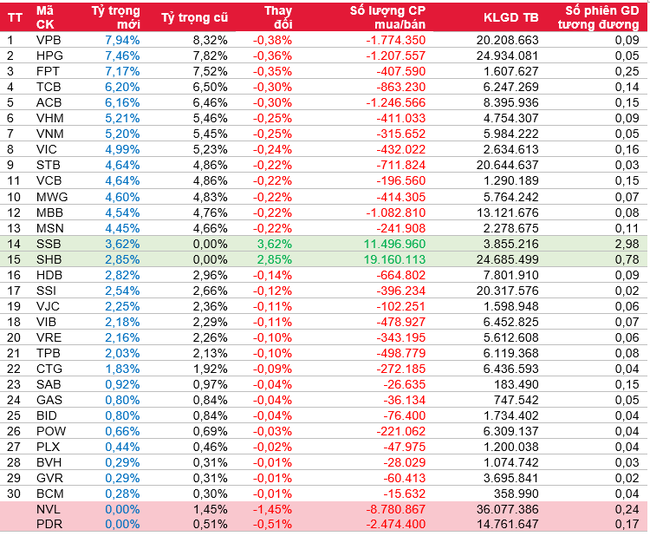

2 mã cổ phiếu ngân hàng SHB và SSB của Ngân hàng TMCP Sài Gòn – Hà Nội và Ngân hàng TMCP Đông Nam Á sẽ thay thế cho 2 mã cổ phiếu bất động sản là NVL và PDR của CTCP Tập đoàn Đầu tư Địa ốc No Va và CTCP Phát triển Bất động sản Phát Đạt.

Theo ước tính mới nhất từ CTCK SSI, 4 quỹ ETFs với tổng tài sản là 9.200 tỷ đồng sẽ mua vào 11,49 triệu cổ phiếu SSB và 19,16 triệu cổ phiếu SHB trong khi NVL bị bán ra 8,78 triệu cổ phiếu còn PDR là 2,47 triệu cổ phiếu.

Nguyên nhân khiến cho 2 mã cổ phiếu NVL và PDR phải ra khỏi VN30 là do PDR không còn nằm trong Top 40 doanh nghiệp vốn hóa lớn của HOSE còn NVL đang trong diện bị cảnh báo.

Tuy nhiên sâu xa hơn, là những vấn đề của thị trường bất động sản và kênh trái phiếu doanh nghiệp cuối năm ngoái đã phản ánh vào hoạt động doanh nghiệp cũng như thị giá của NVL và PDR.

Kết quả kinh doanh quý I/2023, PDR ghi nhận lợi nhuận sau thuế của cổ đông công ty mẹ chỉ là 24 tỷ đồng trong khi NVL lỗ hơn 377 tỷ đồng.

Cả 2 sẽ cần nhiều thời gian để hồi phục dù đã có những biểu hiện tích cực hơn trong thời gian gần đây. Cổ phiếu PDR đã tăng hơn 40% từ đầu năm trong khi NVL mới tăng hơn 7,5% sau khi giảm tới 85% trong năm 2022.

Với 2 cổ phiếu SSB và SHB, ảnh hưởng của ngân hàng lên VN30 rõ ràng sẽ càng lớn hơn nhưng đây cũng là sự kiện đánh dấu một quá trình phấn đấu đầy tham vọng của cả 2 ngân hàng sau khi niêm yết trên HOSE kể từ năm 2021. Ban lãnh đạo của 2 ngân hàng đều đã nhìn thấy trước những cơ hội từ việc được nâng tầm sau khi niêm yết tại sàn.

Tại SSB, cổ phiếu được niêm yết chính thức trên HOSE từ quý I/2021 và ngay trong năm đầu tiên góp mặt thị giá đã tăng 161,51%. Trong năm 2022 vừa qua, khi thị trường điều chỉnh tới hơn 32%, cổ phiếu SSB vẫn giữ giá khá tốt với mức giảm chỉ 7,41%. Còn từ đầu năm 2023, SSB đã tăng hơn 7% và vốn hóa của SSB đạt hơn 70.000 tỷ đồng.

Được biết, trong quý I/2023, lợi nhuận của Cổ đông công ty mẹ giảm 18,6% so với cùng kỳ, đạt 853 tỷ đồng. Tỷ lệ nợ xấu đạt 1,6% trong khi tỷ lệ CASA là 8,19%.

Ngân hàng hiện đang chuẩn bị phát hành riêng lẻ gần 95 triệu cổ phiếu, tương đương 4,64% cổ phiếu đang lưu hành cho Norfund (Quỹ đầu tư Na Uy cho các nước đang phát triển).

Còn với SHB, đây là mã cổ phiếu được xem là “quen mặt” với nhà đầu tư trên thị trường. SHB đã có 12 năm giao dịch gắn bó với HNX và tới đầu quý IV/2021, SHB mới chuyển sàn sang HOSE với mục tiêu nâng cao vị thế.

Nhờ hồi phục hơn 40% từ đầu năm 2023, cổ phiếu SHB đang có quy mô vốn hóa hơn 40.000 tỷ đồng, tương đương hơn 1,7 tỷ USD.

Đáng chú ý, lợi nhuận sau thuế Công ty mẹ trong 2 năm gần nhất đã chứng kiến mức tăng trưởng rất ấn tượng, lần lượt đạt 92% và 54,4%. Kể cả trong quý I đầu năm 2023, SHB cũng ghi nhận tăng trưởng lợi nhuận 11,6%, đạt 2.881 tỷ đồng.

Sau nhiều năm cơ cấu, tổng tài sản của SHB đạt 570.194 tỷ đồng và dư nợ cấp tín dụng đạt 422.175 tỷ đồng, tính đến ngày 31/3/2023.

Ngân hàng đã hoàn tất chuyển giao 50% cổ phần tại SHBFinance cho Krungsri của Thái Lan và đang đàm phán bán 20% vốn cổ phần cho đối tác chiến lược trong năm nay. Thương vụ có thể giúp định giá ngân hàng nâng lên mức 2 tỷ USD đến 2,2 tỷ USD.

Thị trường tài chính tiền tệ