(KTSG) – Cơ cấu cổ đông của các ngân hàng sẽ thay đổi như thế nào dưới sự tác động của Luật các tổ chức tín dụng năm 2024 sẽ có hiệu lực vào ngày 1-7-2024? Liệu có xuất hiện một làn sóng thoái vốn của các cổ đông lớn…

(KTSG) – Cơ cấu cổ đông của các ngân hàng sẽ thay đổi như thế nào dưới sự tác động của Luật các tổ chức tín dụng năm 2024 sẽ có hiệu lực vào ngày 1-7-2024? Liệu có xuất hiện một làn sóng thoái vốn của các cổ đông lớn tại các ngân hàng hay không?

Thực tiễn từ những vụ án liên quan tới ngân hàng đã qua, gần đây nhất là vụ án xảy ra tại Ngân hàng SCB, đã cho thấy tình trạng sở hữu tập trung, mang tính chi phối của một hoặc một nhóm cổ đông chính là tác nhân chủ yếu dẫn đến sự lũng đoạn và biến ngân hàng thành một công cụ tài chính để phục vụ cho nhu cầu cá nhân. Do đó, việc xử lý và triệt tiêu hành vi thao túng, chi phối hoạt động ngân hàng được xem là một trong những nhiệm vụ cốt lõi và cũng là bài toán lớn được đặt ra khi xây dựng và ban hành Luật các tổ chức tín dụng (TCTD) năm 2024.

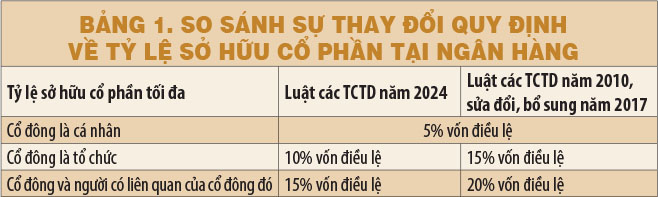

Biện pháp đầu tiên được nhắc đến là điều chỉnh cơ cấu cổ đông ngân hàng thông qua quy định giảm tỷ lệ sở hữu cổ phần tối đa từ 15% xuống 10% với cổ đông là tổ chức và từ 20% xuống 15% với nhóm cổ đông và người có liên quan. Tỷ lệ sở hữu cổ phần của cổ đông được tính bao gồm cả sở hữu trực tiếp và sở hữu gián tiếp. Theo đó, sở hữu gián tiếp được hiểu là việc tổ chức, cá nhân sở hữu vốn điều lệ của TCTD thông qua ủy thác đầu tư hoặc thông qua doanh nghiệp mà tổ chức, cá nhân đó sở hữu trên 50% vốn điều lệ.

Luật các TCTD năm 2024 cũng quy định nghiêm cấm việc góp vốn, mua cổ phần của ngân hàng dưới tên của cá nhân, pháp nhân khác dưới mọi hình thức. Đây không phải là quy định mới mà chỉ tiếp tục kế thừa quy định đã tồn tại trước đó tại Luật các TCTD sửa đổi, bổ sung năm 2017.

Mục tiêu của việc giảm tỷ lệ sở hữu cổ phần tối đa hướng đến việc phân tán quyền sở hữu của các cổ đông lớn, giảm tính tập trung trong quyền kiểm soát thông qua tỷ lệ biểu quyết tại các ngân hàng. Qua đó giúp thay đổi cơ cấu cổ đông theo hướng gia tăng số lượng, đa dạng về thành phần và nâng cao tính đại chúng.

Tất nhiên, quy định này không phải là chìa khóa để giải quyết vấn đề trong trường hợp các cổ đông che giấu tình trạng sở hữu thực và cố tình vi phạm quy định của luật thông qua việc nhờ người đứng tên hộ. Nhưng quy định này là cần thiết giúp tăng cường đại chúng hóa các ngân hàng cũng như dựng thêm hàng rào kỹ thuật gây khó khăn hơn cho hành vi nhờ người đứng tên hộ.

Trong ngắn hạn, dường như sẽ không có sự biến động nào đáng kể trong cơ cấu cổ đông lớn sở hữu trên 10% vốn điều lệ của các ngân hàng. Ngược lại, chính quy định này lại làm gia tăng động cơ nắm giữ cổ phần hiện hữu và buộc các cổ đông lớn này phải suy tính cẩn trọng hơn khi tiến hành chuyển nhượng cổ phần. Bởi lẽ, một khi đã giảm tỷ lệ sở hữu cổ phần thì không thể quay về trạng thái sở hữu như hiện nay được nữa.

Hơn nữa, theo thống kê của Ngân hàng Nhà nước (NHNN), quy mô vốn điều lệ của các ngân hàng thương mại cổ phần đã tăng lên khoảng 2,5 lần so với thời điểm cuối năm 2010. Điều này dẫn đến giá trị tuyệt đối của các mốc tỷ lệ 5%, 10%, 15%, 20% vốn điều lệ của ngân hàng hiện tại cũng theo đó mà lớn hơn nhiều lần so với thời điểm năm 2010. Do đó, việc giảm tỷ lệ sở hữu tối đa cũng hướng đến mục tiêu phòng ngừa việc gia tăng vốn điều lệ ảo, đảm bảo nguồn tiền góp vốn vào ngân hàng đến từ năng lực tài chính thực của các cổ đông.

Tuy nhiên, quy định này cũng tạo nên sự lo ngại rằng sẽ tác động đến tính ổn định trong cơ cấu cổ đông của các ngân hàng, đặc biệt là các cổ đông lớn là tổ chức đang nắm giữ tỷ lệ cổ phần cao hơn 10% vốn điều lệ. Nếu tuân theo quy định này, liệu có xuất hiện một làn sóng thoái vốn của các cổ đông lớn tại các ngân hàng hay không?

Theo thống kê của tác giả, tính đến thời điểm hiện tại, có khoảng 20 cổ đông là tổ chức tại 13 ngân hàng thương mại cổ phần (không kể hai ngân hàng đang được đặt trong diện kiểm soát đặc biệt và sở hữu của NHNN tại ngân hàng Ngoại thương Việt Nam – Vietcombank, Công Thương Việt Nam – VietinBank và Đầu tư và Phát triển Việt Nam – BIDV) đang sở hữu cổ phần vượt 10% vốn điều lệ.

Trong số này, có 11 ngân hàng đang có cổ phiếu giao dịch tập trung trên thị trường chứng khoán và hai ngân hàng chưa tiến hành niêm yết hoặc đăng ký giao dịch (Baoviet Bank và PVcomBank). Có năm cổ đông chiến lược là nhà đầu tư nước ngoài, một cổ đông thuộc diện thực hiện nhiệm vụ phục vụ quốc phòng – hai nhóm đối tượng cổ đông này không thuộc đối tượng điều chỉnh của quy định về giảm tỷ lệ sở hữu cổ phần mà được điều chỉnh bởi quy định riêng. Như vậy, 14 cổ đông tổ chức còn lại là các doanh nghiệp trong nước có thể sẽ chịu tác động trực tiếp của quy định mới.

Mặc dù vậy, quy định giảm tỷ lệ sở hữu cổ phần của Luật các TCTD năm 2024 không áp dụng hồi tố đối với những trường hợp sở hữu cổ phần vượt tỷ lệ 10% trước khi luật này có hiệu lực. Theo đó, cổ đông, cổ đông và người có liên quan sở hữu cổ phần vượt tỷ lệ sở hữu cổ phần quy định của luật này được tiếp tục duy trì cổ phần nhưng không được tăng thêm cổ phần cho đến khi tuân thủ quy định về tỷ lệ sở hữu cổ phần theo quy định của luật này, trừ trường hợp nhận cổ tức bằng cổ phiếu. Điều này đồng nghĩa, các cổ đông là tổ chức được nhắc ở trên vẫn có thể tiếp tục duy trì tỷ lệ sở hữu theo tỷ lệ hiện có cho đến khi thực hiện thoái vốn.

Do đó, trong ngắn hạn, dường như sẽ không có sự biến động nào đáng kể trong cơ cấu cổ đông lớn sở hữu trên 10% vốn điều lệ của các ngân hàng. Ngược lại, chính quy định này lại làm gia tăng động cơ nắm giữ cổ phần hiện hữu và buộc các cổ đông lớn này phải suy tính cẩn trọng hơn khi tiến hành chuyển nhượng cổ phần. Bởi lẽ, đây là tiến trình không thể đảo ngược, một khi đã giảm tỷ lệ sở hữu cổ phần thì không thể quay về trạng thái sở hữu như hiện nay được nữa.

Đối với các cổ đông lớn là nhà đầu tư nước ngoài, để đảm bảo tương thích và tuân thủ các cam kết tại các điều ước quốc tế mà Việt Nam là thành viên, Luật các TCTD năm 2024 ủy quyền cho Chính phủ ban hành quy định điều chỉnh riêng. Vào năm 2023, Chính phủ đã công bố dự thảo Nghị định sửa đổi, bổ sung Nghị định 01/2014/NĐ-CP về việc nhà đầu tư nước ngoài mua cổ phần của TCTD Việt Nam.

Về cơ bản, theo dự thảo này, tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài tại các ngân hàng không có sự điều chỉnh. Đồng nghĩa, tỷ lệ sở hữu cổ phần của một nhà đầu tư nước ngoài tại một ngân hàng vẫn duy trì ở mức 5% vốn điều lệ đối với cá nhân; 10% đối với tổ chức; 20% đối với nhà đầu tư chiến lược; 20% đối với nhà đầu tư nước ngoài và người có liên quan. Tỷ lệ room ngoại vẫn tiếp tục duy trì là 30% nhưng bổ sung quy định ngoại lệ có thể nâng room ngoại lên 49% đối với trường hợp sở hữu cổ phần của các nhà đầu tư nước ngoài tại TCTD nhận chuyển giao bắt buộc theo phương án chuyển giao bắt buộc được Chính phủ phê duyệt.

Bên cạnh đó, Luật các TCTD 2024 cũng mở rộng phạm vi đối tượng khi xác định “người có liên quan”. Dựa trên nền tảng kế thừa quy định tại Luật các TCTD hiện hành, người có liên quan theo luật mới còn được xem xét đến hai trường hợp: (i) cá nhân với ông bà nội và ông bà ngoại; cháu nội, cháu ngoại; bác ruột, cô ruột, dì ruột, chú ruột, cậu ruột và cháu ruột; (ii) công ty mẹ với công ty con của công ty con của công ty mẹ và ngược lại; TCTD với công ty con của công ty con của TCTD và ngược lại.

Hơn nữa, luật mới tiếp tục mở rộng phạm vi xác định người có liên quan là cha mẹ chồng, con, anh, chị, em theo hướng bên cạnh quan hệ cha mẹ ruột, con ruột, anh chị em cùng cha mẹ còn bao gồm luôn các đối tượng như: cha mẹ nuôi, cha dượng, mẹ kế, cha mẹ vợ, cha mẹ chồng; con nuôi, con riêng, con dâu, con rể; chị dâu, em dâu; anh, chị, em cùng cha khác mẹ; anh, chị, em cùng mẹ khác cha; anh vợ, chị vợ, em vợ, anh chồng, chị chồng, em chồng, anh rể, em rể, chị dâu, em dâu của người cùng cha mẹ hoặc cùng cha khác mẹ, cùng mẹ khác cha.

Quy định này kết hợp với quy định về giảm tỷ lệ sở hữu cổ phần sẽ tác động trực tiếp đến cơ cấu các nhóm cổ đông là người có liên quan tại ngân hàng.

(*) Trường Đại học Kinh tế – Luật, ĐHQG TPHCM