Chuyên gia cho rằng những nhóm ngành có beta cao hơn thị trường chung là chứng khoán, bất động sản, và vật liệu xây dựng sẽ hút tiền khi lãi suất giảm nhiệt. NHNN có thể tiếp tục giảm lãi suất thêm vài lần trong năm nay Theo dữ liệu…

NHNN có thể tiếp tục giảm lãi suất thêm vài lần trong năm nay

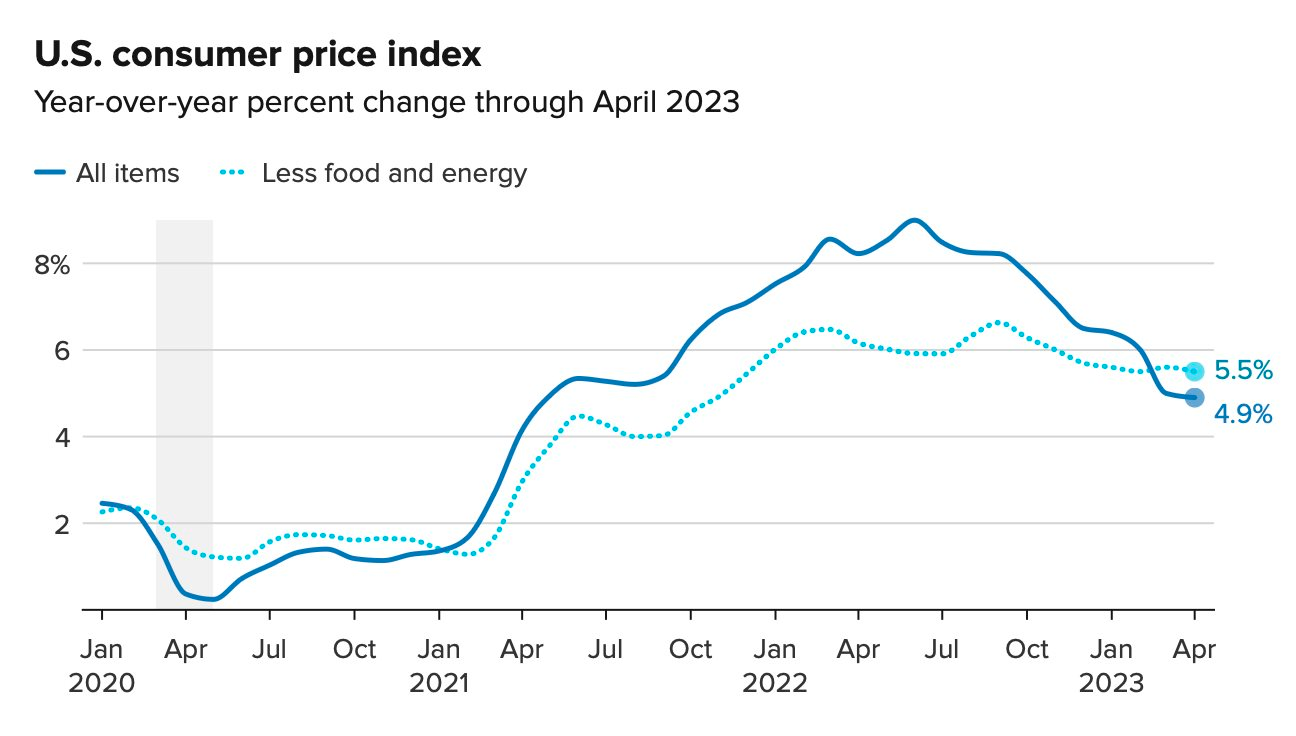

Theo dữ liệu vừa công bố, CPI ở nền kinh tế số 1 thế giới trong tháng 4 tăng 4,9%, con số này thấp hơn ước tính của giới chuyên gia là 5%. Đồng thời là mức tăng thấp nhất trong vòng hơn 2 năm qua. Có thể thấy, lạm phát Mỹ đã chạm đỉnh vào tháng 6/2022 và sau đó đã liên tục đi xuống. Tuy vậy, con số này vẫn cao hơn gấp đôi so với mức mục tiêu của Cục Dự trữ Liên bang Mỹ (Fed) là 2%.

Diễn biến CPI cơ bản và CPI lõi của Mỹ từ năm 2020.

Theo ông Huỳnh Minh Tuấn – Nhà sáng lập FIDT, mặc dù CPI cơ bản đã hạ nhiệt, song CPI lõi lại đi ngang cho thấy lạm phát Mỹ vẫn “cứng đầu” như dự báo của Fed. Tuy nhiên, lãi suất cơ bản đã trên mức lạm phát cho thấy chính sách của cơ quan này đã phát huy tác dụng.

Mặc dù lãi suất đã tạo đỉnh, song Fed sẽ duy trì mặt bằng lãi suất cao ít nhất hết năm nay. Chuyên gia kỳ vọng Fed sẽ quay xe hạ lãi suất vào cuối quý 1 năm sau khi lạm phát đã giảm về khoảng 3-3,5%.

Về thị trường Việt Nam, chuyên gia nhận định chính sách tiền tệ của NHNN có thể sẽ tiếp tục đi ngược xu hướng lãi suất của Fed. Nguyên nhân chủ yếu do những số liệu về sản xuất kinh tế trong nước vẫn gặp nhiều thách thức và các lớp tài sản như bất động sản, chứng khoán cũng suy kiệt dòng tiền. Mặt khác, áp lực lạm phát trong nước cũng không quá lớn nên NHNN có thể dễ dàng hơn trong việc nới lỏng chính sách.

Theo vị chuyên gia, dòng tiền được xem là “mạch máu” của nền kinh tế và khi khi thanh khoản gặp vấn đề thì ắt Chính phủ cần ban hành những chính sách hỗ trợ. Thanh khoản được bơm ra nền kinh tế thông qua hai loại là chính sách tiền tệ và chính sách tài khóa. Hiện, chính sách tiền tệ vẫn chưa “thẩm thấu” được vào nền kinh tế. Mặt khác chính sách tài khoá cũng chưa phát huy được tác dụng khi giải ngân vốn đầu tư công vẫn ì ạch khiến dòng tiền tiếp tục tắc nghẽn.

Nhà sáng lập FIDT dự báo từ nay đến cuối năm, NHNN có thể sẽ có thêm vài đợt hạ lãi suất để hỗ trợ nền kinh tế . Hiện nhiều ngân hàng lớn đã hạ lãi suất cho vay để hỗ trợ doanh nghiệp.

Tuy vậy, chuyên gia cho rằng thanh khoản đang dư thừa nên câu chuyện hạ lãi suất chỉ mang tính chất tâm lý. Bên cạnh hạ lãi suất, NHNN có thể xem xét hạ tiêu chuẩn cho vay để bơm thêm dòng tiền cho doanh nghiệp. Song song đó là những chính sách hoán nợ, đảo nợ không chuyển nhóm, gia tăng hạn mức cho doanh nghiệp.

Lãi suất hạ nhiệt tác động tích cực đến TTCK

Đồng tình với quan điểm lãi suất tương quan nghịch với chứng khoán, ông Tuấn cho rằng chứng khoán chắc chắn sẽ hưởng lợi trong ngắn hạn khi lãi suất tiếp tục hạ nhiệt trong thời gian tới. Dòng tiền tìm về tài sản sinh lời giúp chứng khoán trở nên hấp dẫn hơn. Hiện P/E ở mức 12 lần, tính theo công thức P/E nghịch đảo thì tỷ suất sinh lời của chứng khoán là 8,5%, tỷ suất gửi tiết kiệm khoảng 6-7%. Như vậy, đầu tư chứng khoán có sự hấp dẫn hơn so với gửi tiết kiệm.

Đồng thời, lãi suất giảm cộng thêm cung tiền sẽ tạo ra những “công thức” tạo dòng tiền cho thị trường. Đơn giản là những doanh nghiệp vay được gói ưu đãi, một phần dùng để phục hồi sản xuất kinh doanh, một phần đầu tư tài sản giá rẻ.

Chuyên gia cho rằng những nhóm ngành có beta cao hơn thị trường chung là chứng khoán, bất động sản, và vật liệu xây dựng sẽ hút tiền khi lãi suất giảm nhiệt.Riêng nhóm ngân hàng, chất lượng tài sản vẫn khá yếu nên nhà đầu tư không nên kỳ vọng nhiều.

Bên cạnh chất xúc tác từ lãi suất, vị chuyên gia dự báo đà phục hồi của nhóm cổ phiếu vốn hoá lớn cũng tác động tích cực lên thị trường chung. Theo đó, Quỹ China Trust Vietnam Opportunity lên kế hoạch huy động hơn 3.800 tỷ đồng, danh mục chủ yếu tập trung chủ yếu vào nắm giữ CCQ Diamond và các cổ phiếu lớn nhóm VN30, trong đó nhóm ngành tài chính chiếm gần 62%. Khi dòng tiền nhóm quỹ này “bơm” vào thị trường sẽ hỗ trợ tích cực cho nhóm VN-30 và từ đó tạo hiệu ứng tích cực cho VN-Index.

Nhìn về dài hạn, ông Huỳnh Minh Tuấn cho rằng sự xoay chiều của chính sách tạo cơ hội mua và nắm giữ dài hạn. Tuy nhiên, điều quan trọng nhất vẫn là chất lượng và định giá của cổ phiếu nắm giữ.

Để lựa chọn được cổ phiếu có định giá rẻ, bên cạnh P/E, vị chuyên gia cho rằng nhà đầu tư nên nghiên cứu kỹ bookvalue – giá trị sổ sách của doanh nghiệp. “Sau những khó khăn, nhiều doanh nghiệp có thể bị chiết khấu giá trị sổ sách lên tới 50-70%. Do đó, không thể chỉ nhìn P/B bằng 1 hay dưới 1 nói là rẻ, vì nhiều doanh nghiệp yếu kém thậm chí P/B chiết khấu chỉ còn 0,4 lần” , ông Tuấn nhận định.

Bên cạnh đó, để nhận diện doanh nghiệp tốt, chuyên gia cho rằng cần xem xét tính hấp thụ và khả năng hưởng lợi từ sự xoay chiều của chính sách. Đối với những NĐT có khẩu vị an toàn hơn có thể lựa chọn những cổ phiếu trong rổ ETF vì đã có sẵn nền tảng cơ bản.

Nhịp sống thị trường