(KTSG) – Để phấn đấu nâng chuẩn lên Basel III, đòi hỏi các ngân hàng phải tăng mạnh hơn nữa các chỉ tiêu về vốn và các tiêu chuẩn về giám sát rủi ro. Một trong những biện pháp mà các ngân hàng đang đẩy mạnh là tăng vốn cấp…

(KTSG) – Để phấn đấu nâng chuẩn lên Basel III, đòi hỏi các ngân hàng phải tăng mạnh hơn nữa các chỉ tiêu về vốn và các tiêu chuẩn về giám sát rủi ro. Một trong những biện pháp mà các ngân hàng đang đẩy mạnh là tăng vốn cấp 1 và vốn cấp 2, bên cạnh việc gia tăng chất lượng tín dụng và hoạt động quản trị rủi ro.

Nỗ lực tăng vốn của ngân hàng nhằm đáp ứng các tiêu chuẩn ngày càng cao

Để đáp ứng các tiêu chí an toàn vốn ngày càng cao theo tiêu chuẩn Basel II và Basel III và một số quy định về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, các ngân hàng đã và đang thực hiện đồng thời một số biện pháp sau:

Thứ nhất, giữ lại lợi nhuận để tăng vốn và/hoặc phát hành thêm cổ phiếu ra bên ngoài để tăng vốn.

Thứ hai, phát hành trái phiếu doanh nghiệp (TPDN) dài hạn nhằm tăng vốn cấp 2.

Thứ ba, nâng cao chất lượng quản trị, giảm rủi ro nợ xấu và tập trung cho vay với ngành nghề ưu tiên có hệ số rủi ro thấp.

Tuy nhiên, mỗi một biện pháp đều có những khó khăn và thách thức riêng buộc các ngân hàng phải linh hoạt áp dụng để vừa đảm bảo mục tiêu tăng trưởng, vừa đảm bảo mục tiêu nâng cao chất lượng.

Tăng vốn không phải câu chuyện dễ với hầu hết ngân hàng

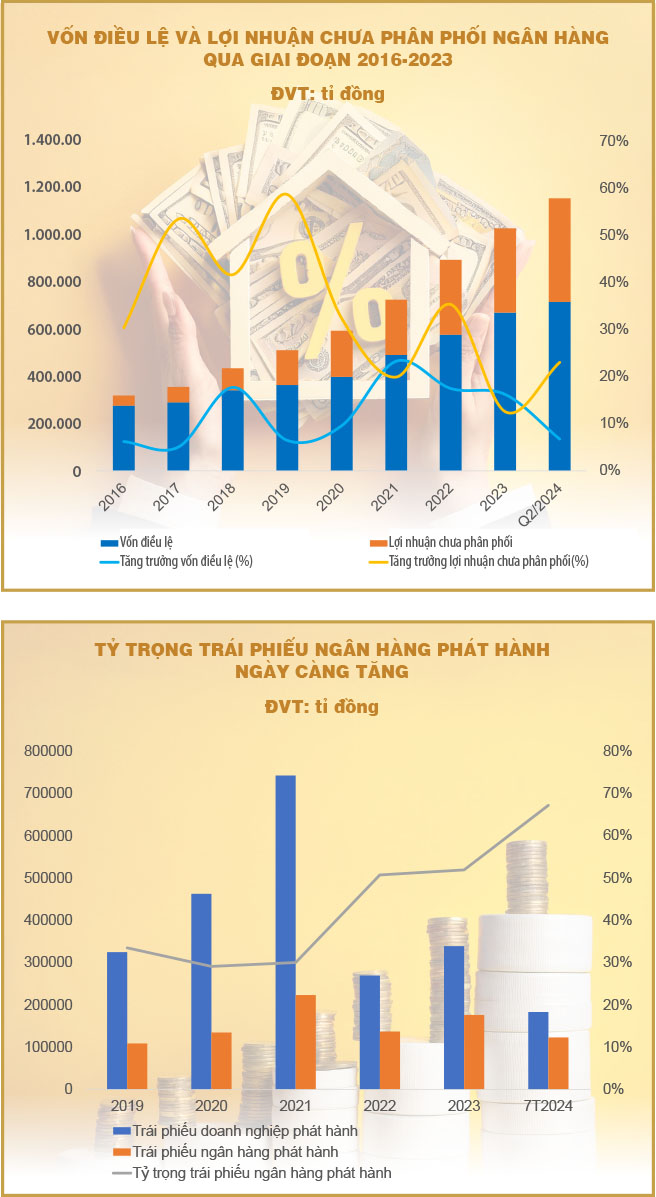

Tính tới cuối quí 2-2024, vốn điều lệ của 27 ngân hàng niêm yết trên ba sàn chứng khoán HSX, HNX và UpCom đạt trên 717.000 tỉ đồng, tăng 6,7% so với cuối năm 2023. Cụ thể, Techcombank tăng 100%, PGB tăng 40%, VBB tăng 19,6%, ACB tăng 15%, SGB tăng 10% và BAB tăng 7,5%. Tuy nhiên, trong đó chỉ có duy nhất VBB là tăng vốn từ việc phát hành cổ phiếu ưu đãi ra bên ngoài với tỷ lệ 21% (tăng vốn thành công với mức tăng 19,6%). Còn lại, các ngân hàng khác đều tăng vốn từ việc chi cổ tức bằng cổ phiếu, nghĩa là không làm thay đổi các chỉ tiêu an toàn vốn hay tỷ lệ vốn yêu cầu khác.

Hơn nữa, ngay cả việc tăng vốn điều lệ từ nguồn lợi nhuận chưa phân phối thôi cũng không phải là dễ dàng đối với nhóm ngân hàng quốc doanh. Việc chậm tăng vốn từ lợi nhuận giữ lại do chưa nhận được sự chấp thuận của cơ quan có thẩm quyền khiến cho sự chênh lệch vốn điều lệ giữa nhóm ngân hàng quốc doanh với nhóm ngân hàng tư nhân thu hẹp đáng kể. Nếu xét về vốn điều lệ, hiện nay Techcombank là ngân hàng tư nhân có vốn điều lệ cao nhất toàn hệ thống, đạt hơn 70.000 tỉ đồng, cao hơn Vietcombank đang ở mức hơn 55.000 tỉ đồng.

Vietcombank đã công bố kế hoạch chia cổ tức bằng cổ phiếu từ lợi nhuận còn lại lũy kế đến năm 2022, nhưng đến nay vẫn chưa nhận được sự chấp thuận từ cơ quan có thẩm quyền. Nếu tăng vốn thành công thì vốn điều lệ của Vietcombank có thể tăng lên 74.000 tỉ đồng và trở thành ngân hàng có vốn điều lệ cao nhất toàn hệ thống.

Tương tự, BIDV cũng đã thông qua phương án phát hành thêm gần 1,2 tỉ cổ phiếu để trả cổ tức năm 2022, tương ứng tỷ lệ 21% số cổ phiếu đang lưu hành vào cuối năm 2023 và dự kiến chi tiếp 12.347 tỉ đồng để chia cổ tức bằng cổ phiếu từ lợi nhuận năm 2023, nhưng chưa được cơ quan có thẩm quyền phê duyệt.

VietinBank đã trình cổ đông phương án sử dụng toàn bộ lợi nhuận sau khi trích lập các quỹ của năm 2023 là hơn 13.900 tỉ đồng để chia cổ tức bằng cổ phiếu, tăng vốn điều lệ và đang chờ cơ quan có thẩm quyền phê duyệt.

Mặc dù việc thông qua phương án tăng vốn điều lệ cho ngân hàng từ lợi nhuận giữ lại không giúp cải thiện các hệ số an toàn vốn hay hệ số vốn ngắn hạn cho vay trung và dài hạn hiện tại, nhưng nó cho thấy một sự cam kết từ phía cổ đông sẽ giữ lại lợi nhuận để gia tăng năng lực vốn trong tương lai.

Song song với việc tăng vốn từ lợi nhuận giữ lại, các ngân hàng cũng đang lên kế hoạch phát hành riêng lẻ ra bên ngoài để tăng năng lực vốn. Ví dụ, Vietcombank có kế hoạch phát hành riêng lẻ 6,5% vốn cho cổ đông chiến lược, hay BIDV dự kiến phát hành riêng lẻ 165 triệu cổ phiếu. Hay như trước đó, VPB đã thực hiện chào bán 15% vốn cho nhà đầu tư chiến lược là Ngân hàng Sumitomo Mitsui Banking Corporation (SMBC). Việc cam kết tiếp tục dùng lợi nhuận giữ lại để tăng vốn và tăng vốn thông qua bán vốn ra bên ngoài mới thực sự giúp cho tỷ lệ an toàn vốn của các ngân hàng cải thiện.

Tăng vốn từ phát hành trái phiếu của các ngân hàng vẫn đang chiếm áp đảo

Theo số liệu từ Hiệp hội Trái phiếu Việt Nam, tổng số TPDN phát hành lũy kế trong bảy tháng đầu năm 2024 đạt hơn 183.000 tỉ đồng, tăng 131,7% so với cùng kỳ. Trong đó, phát hành riêng lẻ đạt hơn 168.400 tỉ đồng, tăng 169,4% so với cùng kỳ và phát hành ra công chúng đạt hơn 14.500 tỉ đồng, giảm 11,5% so với cùng kỳ.

Xét theo nhóm ngành phát hành thì trái phiếu do các ngân hàng phát hành vẫn chiếm áp đảo, đạt khoảng 123.000 tỉ đồng, chiếm khoảng 67,2% tổng số lượng TPDN được phát hành. Đáng chú ý là tỷ trọng trái phiếu ngân hàng phát hành tiếp tục tăng trong tổng số TPDN được phát hành, năm 2023 đạt 51,9%, năm 2022 đạt 50,8% và năm 2021 đạt 30%.

Sau khủng hoảng TPDN năm 2022, khối lượng TPDN phát hành giảm mạnh, nhưng tỷ trọng trái phiếu ngân hàng phát hành ngày càng tăng, điều này xuất phát từ nhiều nguyên nhân, nhưng nổi bật có một số nguyên nhân sau:

Thứ nhất, nhu cầu đầu tư với trái phiếu ngân hàng vẫn cao. Điều này xuất phát từ sức khỏe tài chính của ngân hàng tốt hơn các ngành nghề khác và do đó trái phiếu ngân hàng vẫn được các tổ chức trung gian tài chính chấp nhận giao dịch.

Thứ hai, nhu cầu tăng vốn cấp 2 ngày càng lớn. Nhu cầu này nhằm đáp ứng quy định về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo Thông tư 08/2020/TT-NHNN. Theo đó, các ngân hàng và chi nhánh ngân hàng nước ngoài phải tuân thủ tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn giảm dần tới 30% từ ngày 1-10-2023. Và việc phát hành trái phiếu là một phần trong việc tăng vốn cấp 2 giúp ngân hàng hạ tỷ lệ này.

Nâng cao chất lượng tín dụng để cải thiện các tỷ lệ an toàn vốn

Tăng vốn cấp 1 và vốn cấp 2 là nguồn lực quan trọng để cải thiện các tỷ lệ an toàn vốn (CAR), đáp ứng các tiêu chuẩn cao hơn theo quy định Basel II và Basel III và cải thiện tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo quy định của Ngân hàng Nhà nước tại Thông tư 08/2020/TT-NHNN.

Tuy nhiên, song song với việc tăng các chỉ tiêu về vốn thì một phần quan trọng nữa chính là nâng cao chất lượng tín dụng và quản trị rủi ro nợ xấu. Nếu như việc tăng vốn giúp cải thiện tử số trong công thức tính hệ số an toàn vốn thì việc tăng cường quản trị rủi ro tín dụng sẽ hạn chế sự hao hụt vốn và góp phần nâng cao chất lượng tín dụng cho ngân hàng.