(KTSG) – Ngoài tác động lên mặt bằng lãi suất, chính sách kiểm soát cung tiền có thể cũng đã góp phần kiềm chế tỷ giá, nhất là khi một lượng lớn thanh khoản tiền đồng đã được thay thế bằng ngoại tệ từ nguồn cung ra của Ngân hàng…

(KTSG) – Ngoài tác động lên mặt bằng lãi suất, chính sách kiểm soát cung tiền có thể cũng đã góp phần kiềm chế tỷ giá, nhất là khi một lượng lớn thanh khoản tiền đồng đã được thay thế bằng ngoại tệ từ nguồn cung ra của Ngân hàng Nhà nước.

Tác động gì khi cung tiền tăng quá thấp?

Sau khi tăng vỏn vẹn 0,09% trong ba tháng đầu năm 2024, tổng phương tiện thanh toán đến cuối tháng 5-2024 ghi nhận mức tăng 0,82% so với cuối năm 2023, lên mức 16,13 triệu tỉ đồng, theo dữ liệu cập nhật gần nhất từ Ngân hàng Nhà nước (NHNN). Trong đó, mức tăng thêm chủ yếu tập trung vào tháng 5 – với 0,69%, còn tháng 4 chỉ tăng 0,04% so với tháng trước.

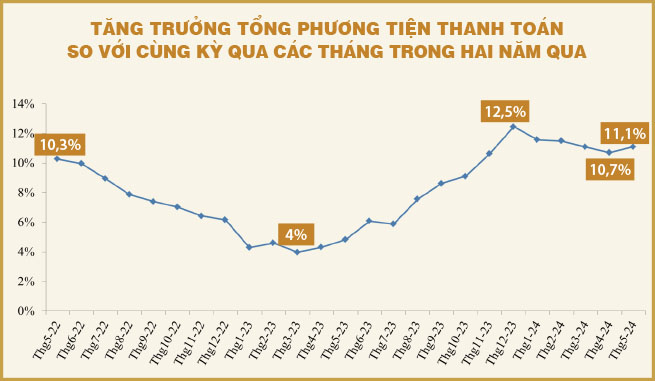

Đầu tiên, có thể thấy mức tăng trưởng tổng phương tiện thanh toán trong năm tháng đầu năm 2024 thấp hơn rất nhiều mức tăng 2,04% của năm tháng đầu năm 2023. Tuy nhiên, nếu so với cùng kỳ thì lại là câu chuyện khác, khi tổng phương tiện thanh toán đến cuối tháng 5-2024 tăng hơn 11,1% so với cùng kỳ năm 2023, trong khi thời điểm tháng 5-2023 chỉ ghi nhận tăng 4,84% so với cùng kỳ năm 2022.

Sự khác biệt này chủ yếu do mức tăng mạnh của cung tiền trong những tháng cuối năm 2023. Còn từ đầu năm 2024 đến nay, tăng trưởng cung tiền lại có nhiều hạn chế, phần vì động thái hút ròng thanh khoản trên thị trường mở và qua kênh tín phiếu của NHNN, phần khác là do nhà điều hành phải liên tục bán ngoại tệ và vàng từ kho dự trữ ngoại hối để hạ nhiệt tỷ giá và giá vàng, tương ứng với một lượng lớn tiền đồng đã bị hút ra khỏi thị trường.

Nếu xu hướng này kéo dài, tức tổng phương tiện thanh toán tiếp tục được kiểm soát – tăng trưởng quá chậm, trong khi tín dụng đã phát tín hiệu tăng trưởng mạnh mẽ trở lại cùng với các hoạt động sản xuất kinh doanh cũng đang trên đà hồi phục, hệ quả là lượng cung tiền có thể không theo kịp với nhu cầu vốn để thúc đẩy tăng trưởng kinh tế. Khi đó, mặt bằng lãi suất có thể tăng vượt ngoài tầm kiểm soát nếu không điều chỉnh chính sách quản lý cung tiền kịp thời.

Với cung tiền có phần bị kiểm soát chặt chẽ, tăng trưởng tiền gửi của hệ thống tổ chức tín dụng cũng ghi nhận ở mức thấp, khi chỉ đạt 0,37% trong năm tháng đầu năm 2024, còn thấp hơn cả mức tăng trưởng cung tiền. Trong đó, riêng tháng 5 đã tăng 0,99%, tức bốn tháng đầu năm nay huy động vốn của hệ thống giảm 0,62%. Cụ thể, tiền gửi của tổ chức kinh tế đến cuối tháng 5-2024 giảm 1,95% so với năm 2023, ngược lại tiền gửi của dân cư tăng 2,8%.

Tương tự với cung tiền, dù mức tăng trưởng so với đầu năm thấp, nhưng nếu so với cùng kỳ thì huy động vốn của các tổ chức tín dụng cũng đang ghi nhận mức tăng tích cực gần 11%, cao hơn nhiều mức tăng 6,3% của thời điểm tháng 5-2023 so với cùng kỳ năm 2022. Trong khi đó, theo số liệu cập nhật gần nhất của Tổng cục Thống kê, huy động vốn của các tổ chức tín dụng đến ngày 24-6-2024 cũng chỉ tăng 1,5% so với cuối năm 2023.

Cung tiền tăng thấp kéo theo huy động vốn cũng tăng chậm, khiến chênh lệch giữa tăng trưởng huy động vốn và dư nợ tín dụng của toàn hệ thống từ đầu năm đến nay ngày càng mở rộng ra, gây sức ép lên thanh khoản của hệ thống. Hệ quả là các ngân hàng phải liên tục tăng lãi suất tiền gửi trên mặt trận huy động vốn, nhằm đáp ứng đủ nguồn vốn để kinh doanh.

Điều kiện nào để cung tiền tăng mạnh hơn?

Thực tế trong tháng 7-2024, mặt bằng lãi suất huy động vốn tiếp tục đi lên, với lãi suất tiền gửi bình quân theo niêm yết của 35 ngân hàng trong nước tăng xấp xỉ 0,1 điểm phần trăm ở kỳ hạn từ 1-12 tháng, riêng kỳ hạn từ 13 tháng trở lên ít thay đổi. Còn nếu so với cuối quí 1-2024, thời điểm các ngân hàng bắt đầu bước vào xu hướng tăng lãi suất trở lại, lãi suất huy động bình quân kỳ hạn 1-5 tháng đã tăng 0,4 điểm phần trăm, trong khi kỳ hạn 6-12 tháng tăng 0,47 điểm phần trăm.

Trước tình hình cạnh tranh thu hút tiền gửi ngày càng quyết liệt hơn, các ngân hàng đã phải tăng cường huy động qua kênh phát hành trái phiếu. Theo báo cáo thị trường của Công ty Chứng khoán MBS, các ngân hàng đã phát hành lượng trái phiếu lên tới 96.200 tỉ đồng trong nửa đầu năm nay, tăng vọt 140% so với cùng kỳ năm 2023 và chiếm tới 65% tổng giá trị trái phiếu trên thị trường. Lãi suất bình quân của trái phiếu đạt 5,4%/năm, kỳ hạn trung bình bốn năm.

Ngoài tác động lên mặt bằng lãi suất, chính sách kiểm soát cung tiền có thể cũng đã góp phần kiềm chế tỷ giá, nhất là khi một lượng lớn thanh khoản tiền đồng đã được thay thế bằng ngoại tệ từ nguồn cung của NHNN, cộng thêm lãi suất tiền đồng đã lên cao hơn và nguồn cung ngoại tệ tiếp tục ở trạng thái dồi dào. Theo đó, giá đô la Mỹ trên thị trường tự do trong tháng 7 vừa qua đã giảm 280 đồng, còn giá mua niêm yết của các ngân hàng cũng giảm hơn 140 đồng so với cuối tháng 6.

Theo dữ liệu của Tổng cục Thống kê mới công bố, cán cân thương mại hàng hóa tháng 7 ước tính xuất siêu 2,12 tỉ đô la Mỹ, nâng lũy kế xuất siêu hàng hóa trong bảy tháng đầu năm lên mức 14,08 tỉ đô la Mỹ. Ngoài ra, vốn đầu tư trực tiếp nước ngoài thực hiện tại Việt Nam trong bảy tháng đầu năm ước đạt 12,55 tỉ đô la Mỹ, tăng 8,4% so với cùng kỳ năm trước; tổng giá trị vốn đăng ký góp vốn, mua cổ phần của nhà đầu tư nước ngoài đạt 2,27 tỉ đô la Mỹ. Ở hoạt động du lịch, khách quốc tế đến Việt Nam đạt gần 10 triệu lượt người, tăng 51% so với cùng kỳ năm trước.

Nhưng nếu xu hướng này kéo dài, tức tổng phương tiện thanh toán tiếp tục được kiểm soát – tăng trưởng quá chậm, trong khi tín dụng đã phát tín hiệu tăng trưởng mạnh mẽ trở lại cùng với các hoạt động sản xuất kinh doanh cũng đang trên đà hồi phục mạnh hơn, hệ quả là lượng cung tiền có thể không theo kịp với nhu cầu vốn để thúc đẩy tăng trưởng kinh tế. Khi đó, mặt bằng lãi suất có thể tăng vượt ngoài tầm kiểm soát nếu không điều chỉnh chính sách quản lý cung tiền kịp thời.

Tuy nhiên, với áp lực lạm phát vẫn thường trực, nhà điều hành có lý do để thận trọng. Chỉ số giá tiêu dùng (CPI) tháng 7-2024 bất ngờ tăng đến 0,48% so với tháng trước và tăng 4,36% so với cùng kỳ năm trước. Trong đó, đáng chú ý có nhóm hàng hóa và dịch vụ khác tăng 3,77% – chủ yếu do giá bảo hiểm y tế tăng 28,45% khi mức lương cơ sở được điều chỉnh từ 1,8 triệu đồng/tháng lên 2,34 triệu đồng/tháng. Ngoài ra, còn có nhóm giao thông tăng 1,45% khi giá xăng dầu tăng vì ảnh hưởng của các đợt điều chỉnh giá trong tháng.

Dù vậy, với nguồn cung ngoại tệ vào Việt Nam vẫn đang dồi dào qua các hoạt động thương mại, thu hút vốn đầu tư nước ngoài, kiều hối và du lịch quốc tế, kỳ vọng giúp cán cân thanh toán thặng dư trở lại, sau khi đã thâm hụt 1,37 tỉ đô la Mỹ trong quí 1 năm nay. Bên cạnh đó, một số dự báo cho rằng tiền đồng có thể phục hồi so với đô la Mỹ trong giai đoạn cuối năm nay, khi Cục Dự trữ liên bang Mỹ (Fed) bắt đầu chu kỳ giảm lãi suất trở lại, có thể bắt đầu từ cuộc họp tháng 9 tới.

Hai yếu tố này có thể tạo điều kiện cho nhà điều hành mở rộng cung tiền mạnh dạn hơn, như là giải pháp để kích thích tín dụng và tăng trưởng kinh tế trong năm nay. Mới đây Ngân hàng HSBC nâng dự báo mức tăng trưởng GDP của Việt Nam trong năm 2024 lên 6,5%, khi sự tăng trưởng đã bắt đầu có dấu hiệu lan rộng, với điểm sáng là tình hình việc làm và đơn hàng xuất khẩu mới đã tăng cao so với những tháng gần đây, cho thấy triển vọng tốt hơn của lĩnh vực sản xuất.