A.I (KTSG) – Diễn biến tăng trưởng tín dụng sáu tháng đầu năm 2024 có rất nhiều điểm tương đồng so với những gì diễn ra trong cùng thời gian của năm 2023, thể hiện qua tốc độ tăng trưởng chậm. 100 doanh nghiệp gia đình lớn nhất Việt Nam…

(KTSG) – Diễn biến tăng trưởng tín dụng sáu tháng đầu năm 2024 có rất nhiều điểm tương đồng so với những gì diễn ra trong cùng thời gian của năm 2023, thể hiện qua tốc độ tăng trưởng chậm.

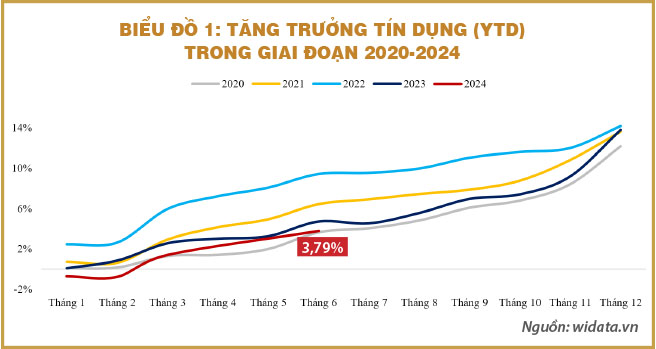

Kinh tế Việt Nam đối mặt với nhiều thách thức do sự suy giảm tiêu dùng trong nước và biến động xuất khẩu trước tình hình khó lường ở các thị trường lớn như Mỹ, châu Âu và Trung Quốc. Nhằm tháo gỡ khó khăn và thúc đẩy tăng trưởng, Ngân hàng Nhà nước (NHNN) đã ban hành nhiều biện pháp hỗ trợ tín dụng, nhưng đến giữa tháng 6-2024 tín dụng chỉ tăng 3,79%. Doanh nghiệp gặp khó khăn, nhu cầu vay vốn thấp, áp lực nợ xấu cao khiến ngân hàng thận trọng trong cấp tín dụng.

Mặt khác, tại các ngân hàng, lãi suất cho vay giảm nhưng cầu tín dụng chưa phục hồi mạnh. Quí 1-2024 nhiều ngân hàng tăng trưởng tín dụng âm, đặc biệt là các ngân hàng cho vay bán lẻ. Đến tháng 5, khi tiêu dùng chưa có nhiều sự khởi sắc, cho vay khách hàng doanh nghiệp trở thành động lực tăng trưởng tín dụng chủ yếu trong ngành.

Bối cảnh tín dụng tăng trưởng yếu

Sau mức tăng trưởng GDP tích cực 5,66% trong quí 1, kinh tế vẫn đang đối mặt với nhiều khó khăn trước bối cảnh quốc tế còn nhiều biến động khó lường. Nhiều tổ chức đưa ra dự báo về tăng trưởng GDP của Việt Nam năm 2024 trong khoảng 5,5-6%. Viện Nghiên cứu kinh tế và chính sách (VEPR) cho rằng sự thu hẹp trong khu vực công; cầu tiêu dùng còn yếu cả trong và ngoài nước, tác động tới chi tiêu khu vực tư nhân và tăng trưởng xuất khẩu; rủi ro tỷ giá làm giảm động lực đầu tư khu vực tư nhân, từ đó cản trở sự phục hồi kinh tế. VEPR đưa ra dự báo tăng trưởng GDP ở mức 5,85% trong năm 2024, trong khi kịch bản điều chỉnh chính sách dự kiến tăng trưởng ở mức 6,01%.

Tăng trưởng đầu tư khu vực tư nhân và FDI cũng như tiêu dùng được kỳ vọng có thể bù đắp cho mức đầu tư chậm lại từ khu vực công. Từ đầu năm đến nay, NHNN đã ban hành tám văn bản (gồm 1 chỉ thị, 1 quyết định, 1 thông báo, 5 công văn) chỉ đạo toàn hệ thống về công tác tín dụng, cũng như yêu cầu các tổ chức tín dụng thực hiện các biện pháp giảm lãi suất cho vay và duy trì mặt bằng lãi suất huy động ổn định. Mục tiêu đến hết quí 2-2024, tăng trưởng tín dụng đạt 5-6%, cả năm đạt 15%. Tuy nhiên, tính đến ngày 14-6, tín dụng tăng 3,79%, tương đương một phần tư mục tiêu cả năm. Tăng trưởng tín dụng thấp gây ra nhiều lo ngại về khả năng đạt được mục tiêu tăng trưởng kinh tế trong năm 2024.

Nhìn lại giai đoạn 10 năm qua, năm 2024 ghi nhận mức tăng trưởng tín dụng thấp ở vùng đáy. Trong giai đoạn 2020-2024, những năm ghi nhận tăng trưởng tín dụng thấp trong nửa đầu năm là 2020 với 3,65%; 2023 ở mức 4,73% và 2024 là 3,79% (tính đến 14-6), trong khi tăng trưởng tín dụng nửa đầu năm cao thường dao động trong khoảng từ 9-9,5%.

Các biện pháp của NHNN chỉ là một phần của bức tranh lớn. Sự phục hồi của nền kinh tế và thị trường tín dụng phụ thuộc vào nhiều yếu tố khác như mức độ phục hồi của các doanh nghiệp, khả năng trả nợ của khách hàng, cũng như ý chí của ngân hàng. Sau nửa năm trôi qua, câu chuyện tín dụng cho thấy khó khăn đến từ cả cung lẫn cầu.

Hiện tại, nhiều doanh nghiệp vẫn gặp khó khăn trong việc phục hồi, thể hiện qua số lượng doanh nghiệp quay lại hoạt động giảm so với cùng kỳ (-8,86%), số lượng doanh nghiệp chờ giải thể và hoàn tất giải thể tiếp tục tăng. Khu vực tiêu dùng nội địa tăng trưởng thấp hơn mức 10-12% của giai đoạn trước dịch, xuất khẩu gặp khó khăn do tiêu dùng tại các thị trường lớn giảm. Điều này dẫn đến nhu cầu vay vốn để mở rộng sản xuất kinh doanh chưa cao. Mặt khác, áp lực nợ xấu đối với các ngân hàng trong năm 2024 là lớn; bộ đệm dự phòng rủi ro nợ xấu đang mỏng đi nên các ngân hàng trở nên thận trọng trong việc cấp tín dụng. Tình hình tăng trưởng tín dụng thấp trong sáu tháng đầu năm cho thấy các nút thắt trong khả năng hấp thụ vốn của nền kinh tế và tâm lý của các ngân hàng.

Câu chuyện tăng trưởng tín dụng phía sau các ngân hàng thương mại

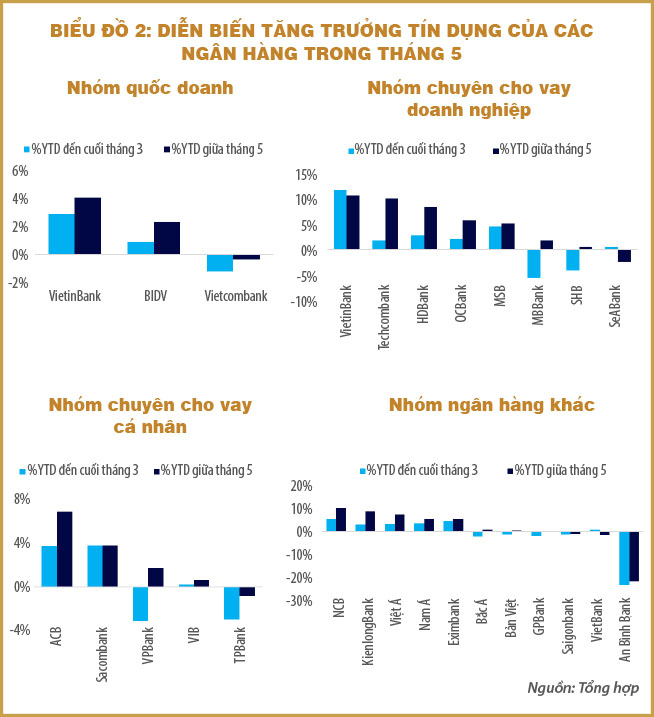

Theo thống kê gần nhất từ NHNN về diễn biến lãi suất của các tổ chức tín dụng, lãi suất cho vay giữ ở vùng thấp, các khoản cho vay ở mức 7,3-9,5%/năm so với mức 8-10,1%/năm vào cuối năm 2023. Tuy nhiên, tổng thể cầu tín dụng chưa có sự phục hồi mạnh mẽ. Từ báo cáo tài chính quí 1-2024, có đến bảy ngân hàng có mức tăng trưởng tín dụng âm, quy mô dư nợ của bảy ngân hàng này tương đương 20% dư nợ của tổng cộng 27 ngân hàng thương mại niêm yết. Cập nhật con số tháng 5, một điểm đáng chú ý trong bức tranh tăng trưởng tín dụng hiện nay là sự phân hóa giữa các ngân hàng.

Nhìn chung, so với cuối quí 1, tốc độ tăng trưởng tín dụng đã có mức cải thiện đáng kể, tuy nhiên khả năng bơm tín dụng vẫn rất yếu ở các ngân hàng và động lực tăng trưởng chỉ tập trung ở một số ngân hàng nhất định. Nhiều ngân hàng có mức tăng trưởng tín dụng thấp hơn mức tăng trưởng tín dụng chung và có đến sáu ngân hàng ghi nhận mức tăng trưởng âm so với cuối năm 2023. Sự phân hóa trong tăng trưởng tín dụng có thể được lý giải bởi danh mục khách hàng và chiến lược kinh doanh của từng ngân hàng.

Nút thắt trong tăng trưởng tín dụng chủ yếu vẫn đang đến từ các ngân hàng quốc doanh khi tăng trưởng của nhóm các ngân hàng này vẫn duy trì ở mức rất thận trọng, trong đó mức tăng trưởng thấp nhất đang thuộc về Vietcombank. Ngân hàng này chuyên cho vay bán lẻ với quy mô lớn, do đó mức tăng trưởng âm phản ánh khó khăn do cầu tiêu dùng yếu và khả năng trả nợ của khách hàng giảm. BIDV và VietinBank tiếp tục tăng trưởng tín dụng tốt hơn mức trung bình ngành.

Trong đó, VietinBank được hỗ trợ với động lực tăng trưởng đến từ phân khúc khách hàng doanh nghiệp lớn và FDI. Mặc dù chiếm một nửa dư nợ của ngành, với mức tăng trưởng tín dụng thấp, nhóm ngân hàng quốc doanh vẫn chưa thể tạo ra động lực thúc đẩy tăng trưởng chung của ngành.

Động lực duy trì tăng trưởng chính vẫn chủ yếu đến từ các ngân hàng thương mại chuyên cho vay các doanh nghiệp. Các ngân hàng có tỷ trọng cho vay bất động sản và xây dựng cao như LPBank (10,6%), Techcombank (9,94%), và HDBank (8,28%) thể hiện mức tăng trưởng vượt trội so với trung bình ngành. Điểm đáng lưu ý đối với nhóm ngân hàng này là sự phục hồi tín dụng của MBBank sau khi ghi nhận mức tăng trưởng tín dụng âm trong quí đầu năm, việc phục hồi lại mức tăng trưởng của MBBank đóng góp rất tích cực vào mức tăng trưởng chung của ngành. Cho vay phân khúc doanh nghiệp đang thúc đẩy mức tăng trưởng tín dụng của ngành trong bối cảnh nền kinh tế đang phục hồi chậm và cầu tiêu dùng yếu.

Trong khi tín dụng bán lẻ chưa ghi nhận nhiều tín hiệu tích cực, những ngân hàng định hướng cho vay bán lẻ như VIB hay Sacombank vẫn có mức tăng trưởng rất thấp trước sức cầu yếu từ khu vực gia đình. ACB đang là điểm sáng trong số các ngân hàng khi duy trì mức tăng trưởng ổn định trong hơn năm tháng đầu năm vừa rồi. Định hướng kinh doanh của ACB đang chuyển dịch từ cho vay bán lẻ sang hướng cho vay các doanh nghiệp quy mô lớn hơn với những định hướng chiến lược cho từng tập ngành.

Đối lập với nhóm các ngân hàng lớn, nhiều ngân hàng tăng trưởng tín dụng âm nằm trong nhóm khác với quy mô nhỏ. Ngân hàng An Bình thậm chí đã tăng trưởng âm 17,8% so với cuối năm 2023. Ngôi sao trong nhóm với mức tăng trưởng vượt bậc hơn 10% là Ngân hàng Kiên Long và Ngân hàng Quốc dân, tuy nhiên cần lưu ý rằng tại cuối quí 1, tỷ lệ nợ xấu của hai ngân hàng này còn cao.

Tăng trưởng tín dụng kém khả quan của cả ngành ngân hàng diễn ra trong bối cảnh kinh tế khó khăn, người tiêu dùng vẫn tập trung thắt lưng buộc bụng và hạn chế các khoản chi tiêu lớn. Xu hướng này có khả năng sẽ tiếp tục được duy trì đến hết năm nay, do đó động lực tăng trưởng tín dụng sẽ tiếp tục trông chờ vào các hoạt động đầu tư công của Chính phủ và khu vực tư nhân khi các dự án được đẩy mạnh.

Trong bối cảnh mục tiêu kinh doanh của nhiều ngân hàng được điều chỉnh thận trọng thì rõ ràng các ngân hàng đã lường trước một năm tăng trưởng khó khăn kéo dài, việc quản trị nội bộ một cách hiệu quả trong giai đoạn này vẫn là mục tiêu hàng đầu của các ngân hàng.

Diễn biến tăng trưởng tín dụng hiện tại cho thấy câu chuyện tăng trưởng tín dụng không chỉ đơn giản phụ thuộc vào chính sách của nhà điều hành, mà còn có liên quan tới khả năng hấp thụ vốn của nền kinh tế và ý chí của các ngân hàng trong việc quản trị rủi ro tín dụng. Mấu chốt quan trọng hiện tại vẫn là khả năng tác động trực tiếp vào các yếu tố kinh tế, trong đó có lẽ chính sách tài khóa giai đoạn này giữ vai trò quan trọng hơn để tạo ra lực cầu đủ mạnh kích thích các hoạt động kinh tế, từ chính sách đầu tư công, chính sách thuế cho doanh nghiệp và các biện pháp kích cầu tiêu dùng qua thuế.

(*) CFA

(**) Wiresearch