Nhiều ngân hàng vươn lên mạnh mẽ những năm trở lại đây khiến cho đường đua lợi nhuận giữa các nhà băng càng thêm thú vị. Nhưng năm 2022 đầy khó khăn và thử thách đã làm thay đổi khá nhiều cục diện trên thị trường tài chính. Song chính…

Hệ thống ngân hàng vừa trải qua một năm đặc biệt khi lần đầu tiên sau hơn một thập kỷ, Ngân hàng Nhà nước phải thực hiện nâng lãi suất điều hành. Đây cũng là năm mà các ngân hàng yếu kém được đưa ra tái cơ cấu quyết liệt hơn theo hình thức chuyển giao bắt buộc.

Năm 2022 kết thúc để lại nhiều thách thức cho các nhà băng, khi lãi suất tăng cao, tăng trưởng tín dụng eo hẹp và chịu ảnh hưởng tiêu cực từ thị trường trái phiếu doanh nghiệp. Chặng đường tái cơ cấu hệ thống vốn đã khó khăn, nay còn thêm nhiều chông gai

Nhưng cũng trong năm đầy khó khăn vừa qua, một số ngân hàng, với chiến lược kinh doanh và quản trị rủi ro thận trọng, đã cho thấy khả năng đứng vững trước mọi sóng gió. Trong đó, nổi bật nhất là Vietcombank, với lợi nhuận cao nhất hệ thống, chất lượng tài sản dẫn đầu và sở hữu nhiều lợi thế để vượt qua thách thức.

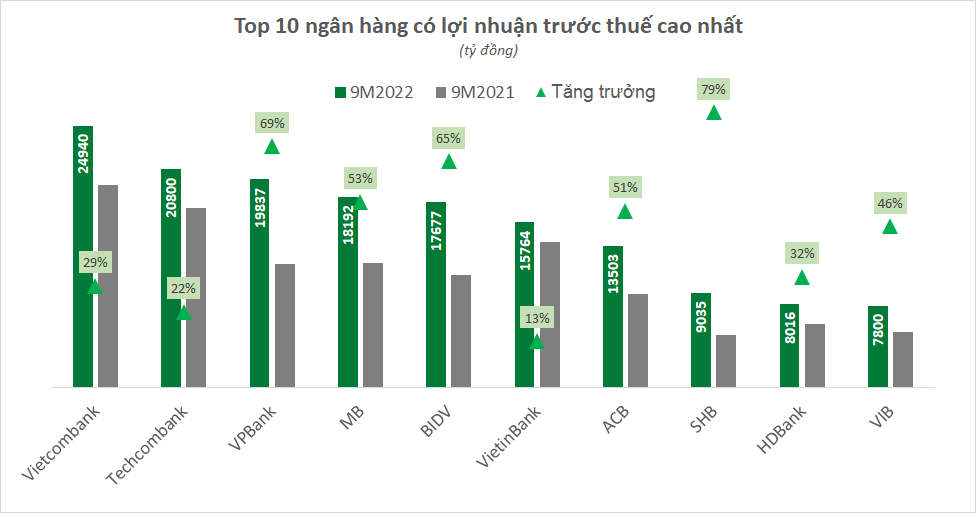

Vị thế ngân hàng đứng đầu về lợi nhuận của Vietcombank từng bị “nghi ngờ” khi quý 1/2022, VPBank bất ngờ báo lãi đột biến, gấp 2,8 lần cùng kỳ và đạt 11.146 tỷ đồng, vượt qua con số 9.950 tỷ đồng của Vietcombank.

Thế nhưng, Vietcombank nhanh chóng lấy lại vị trí quán quân từ quý 2, quý 3. Trong 9 tháng đầu năm, lợi nhuận trước thuế của Vietcombank đạt gần 25.000 tỷ đồng, tạo ra khoảng cách khá xa so với 3 ngân hàng kế tiếp là Techcombank (20.800 tỷ đồng), VPBank (19.837 tỷ đồng) và MB (18.192 tỷ đồng). Dự kiến kết thúc quý 4, Vietcombank tiếp tục đứng TOP 1 hệ thống về lợi nhuận, đánh dấu năm thứ 6 liên tiếp duy trì “ngôi vương”.

Động lực tăng trưởng lợi nhuận của Vietcombank có sự đóng góp lớn từ hoạt động cho vay, vì là một trong những nhà băng được ưu tiên “nới” room tăng trưởng tín dụng trong năm nay do tham gia nhận chuyên giao bắt buộc tổ chức tín dụng yếu kém. Cuối quý 3/2022, dư nợ cho vay của ngân hàng tăng 2,7% so với quý trước và tăng 17,6% kể từ đầu năm, cao hơn mức trung bình toàn ngành (khoảng 11,5%).

Bên cạnh đó, đây cũng là một trong số ít những nhà băng cải thiện được NIM trong 9 tháng đầu năm lên 3,4%, nhờ lợi thế chi phí vốn và đẩy mạnh cho vay bán lẻ.

Một số hoạt động kinh doanh ngoài lãi cũng tăng trưởng tích cực. Trong đó phải kể đến lợi thế về kinh doanh ngoại tệ, có lãi tăng trưởng 43% so với cùng kỳ.

Với kết quả kinh doanh tích cực nhiều năm liền, lợi nhuận chưa phân phối của Vietcombank đã lên hơn 57.700 tỷ đồng. Vốn chủ sở hữu cao nhất hệ thống, đạt trên 128 nghìn tỷ đồng.

Với chiến lược khác biệt, nhiều ngân hàng tư nhân đã vươn lên mạnh mẽ những năm trở lại đây, khiến cho đường đua lợi nhuận giữa các nhà băng càng thêm thú vị. Song Vietcombank với lợi thế nhiều hơn so với phần còn lại, khiến vị thế của họ không dễ dàng bị lung lay.

Khoảng cách đó nếu chỉ nhìn vào chênh lệch lợi nhuận giữa các ngân hàng trong năm 2022 sẽ khó nhận ra. Bởi nhà băng này đang có rất nhiều “của để dành”, nhiều lợi thế để tiếp tục tăng trưởng an toàn trong những năm tới. Chẳng hạn, cách đây 3 năm, Vietcombank đã ký kết hợp đồng độc quyền 15 năm phân phối bảo hiểm với FWD. Cho đến nay, đây vẫn được xem là hợp đồng bancassurance có giá trị lớn nhất tại Việt Nam. Song đến hiện tại, Vietcombank vẫn chưa hạch toán hết khoản phí trả trước từ cú bắt tay này vào kết quả kinh doanh mà phân bổ dần theo từng năm. Theo đó, đây sẽ là một nguồn tiền giúp lợi nhuận của ngân hàng tăng trưởng ổn định những năm tới, chưa kể đến các khoản hoa hồng từ việc bán chéo bảo hiểm.

Tất nhiên, năm 2022 không phải là năm để nói về sự bứt phá lợi nhuận, mà điều được quan tâm hơn hết hiện nay là sức khỏe của các nhà băng. Và đó cũng là một trong những lý do quan trọng khiến Vietcombank được giới phân tích đánh giá cao, với chất lượng tài sản tiếp tục dẫn đầu hệ thống.

Theo báo cáo tài chính, cuối quý 3/2022, nợ xấu của Vietcombank ở mức 9.003 tỷ đồng, dù tăng 47% so với cuối năm 2021 nhưng chỉ chiếm 0,8% trong tổng dư nợ tín dụng của nhà băng này. Đây cũng là ngân hàng có tỷ lệ nợ xấu thấp thứ 2 trong các ngân hàng niêm yết (sau Techcombank – 0,6%).

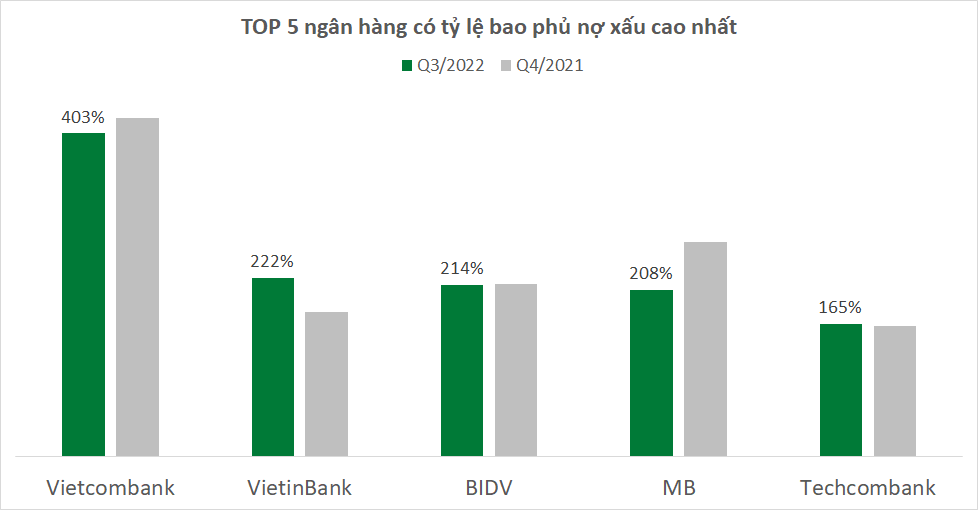

Trên thực tế, tỷ lệ nợ xấu của Vietcombank luôn trong nhóm thấp nhất, dưới 1% suốt 5 năm qua. Dù vậy, ngân hàng vẫn luôn tỏ ra thận trọng, tích cực tăng trích lập dự phòng rủi ro. Cuối quý 2/2022, tỷ lệ bao phủ nợ xấu của nhà băng này đã lên mức trên 500%, là kỷ lục của Vietcombank và cũng là kỷ lục của ngành ngân hàng. Tỷ lệ này có sụt giảm trong quý 3, nhưng vẫn là mức cao nhất trong hệ thống – đạt 402%. Theo đó, cứ mỗi một đồng nợ xấu thì ngân hàng đã có dự phòng đối ứng tới hơn 4 đồng. Điều này tạo nên “bộ đệm” vững chắc cho Vietcombank trước các biến cố có thể xảy ra trong tương lai.

Và nếu so sánh với các ngân hàng khác thì tỷ lệ bao phủ nợ xấu (LLR) của Vietcombank đang gấp đôi những ngân hàng còn lại nằm trong TOP 5 về chỉ số này. Từ đó có thể thấy, Vietcombank đang tỏ ra khác biệt về chất lượng tài sản như thế nào.

Giả sử Vietcombank chỉ trích lập như những ngân hàng khác, chẳng hạn như duy trì tỷ lệ bao phủ nợ xấu ở mức 200% – cũng là một mức rất cao, thì ngân hàng sẽ có dư ra hàng chục nghìn tỷ đồng và con số lợi nhuận sẽ còn “khủng” hơn so với hiện tại. Đây cũng là một “của để dành” khác của Vietcombank, có thể được hoàn nhập trong tương lai và đóng góp vào tăng trưởng lợi nhuận.

Lý do khác khiến chất lượng tài sản của Vietcombank được đánh giá cao trong giai đoạn này là ở cơ cấu tài sản sinh lời.

Theo Chứng khoán VNDirect, kể từ quý 2/2022, Chính phủ đã có động thái giảm sát chặt chẽ trên thị trường trái phiếu doanh nghiệp nhằm cải thiện chất lượng các tổ chức phát hành và tính bền vững của thị trường non trẻ này trong dài hạn. Hàng loạt vụ điều tra, trong đó nhiều trường hợp phát hành sai mục đích, sai quy định đã được đưa ra khiến một số lãnh đạo doanh nghiệp lớn bị bắt giữ. Điều này đã tác động đến lòng tin của nhà đầu tư đối với các tổ chức phát hành, và cũng tác động đến những ngân hàng có liên quan nhiều đến trái phiếu doanh nghiệp. Khoảng 46 nghìn tỷ đồng trái phiếu doanh nghiệp đáo hạn trong 6 tháng đầu năm 2023 sẽ một thử thách lớn cho hệ thống tài chính. Trong bối cảnh đó, những ngân hàng có tỷ trọng trái phiếu doanh nghiệp ở mức thấp được đánh giá sẽ dễ dàng vượt qua khó khăn.

Vietcombank vốn là ngân hàng không mấy mặn mà rót vốn vào trái phiếu doanh nghiệp những năm qua dù tỷ suất sinh lời từ danh mục này rất hấp dẫn. Cuối tháng 9/2022, danh mục trái phiếu doanh nghiệp chỉ chiếm khoảng 1% trong tổng dư nợ tín dụng của ngân hàng này. Ngoài ra, trong số trái phiếu mà ngân hàng này nắm giữ cũng có rất ít trái phiếu của doanh nghiệp bất động sản.

Thay vào đó, Vietcombank chú trọng vào việc thúc đẩy mảng cho vay bán lẻ. Hiện tỷ trọng cho vay khách hàng cá nhân tại ngân hàng này đã lên 47,1%, cải thiện đáng kể so với mức 45,5% cách đây 1 năm. Tỷ trọng cho vay khách hàng doanh nghiệp vừa và nhỏ ở mức 8,2%.

Ngay từ đầu năm, tại Đại hội đồng cổ đông thường niên, Vietcombank cho biết sẽ tăng trưởng tín dụng gắn với chuyển dịch cơ cấu hiệu quả, bền vững với trọng tâm là tăng tỷ trọng dư nợ bán lẻ, gia tăng tài sản bảo đảm trong tổng dư nựo và tăng trưởng tín dụng bán buôn gắn với phát triển khách hàng, dịch vụ.

Nhờ chất lượng tài sản tốt, cùng với việc đầu tư trái phiếu doanh nghiệp ở mức thấp và tham gia tái cơ cấu các ngân hàng yếu kém, Vietcombank luôn nằm trong nhóm được Ngân hàng Nhà nước ưu tiên cấp thêm hạn mức tín dụng.

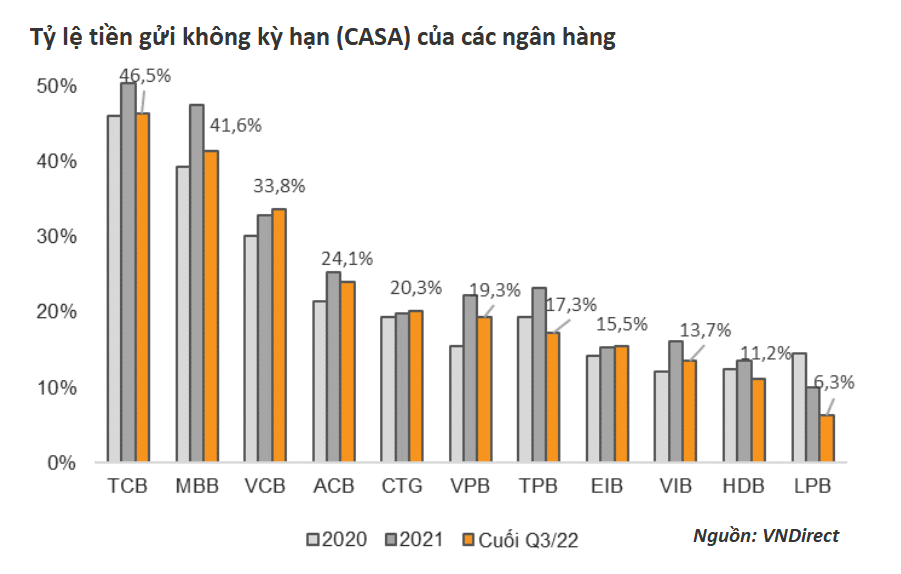

Vietcombank đã cải thiện rõ tỷ lệ tiền gửi không kỳ hạn (CASA) trong năm qua khi thành công đưa tỷ lệ này từ mức 31,3% (quý 3/2021) lên 32,9% (quý 3/2022), là một trong số ít ngân hàng có thể tăng được CASA trong 1 năm qua.

Xét về quy mô, số dư tiền gửi không kỳ hạn tại Vietcombank vẫn cao nhất hệ thống, đạt hơn 400.000 tỷ đồng.

Tỷ lệ CASA của Vietcombank có thể đi ngược xu hướng toàn ngành là nhờ kết quả chuyển đổi số và chính sách miễn phí dịch vụ. Từ năm 2022, ngân hàng này đã chính thức miễn phí toàn bộ dịch vụ trên ngân hàng số, thay vì áp dụng các gói ưu đãi như trước đó. Điều này tuy sẽ ảnh hưởng tới thu nhập từ hoạt động thanh toán, chuyển tiền, nhưng lại giúp nâng cao trải nghiệm người dùng, thúc đẩy khách hàng để nhiều tiền hơn tại Vietcombank.

Không chỉ về CASA mà lãi suất tiền gửi có kỳ hạn của Vietcombank cũng thấp hơn nhiều so với các ngân hàng khác. Kể từ khi Ngân hàng Nhà nước thực hiện 2 đợt tăng lãi suất điều hành, mỗi đợt tăng 1% (ngày 24/9 và 25/10), lãi suất huy động trên thị trường đã liên tục tăng mạnh, có nhà băng tăng tới 3-4%/năm, đưa lãi suất lên vùng 9-10%/năm. Trong khi đó, lãi suất cao nhất tại Vietcombank hiện tại chỉ 7,4%/năm, không những thấp so với các ngân hàng tư nhân mà còn là thấp nhất trong nhóm Big 4.

Trên thực tế, không chỉ trong năm nay mà từ nhiều năm nay, lãi suất Vietcombank vẫn luôn được niêm yết ở mức thấp nhất trong hệ thống. Trong các cuộc đua thu hút người gửi tiền, Vietcombank thường là ngân hàng cuối cùng điều chỉnh biểu lãi suất.

Dù vậy, tăng trưởng tiền gửi của ngân hàng vẫn ổn định, đạt 5,4% trong 9 tháng đầu năm, cao hơn so với mức bình quân toàn ngành. Chi phí vốn bình quân quý 3/2022 ở mức 2,33%, chỉ tăng nhẹ so với mức cùng kỳ (2,3%).

Ngoài ra, thanh khoản của ngân hàng còn được hỗ trợ khi là địa chỉ gửi tiền quen thuộc của Kho bạc Nhà nước. Cuối tháng 9/2022, ngân sách nhà nước gửi tới hơn 86.000 tỷ đồng tại Vietcombank, tăng gấp 11 lần so với cuối năm 2021.

Lợi thế về chi phí vốn đã giúp Vietcombank đưa ra lãi suất cho vay ở nhóm thấp nhất thị trường. Và theo đó, họ có điều kiện để lựa chọn những khách hàng tốt nhất cho danh mục của mình.

Là một ngân hàng có vốn quốc doanh, Vietcombank đóng vai trò quan trọng, là cánh tay đắc lực để Chính phủ, Ngân hàng Nhà nước thực hiện các mục tiêu phát triển hệ thống tài chính, thúc đẩy tăng trưởng kinh tế.

Trong đợt kêu gọi các ngân hàng thương mại giảm lãi suất mới đây, Vietcombank là ngân hàng tiên phong khi tuyên bố giảm 1% lãi suất cho vay cho toàn bộ khoản vay của khách hàng cá nhân và doanh nghiệp, chỉ ngoại trừ các khoản vay chứng khoán, vay kinh doanh bất động sản, vay cầm cố giấy tờ có giá,…Thời gian triển khai từ 1/11/2022 đến hết 31/12/2022.

Theo sau động thái của Vietcombank, một số ngân hàng khác như HDBank, Agribank, ACB, SHB, ABBank… cũng đã thông báo giảm lãi suất cho vay cho khách hàng. Giữa lúc lãi suất huy động không ngừng tăng cao, hành động này chắc chắn sẽ ảnh hưởng tới thu nhập, nhưng đổi lại thể hiện được sự khác biệt của của một “ông lớn”, có tiềm lực và sẵn sàng thực hiện các chính sách điều hành của Chính phủ, NHNN trong mục tiêu phục hồi và phát triển kinh tế của đất nước.

Một điểm nhấn khác của Vietcombank là kế hoạch nhận chuyển giao bắt buộc ngân hàng yếu kém. Tại Đại hội đồng cổ đông thường niên, ngân hàng chính thức thông qua kế hoạch tham gia tái cơ cấu một tổ chức tín dụng. Đây là một thử thách lớn với Vietcombank, nhưng đi cùng đó là cơ hội để Vietcombank mở rộng quy mô kinh doanh, cơ sở khách hàng và mạng lưới. Bên cạnh đó, nhà băng này cũng sẽ được ưu tiên hơn về “room” tăng trưởng tín dụng những năm tới.

Tại Đại hội đồng cổ đông thường niên, Chủ tịch Vietcombank – Phạm Quang Dũng khẳng định: ”Dù là bất cứ TCTD nào, với sự hỗ trợ của của chính phủ và NHNN và quyết tâm của Vietcombank, chúng ta có khả năng xử lý và đưa tổ chức tín dụng này về tình trạng hoạt động bình thường”.

Trong bối cảnh cạnh tranh gay gắt, mỗi ngân hàng sẽ có những lợi thế và chiến lược khác biệt để vươn lên dẫn đầu. Nhưng ở hiện tại, để nói về ngân hàng số 1 Việt Nam, toàn diện trên nhiều khía cạnh, nếu không phải là Vietcombank, thì khó có thể chọn ra một ngân hàng nào khác.

Nhịp sống thị trường