Dựa trên biến động chỉ số VN-Index theo chu kỳ và những chỉ báo kỹ thuật, Chứng khoán FPT (FPTS) đã đưa ra phân tích về vấn đề này. Năm 2022, thị trường chứng khoán trải qua một đợt downtrend mạnh khi VN-Index “bốc hơi” đến gần 33%. Với mức…

Năm 2022, thị trường chứng khoán trải qua một đợt downtrend mạnh khi VN-Index “bốc hơi” đến gần 33%. Với mức chiết khấu mạnh, chứng khoán năm 2023 được kỳ vọng sẽ tìm thấy điểm cân bằng dù vẫn đối diện nhiều khó khăn phía trước.

Liệu “thị trường gấu” có sớm kết thúc trong năm nay? Dựa trên biến động chỉ số VN-Index theo chu kỳ và những chỉ báo kỹ thuật, Chứng khoán FPT (FPTS) đã đưa ra phân tích về vấn đề này.

Đầu tiên, FPTS xác tính tính chu kỳ của VN-Index bởi đây là yếu tố quan trọng góp phần định hình xu hướng chủ đạo và môi trường tâm lý trong tầm nhìn dài hạn.

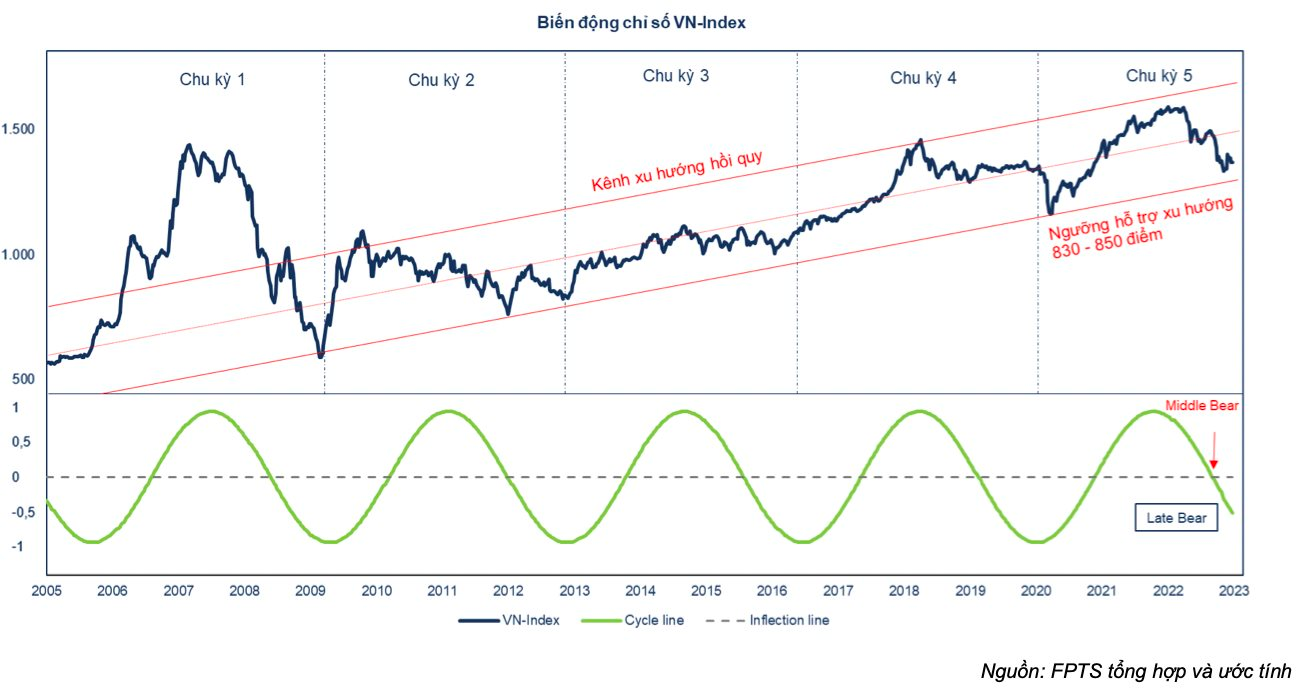

Theo thống kê từ năm 2005 đến nay, biến động VN-Index vẫn duy trì xu hướng tăng dài hạn. Trong đó, 4 chu kỳ đã hình thành là chu kỳ 1 (quý 2/2005 – quý 1/2009), chu kỳ 2 (quý 2/2009 – quý 4/2012), chu kỳ 3 (quý 1/2013- quý 2/2016) và chu kỳ 4 (quý 3/2016 đến quý 1/2020).

Các thời điểm hình thành đỉnh của các chu kỳ thường xuất hiện trước khi các sự kiện kinh tế lớn như khủng hoảng tài chính năm 2007 – 2008, khủng hoảng nợ công 2012, sự kiện Brexit 2016, căng thẳng thương mại Mỹ-Trung và suy thoái kinh tế toàn cầu do dịch bệnh Covid-19.

Tính từ năm quý 1/2020 cho đến nay, VN-Index vẫn đang thực hiện biến động của chu kỳ 5. Mức biên độ biến động ghi nhận từ đáy trong quý 1/2020 kéo dài cho đến quý 4/2021 là 136,99%. Về yếu tố thời gian, chu kỳ hiện tại chỉ số đã ghi nhận 154 tuần biến động.

FPTS chia nhỏ biến động chu kỳ tiêu biểu thành 4 giai đoạn là Early Bull, Late Bull, Early Bear và Late Bear. Sau khi VN-Index vượt qua điểm uốn (Middle Bear) vào đầu tháng 9/2022, chỉ số được xác định đang tiếp diễn biến động giảm trong giai đoạn Late Bear. Tính toán thời gian của các giai đoạn biến động trong quá khứ, chỉ số có thể sẽ tiếp diễn kịch bản biến động của thị trường Late Bear trong khoảng 30 tuần.

Đánh giá về trạng thái biến động, loại trừ biến động đặc biệt trong giai đoạn Late Bear của chu kỳ 4 khi thị trường giảm mạnh do xuất phát từ sự kiện Covid-19, dạng biến động đặc thù được nhận diện diễn ra trong những giai đoạn cuối của chu kỳ thường có dạng Choppy Market. Theo đó, biên dưới của kênh hồi quy xu hướng, tham chiếu tới vùng 830 – 850 điểm, được kỳ vọng sẽ vùng hỗ trợ dưới cho trạng thái biến động này.

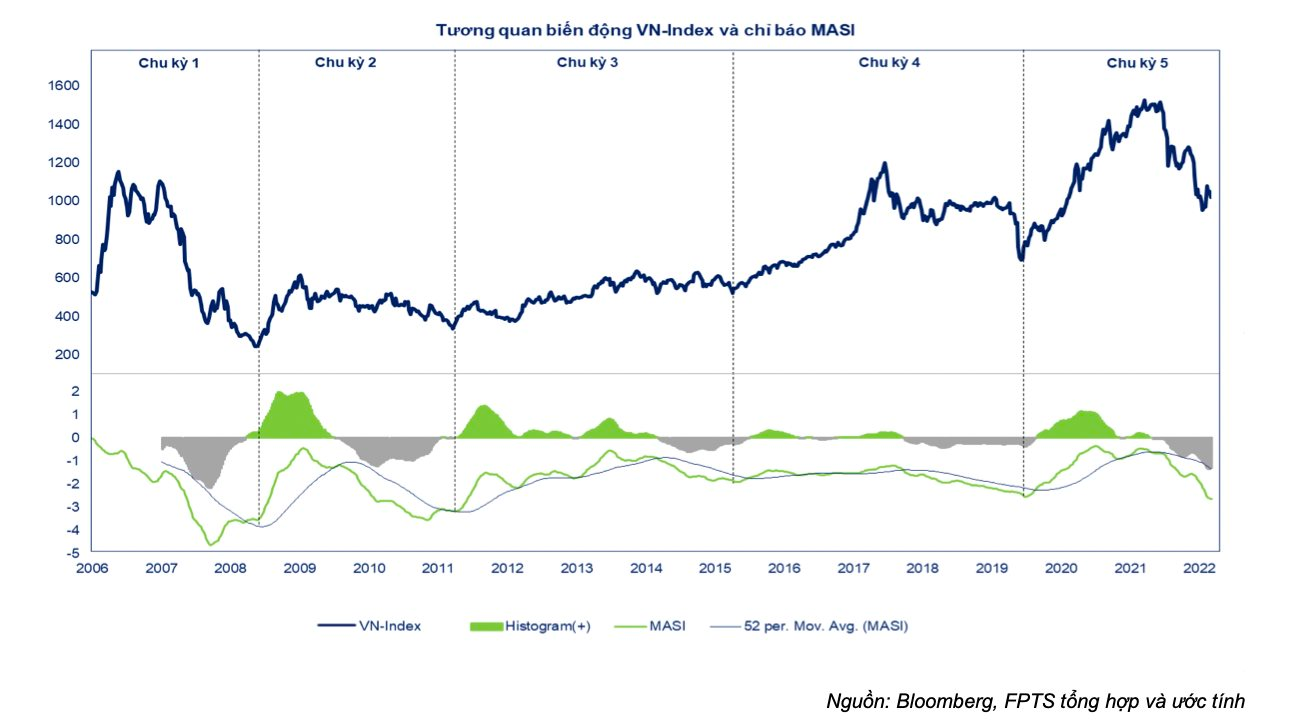

Bên cạnh xác định tính chu kỳ, FPTS cũng dựa trên các chỉ báo để xác định xu hướng thị trường.

C hỉ báo MASI vẫn đang duy trì khoảng chênh lệch âm -1,29 với đường tín hiệu 52 kỳ và chưa có dấu hiệu thu hẹp biên độ rõ ràng. Do đó, trên cơ sở xác định tín hiệu từ chỉ báo độ rộng thị trường MASI thì khả năng cao thị trường vẫn sẽ tiếp diễn kịch bản biến động trong thị trường Late Bear.

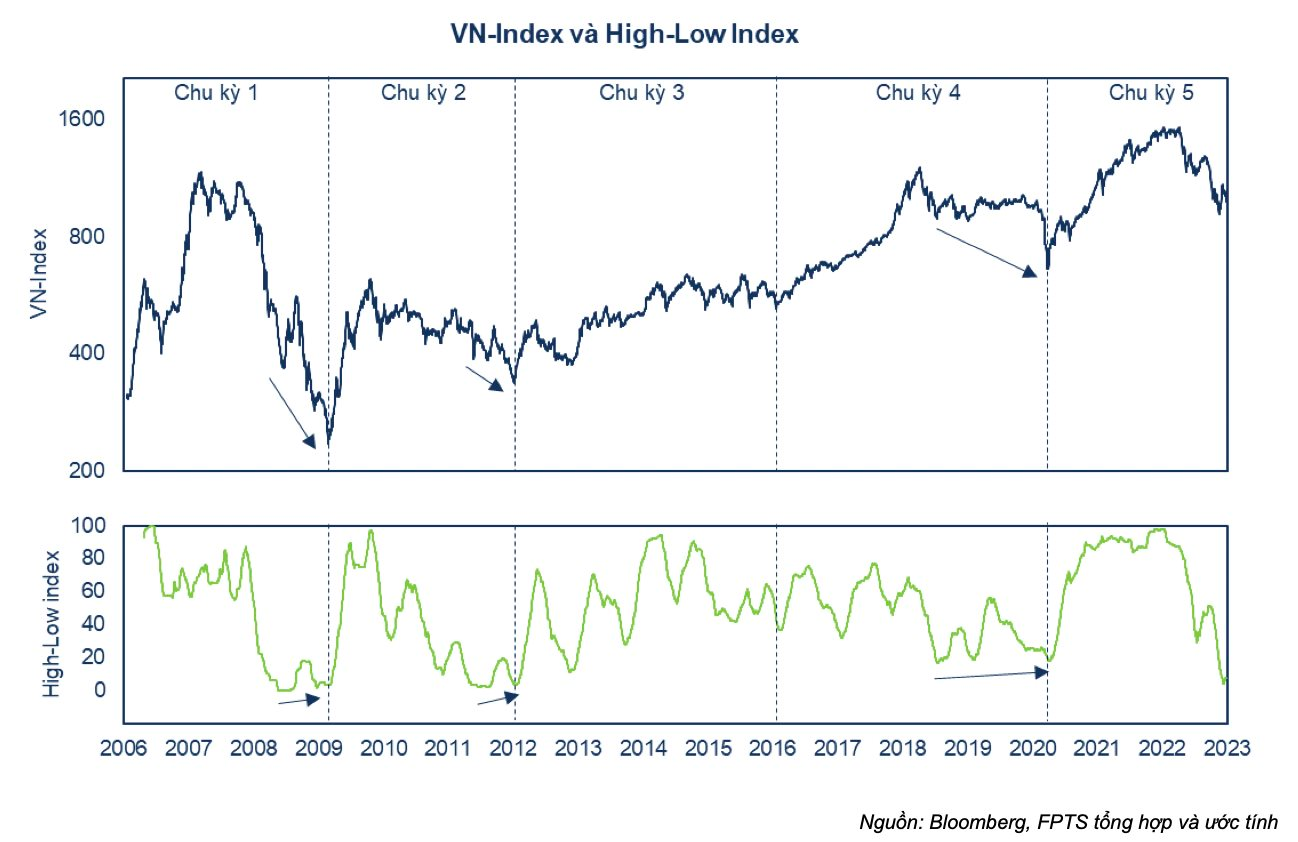

Về chỉ báo High-Low Index , FPTS quan sát trạng thái chỉ báo trong thời điểm hiện tại, đường giá trị đã lùi sâu xuống khu vực 0 – 20 điểm và chưa ghi nhận tín hiệu phân kỳ. Do đó, thị trường chưa có đủ điều kiện để hình thành đáy dài hạn để khởi đầu cho một chu kỳ tăng mới.

Mặc dù 2 chỉ báo thị trường chưa thể xác nhận Bear Market kết thúc, song FPTS sẽ tiếp tục theo dõi tín hiệu này trong thời gian tới với mục tiêu xác định sớm vùng đáy của chỉ số trong bối cảnh biến động của giai đoạn 4 (Late Bear).

Kết luận, FPTS cho rằng VN-Index hiện đang vận động trong chu kỳ biến động thứ 5 – giai đoạn cuối thị trường giá giảm (Late Bear). Mục tiêu biến động tiếp theo của chỉ số trong năm 2023 là diễn biến tạo đáy dài hạn, giai đoạn chuyển tiếp giữa chu kỳ 5 sang chu kỳ thứ 6.

Trên cơ sở dư địa thời gian xác định theo phương pháp phân rã biến động, chu kỳ biến động mới được kỳ vọng sẽ xuất hiện sau khoảng 30 tuần tính từ thời điểm hiện tại. Vùng giá giới hạn cho kịch bản này được xác định tại 830 – 850 điểm. Yếu tố cần theo dõi nhằm xác đinh sớm thời điểm tạo đáy dài hạn trọng năm 2023 là cặp chỉ báo thị trường McClellan Adjusted Summation Index (MASI) và High- Low Index.

Nhịp sống thị trường

Trả lời