Kênh cho vay ký quỹ của các CTCK hiện tại đóng vai trò phần nào cân nguồn cho việc siết chặt thị trường trái phiếu và hết room tín dụng. TTCK đang trải qua giai đoạn đầy sóng gió với những nhịp giảm nhanh và sâu, thậm chí, VN-Index còn…

TTCK đang trải qua giai đoạn đầy sóng gió với những nhịp giảm nhanh và sâu, thậm chí, VN-Index còn có những thời điểm thủng mốc 1.000 điểm, tương ứng mức giảm khoảng 35% so với đỉnh được thiết lập vào đầu tháng 4.

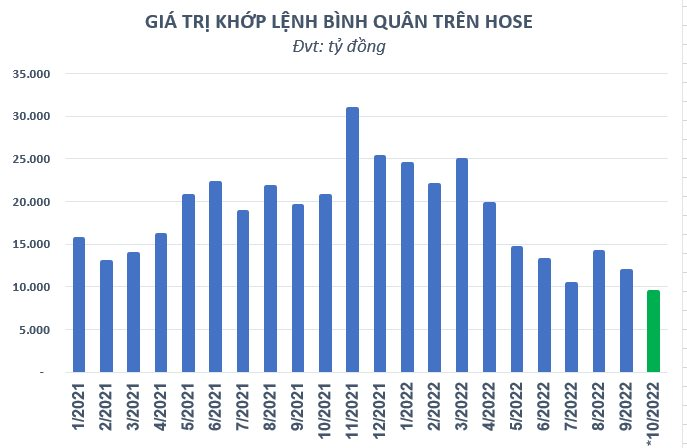

Song hành với đà giảm sâu của chỉ số, tâm lý chán nản khiến thanh khoản thị trường “mất hút” với giá trị giao dịch xuống mức thấp kỷ lục. Giá trị giao dịch khớp lệnh trung bình trên HOSE tính từ đầu tháng 10 đến thời điểm hiện tại chỉ đạt xấp xỉ 9.400 tỷ đồng, thậm chí có phiên thanh khoản tụt xuống ngưỡng cực thấp trong vòng 2 năm qua.

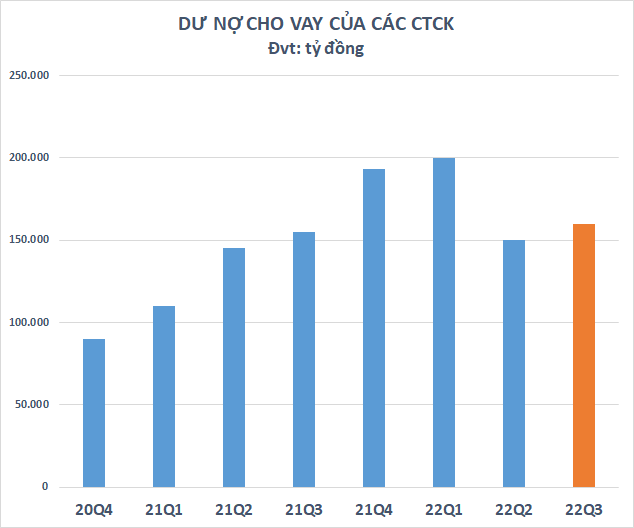

Trước những diễn biến kém sáng của thị trường, khá bất ngờ là dư nợ cho vay toàn thị trường lại tăng trở lại trong quý 3 sau khi sụt giảm mạnh vào quý trước đó.

Theo ước tính, dư nợ cho vay của các công ty chứng khoán tính tới cuối quý 3/2022 vào khoảng 165.000 tỷ đồng (~6,8 tỷ USD), tăng nhẹ khoảng 15.000 tỷ so với quý trước. Trong số 165.000 tỷ đồng dư nợ cho vay, ước tính có khoảng 155.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán.

Câu hỏi đặt ra lúc này là tại sao thị trường giảm điểm nhưng dư nợ cho vay margin vẫn tăng?

Về vấn đề này, nhiều quan điểm cho rằng nguyên nhân có thể do những nhịp hồi phục của VN-Index từ đầu quý 3 đã kích hoạt dòng tiền vay margin để bắt đáy cổ phiếu. Đặc biệt, sau làn sóng “call margin” diễn ra trên diện rộng vào cuối quý 2, rất nhiều tài khoản của nhà đầu tư đã về ngưỡng an toàn.

Tuy nhiên, theo quan điểm của ông Bùi Văn Huy – Giám đốc Chi nhánh Chứng khoán DSC, dư nợ margin của nhà đầu tư cá nhân “nhỏ lẻ” đã giảm khoảng 15-20% trong quý 3 . Hiện tại, nhà đầu tư nào bị Force Sell đã bị bán hết trong giai đoạn giữa tháng 10, bởi với tâm lý “chim sợ cành cong” ít ai dám mạo hiểm dùng đòn bẩy khi thị trường nhiều biến động như hiện tại.

Còn đối với những nhà đầu tư còn trụ lại, nếu còn “kẹp” margin thì chắc chắn thua lỗ khá nặng nề. Do đó, ông Huy cho rằng nhà đầu tư cá nhân nhỏ lẻ hiện tại có mức đòn bẩy ở mức thấp và rủi ro margin ở nhóm này không cao.

Vậy tại sao dư nợ margin vẫn tăng? Ông Huy cho rằng kênh cho vay ký quỹ của các CTCK hiện tại đóng vai trò phần nào cân nguồn cho việc siết chặt thị trường trái phiếu và hết room tín dụng . Khi các nguồn cho vay bị siết chặt, có nhiều trường hợp lãnh đạo doanh nghiệp và cổ đông lớn có thể đi vay margin các CTCK.

Với dự đoán dư nợ của nhóm nhà đầu tư nhỏ lẻ giảm, ông Huy ước tính có trên dưới ~20 nghìn tỷ margin được tăng thêm do các thương vụ cổ đông lớn/lãnh đạo doanh nghiệp trong quý 3. Hiện tại, nguồn tiền của các CTCK còn khá nhiều, xu hướng vay margin tại các CTCK vẫn có thể tiếp diễn trong quý 4.

Tuy nhiều CTCK thận trọng đã giảm danh mục cho vay với các mã nhạy cảm, tuy nhiên khẩu vị rủi ro của các công ty khác nhau. Vẫn sẽ có những đơn vị chấp nhận cho vay những thương vụ rủi ro với giá cao.

Theo chuyên gia DSC, kênh margin của CTCK hiện đóng vai trò là đệm giảm sốc cho quá trình giảm đòn bẩy chủ động/hay bắt buộc của doanh nghiệp. Vậy liệu quá trình này có khiến rủi ro chuyển từ thị trường trái phiếu sang kênh margin. Và có khi nào sẽ có làn sóng call margin ở cấp độ doanh nghiệp trên thị trường chứng khoán?

Ông Huy cho rằng chưa có căn cứ cho những điều này và mốc điểm 1.000 sẽ đóng vai trò quan trọng. Chỉ cần nhà đầu tư cá nhân nhỏ lẻ bình tĩnh lại thị trường sẽ sớm cân bằng. Bởi margin của nhóm này thấp, giờ không ai ép bán mà chỉ do yếu tố tâm lý.

Theo đánh giá của vị chuyên gia, tác động của kênh trái phiếu đến rủi ro hệ thống là ở mức trung bình thấp. Tuy nhiên, nếu có trường hợp rủi ro hệ thống xảy ra, việc call margin ở cấp độ lớn sẽ diễn ra mạnh mẽ.

Trong ngắn hạn, chuyên gia vẫn kỳ vọng mốc 1.000 điểm được giữ vững. Vĩ mô không phải là yếu tố quyết định thị trường 1-2 tuần tới mà là câu chuyện dòng tiền. Do đó, thời điểm này nhà đầu tư nhỏ lẻ vẫn nên thận trọng và việc quản trị rủi ro vẫn nên đặt lên hàng đầu.

Nhịp sống thị trường

Trả lời