Thị trường chứng khoán trở nên khá sôi động kể từ khi nền kinh tế mở cửa trở lại thúc đẩy dòng tiền trở nên lạc quan hơn và mạnh mẽ hơn. Chỉ số VN-index đã có lúc vượt mốc tâm lý 1400 điểm trong những phiên gần đây. Khi…

Thị trường chứng khoán trở nên khá sôi động kể từ khi nền kinh tế mở cửa trở lại thúc đẩy dòng tiền trở nên lạc quan hơn và mạnh mẽ hơn. Chỉ số VN-index đã có lúc vượt mốc tâm lý 1400 điểm trong những phiên gần đây. Khi thị trường tăng mạnh, nhà đầu tư tỏ ra khá hồ hởi mua bán, chốt lãi và đi tìm những dòng cổ phiếu mới, chưa tăng, bị định giá thấp và tiềm năng trong tương lai. Đó là sự vận hành của dòng tiền thông minh trên thị trường. Trong các dòng cổ phiếu trên sàn, thì dòng BẢO HIỂM, đang trở thành một ngôi sao sáng bởi câu chuyện đầy sức thuyết phục, lý thú và hấp dẫn đằng sau nó.

Ngân hàng gặp lợi – Bảo hiểm gặp khó!

Quay ngược thời gian khoảng hơn một năm trước, vào tháng 8/2020 khi đợt bùng phát Covid 19 lần thứ 2 diễn ra mạnh mẽ tại Đà Nẵng, Chính Phủ đã đặt ra trọng tâm hỗ trợ nền kinh tế bằng mọi giá nhằm duy trì mức tăng trưởng GDP dương cho năm 2020. Chính phủ đã áp dụng rất nhiều biện pháp khác nhau nhưng trong đó, nổi bật nhất là chính sách nới lỏng tiền tệ mà hàng loạt các quốc gia trên thế giới đã áp dụng. Điển hình của chính sách đó chính là giảm lãi suất. Việc giảm lãi suất này đã tạo ra một lợi thế khổng lồ cho một ngành đó chính là ngân hàng. Lãi suất tiết kiệm đã giảm từ mốc khoảng 10%/năm xuống chỉ còn khoảng 5%/năm trong suốt hơn một năm qua. Việc hạ lãi suất đã giúp cho chi phí đầu vào của ngân hàng giảm tới mức tối đa qua đó làm cho lợi nhuận ngành ngân hàng bùng nổ. Hàng loạt ngân hàng báo lãi nghìn tỷ, đạt mức cao kỷ lục trong lịch sử, tăng chục phần trăm, thậm chí là hàng trăm phần trăm. Chính vì vậy, cổ phiếu ngành ngân hàng đã bức phá và tạo động lực cho chỉ số VN-Index tăng vọt trong 2020 và 06 tháng đầu năm 2021. Có những cổ phiếu ngân hàng tăng đến 300-400% như LPB của Ngân hàng TMCP Bưu Điện Liên Việt.

Đó là những thuận lợi không thể tốt hơn cho ngành ngân hàng, nhưng bên cạnh đó, một ngành khác cũng bị ảnh hưởng trầm trọng, sa sút do chính sách hạ lãi suất này. Đó chính là ngành Bảo Hiểm. Hầu hết các doanh nghiệp bảo hiểm kiếm lợi nhuận từ tiền gửi ngân hàng và đầu tư trái phiếu Chính Phủ. Trong cơ cấu lợi nhuận toàn ngành bảo hiểm, thì lợi nhuận từ tiền gửi ngân hàng chiếm hơn 90% tổng lợi nhuận, có những Công ty bảo hiểm mà lợi nhuận từ tiền gửi chiếm tận 100%, tức là toàn bộ lợi nhuận từ tiền gửi. Khi lãi suất tiền gửi giảm mạnh thì điều đó cũng làm cho lợi nhuận của ngành này bị tổn thương trầm trọng. Trong báo cáo của Công ty chứng khoán SSI năm 2020 thậm chí đã khuyến nghị khách hàng không nên đầu tư vào ngành bảo hiểm vì lý do này. Quả thực, cổ phiếu bảo hiểm đã gặp vô vàn khó khăn trong những tháng cuối năm 2020 và từ đầu năm 2021 đến nay. Đơn cử như cổ phiếu của Tập đoàn Bảo Việt, BVH, anh cả ngành bảo hiểm, đã giảm 9.7% từ mốc 66.000 đồng/cp xuống còn 59.600 đồng/cp, trong khi đó, chỉ số VN-Index đã tăng hơn 26.4%. Như vậy có thể nói, cổ phiếu ngành bảo hiểm đã có thành tích yếu kém hơn hẳn so với chỉ số VN-Index trong 9 tháng đầu năm 2021.

Ngân hàng gặp khó – Bảo hiểm gặp lợi!

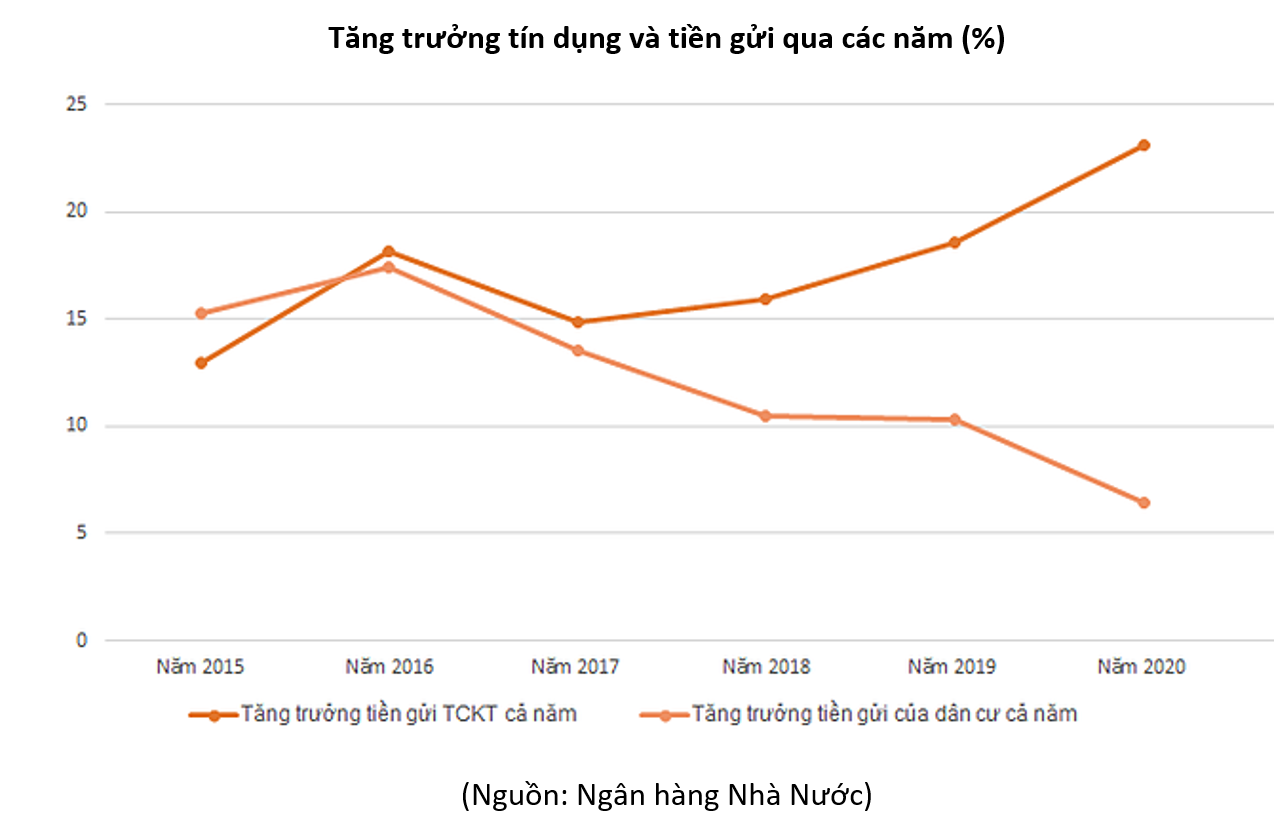

Có thể nói, hiện tại chính là đáy của kinh doanh bảo hiểm bởi lãi suất huy động gần như không thể giảm thêm được nữa. ngày 13.10.2021, Phó Thống Đốc NHNN, Đào Mình Tú, cho rằng không thể tiếp tục giảm lãi suất vì nó đã quá thấp dẫn đến tâm lý người dân bắt đầu rút tiền ra khỏi hệ thống ngân hàng và mua đất, mua nhà, mua vàng hay thậm chí là đầu tư chứng khoán. Như vậy, với mặt bằng lãi suất huy động hiện nay, có thể nói nó đã chạm đáy, cũng tức là mức đáy của kinh doanh bảo hiểm và không thể giảm hơn nữa. Theo thống kê của ngân hàng Nhà Nước, chỉ trong tháng 8, người dân đã rút ròng hơn 1.000 tỷ đồng ra khỏi hệ thống ngân hàng, đây có thể nói là một dấu hiệu cho thấy người dân bắt đầu mất kiên nhẫn với lãi suất tiền gửi siêu thấp. Năm 2020, chúng ta đã chứng kiến mức tăng trưởng tiền gửi thấp nhất trong hơn một thập kỷ qua và năm 2021 sẽ lại càng thấp hơn nữa.

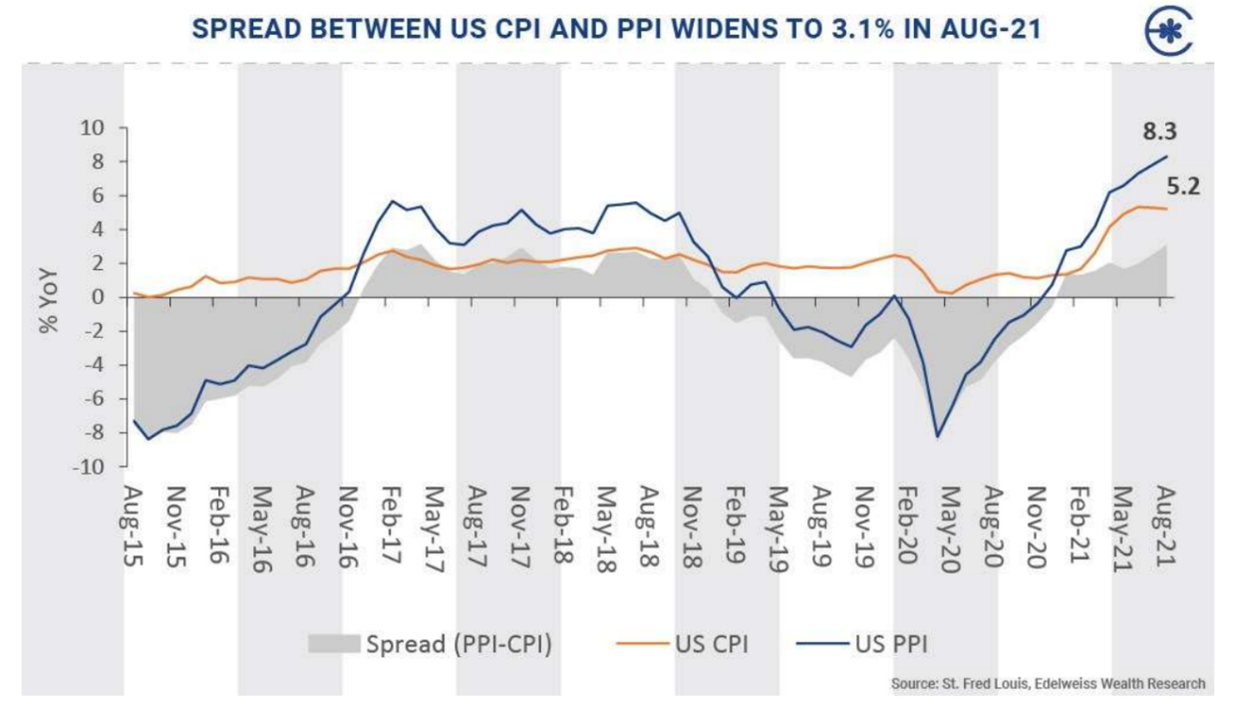

Ngoài việc phải giữ chân khách hàng gửi tiền, thì áp lực lạm phát đang dần hiện ra trước mắt. Chỉ số lạm phát của các nước phương Tây đã tăng lên mức đáng lo ngai do sự đứt đoạn của chuỗi cung ứng toàn cầu và giá năng lượng leo thang. Đến cuối tháng 8.2021, chỉ số lạm phát tại Mỹ đã vượt lên hơn 5%.

Chỉ số lạm phát tại Mỹ

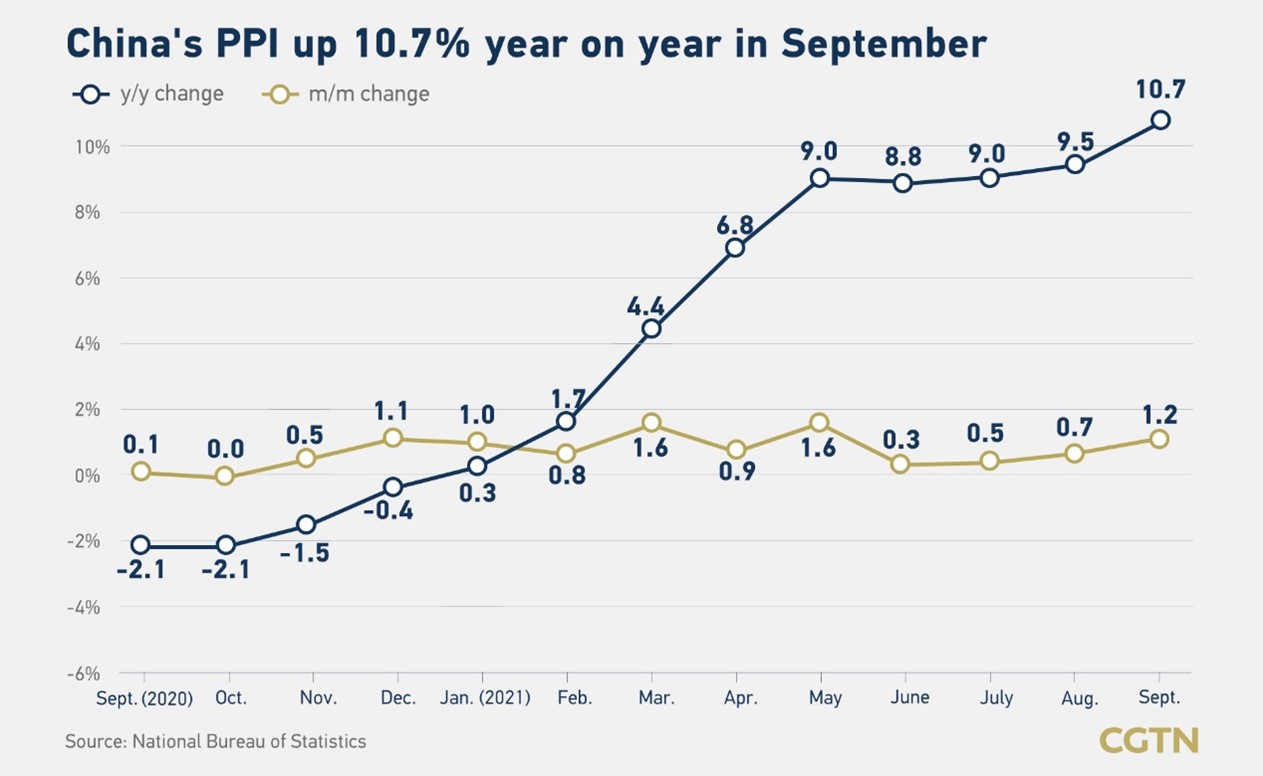

Ngoài ra, chỉ số giá nhà sản xuất (PPI) tại Mỹ và cả Trung Quốc, là hai nền kinh tế lớn nhất thế giới đã tăng lên mức cao nhất trong vòng hơn 10 năm qua.

Chỉ số PPI và CPI của Trung Quốc

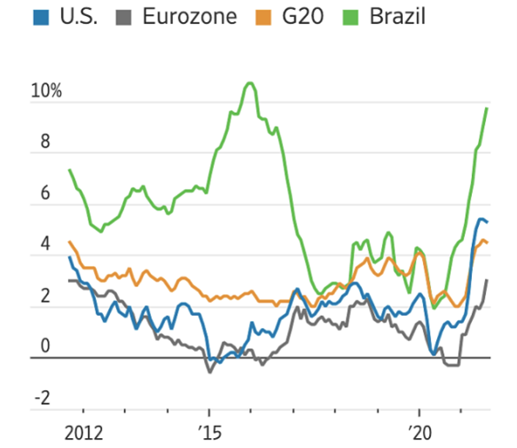

Chỉ số lạm phát đang tăng mạnh trên toàn cầu

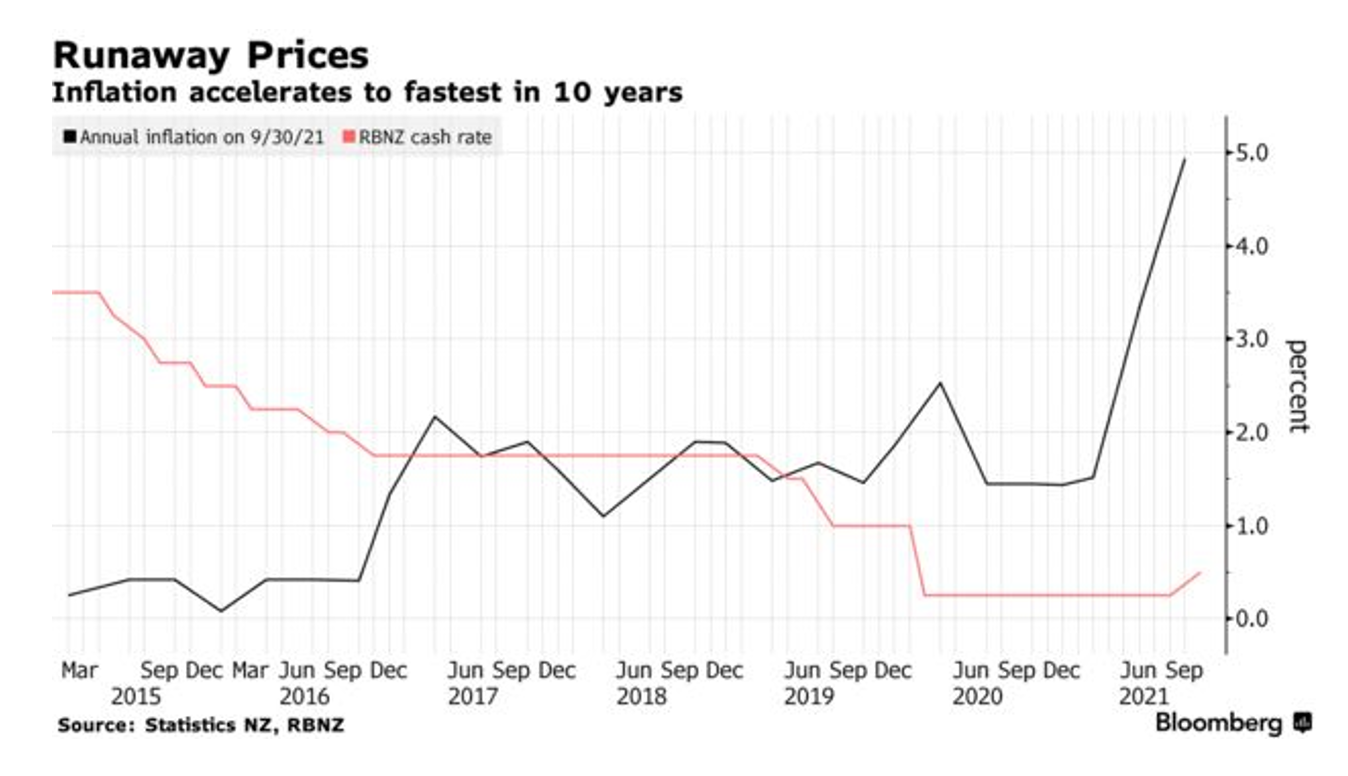

Như vậy, áp lực lạm phát đang dần lớn và được dự báo là sẽ ảnh hưởng trực tiếp đến Việt Nam trong thời gian tới. Nếu lạm phát gia tăng, thì có thể ngân hàng Nhà Nước sẽ phải áp dụng các biện pháp để kiểm chế, trong đó tăng lãi suất là khả năng cao nhất. Thực tế cho thấy, rất nhiều ngân hàng Trung ương trên thế giới đã phải tăng lãi suất để bước đầu kiểm soát lạm phát. Trong số 38 ngân hàng Trung ương mà Ngân hàng Thanh toán Quốc tế theo dõi, có 13 ngân hàng đã tăng lãi suất cơ bản ít nhất một lần. Gần đây nhất chính là ngân hàng Trung ương New Zealand đã tăng lãi suất cơ bản lên 0.25% vào ngày 06.10.2021 và tiếp tục có thể nâng lần hai vào tháng 11.2021 để kiểm soát lạm phát đang leo thang. Như vậy, chỉ trong vòng chưa đầy 1 tháng, New Zealand có thể nâng lãi suất tới 02 lần.

Chỉ số lạm phát tại New Zealand

Có thể thấy, lạm phát thật sự là một rủi ro hiện hữu đối với nền kinh tế toàn cầu nói chung và Việt Nam nói riêng. Việc nâng lãi suất để kiểm soát lạm phát là một điều khả dĩ bắt buộc phải tính tới. Ngoài áp lực lạm phát, Việt Nam còn phải đứng trước áp lực Mỹ có thể nâng lãi suất vào 2022, khi đó dòng vốn có thể bị rút ra khỏi các nền kinh tế mới nổi và cận biên. Áp lực đó buộc các ngân hàng Trung ương của các nước này buộc phải tăng lãi suất và thả nổi đồng nội tệ. Nếu thả nổi đồng nội tệ, thì việc nhập khẩu lạm phát là điều dễ dàng nhận ra. Điều này thực chất đã xảy ra tại Việt Nam trong năm 2011, chúng ta đã nâng tỷ giá hơn 9.3% chỉ trong 1 ngày.

Với toàn cảnh bức tranh của tình hình tài chính, tiền tệ của Việt Nam có thể thấy rằng, khả năng giảm lãi suất huy động gần như không còn, trong khi đó, áp lực phải tăng lãi suất trong thời gian tới đang dần hiện ra. Khi đó, ngân hàng sẽ là đối tượng bị ảnh hưởng tiêu cực nhiều nhất vì chi phí đầu vào gia tăng, ngược lại với nó chính là bảo hiểm sẽ được hưởng lợi. Đây là câu chuyện có thể xảy ra ngược với câu chuyện vào tháng 8/2020. Ngoài việc, ngành bảo hiểm được hưởng lợi từ vấn đề này thì ngành nãy cũng là ngành đang bị định giá thấp hoàn toàn so với thị trường khi giá cổ phiếu ngành này tăng chậm, không tăng, thậm chí giảm trong 9 tháng đầu năm nay. Điều đó làm cho nó trở nên có sức hút hơn, hấp dẫn hơn. Do đó, chúng tôi cho rằng, Bảo hiểm sẽ hút dòng tiền mạnh trong phần còn lại của năm 2021 và tiếp tục trong 06 tháng đầu năm 2022, điều đã xảy ra với dòng ngân hàng trong năm 2020.

Theo Fatz Research.

Trả lời