Thị trường chứng khoán Mỹ ngày 11/10 ban đầu đi lên nhưng kết phiên đa phần trong sắc đỏ khi nhà đầu tư nhà đầu tư thận trọng chờ đợi số liệu lạm phát trong hai ngày tới. Fed sẽ dùng các thông tin mới về giá cả để quyết…

Thị trường chứng khoán Mỹ ngày 11/10 ban đầu đi lên nhưng kết phiên đa phần trong sắc đỏ khi nhà đầu tư nhà đầu tư thận trọng chờ đợi số liệu lạm phát trong hai ngày tới. Fed sẽ dùng các thông tin mới về giá cả để quyết định chính sách tiền tệ.

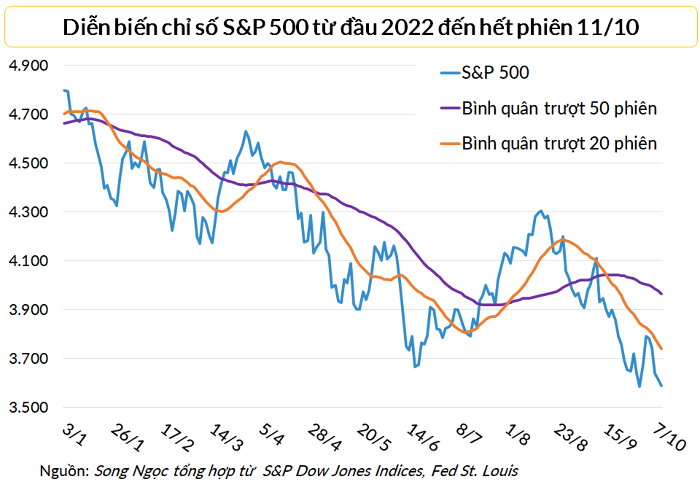

S&P 500 tụt xuống dưới 3.600 điểm trong phiên 11/10.

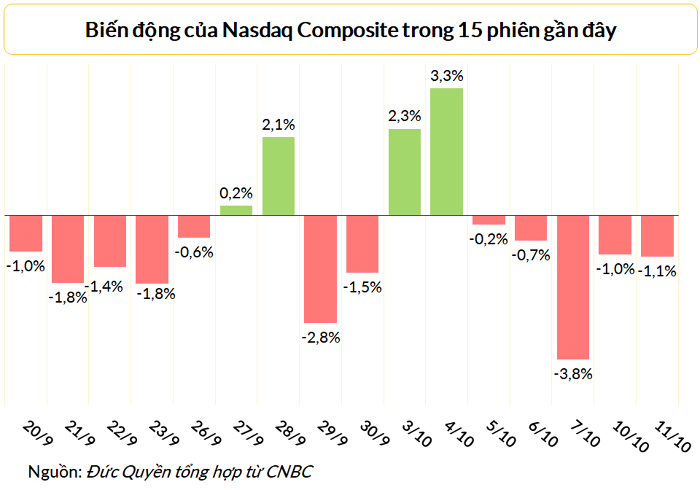

Chỉ số S&P 500 giảm 0,65% còn gần 3.589 điểm. Chỉ số thiên về công nghệ Nasdaq Composite rớt 1,1% còn 10.426 điểm, mức thấp nhất kể từ tháng 7/2020. Biểu đồ bên dưới cho thấy phiên 11/10 là phiên giảm thứ 5 liên tiếp của cả hai chỉ số này.

Chỉ số trung bình công nghiệp Dow Jones ngược chiều khi tăng nhẹ 36 điểm, tương đương 0,12%, lên 29.239 điểm nhờ sự hỗ trợ của các cổ phiếu như Amgen và Walgreens Boots Alliance.

Nasdaq giảm 5 phiên liên tiếp.

Giá trái phiếu giảm, đồng nghĩa với lợi suất đi lên. Cụ thể, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm tiến sát ngưỡng 4% quan trọng và kết phiên ở 3,943%. Lợi suất kỳ hạn 2 năm cũng tăng lên mức 4,314%.

Các chỉ số cổ phiếu giảm khỏi đỉnh của ngày và lợi suất bật tăng sau khi Ngân hàng Trung ương Anh (BOE) thông báo vào chiều 11/10 rằng các biện pháp can thiệp thị trường của BOE sẽ sớm kết thúc và các quỹ hưu trí của Anh sẽ chỉ có ba ngày để tái cân bằng danh mục.

Các quỹ hưu trí của Anh đầu tư nhiều vào trái phiếu chính phủ nước này. Sau khi Bộ trưởng Tài chính Anh công bố loạt chính sách cắt giảm thuế và tăng vay nợ, trái phiếu chính phủ Anh đã bị bán tháo khiến cho các quỹ hưu trí thua lỗ nặng. BOE đã phải can thiệp để giải cứu các quỹ hưu trí.

Hiệp hội Quỹ hưu trí và Tiết kiệm cả đời của Anh đã đề nghị BOE kéo dài chương trình mua trái phiếu và ổn định thị trường đến ngày 31/10 hoặc “có thể lâu hơn nữa”.

Tại Mỹ, các nhà đầu tư đang chờ đợi những số liệu lạm phát quan trọng được công bố trong tuần này đã dự đoán xem Cục Dự trữ Liên bang (Fed) sẽ nâng lãi suất mạnh đến đâu để kiềm chế giá cả.

Chỉ số giá sản xuất (PPI) và chỉ số giá tiêu dùng (CPI) tháng 9 sẽ lần lượt được thông báo vào ngày 12 và 13/10. Đến ngày 14/10, số liệu về doanh thu bán lẻ sẽ giúp nhà đầu tư và giới phân tích hiểu thêm về tình hình tiêu dùng của người dân.

Theo CNBC, nhịp độ nâng lãi suất của ngân hàng trung ương sẽ quyết định liệu nền kinh tế Mỹ sẽ rơi vào suy thoái hay sẽ hạ cánh mềm.

“Tình hình thị trường cổ phiếu hiện nay đang rất xấu do phải đối phó với nền kinh tế ngày càng suy yếu, những bất định xoay quanh lợi nhuận doanh nghiệp và kế hoạch thắt chặt tiền tệ của Fed, nhà đầu tư lại đang cực kỳ sợ rủi ro”, ông David Bahnsen, Giám đốc đầu tư của The Bahnsen Group, nhận định ngày 11/10.

“Chúng tôi tin rằng Fed sẽ nâng lãi suất thêm một hoặc hai lần nữa cho đến khi lãi suất quỹ liên bang chạm 4%. Sau đó Fed sẽ tạm nghỉ và đánh giá các tác động.

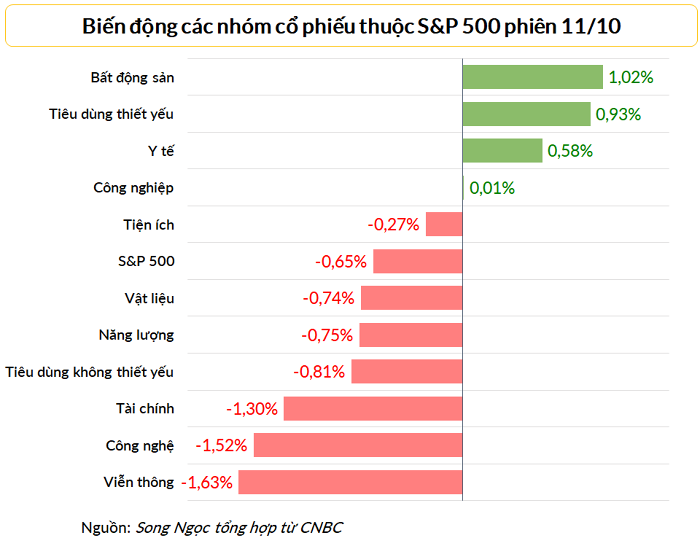

Cổ phiếu viễn thông và công nghệ là những nhóm nhạy cảm với rủi ro lãi suất tăng và cũng là những nhóm giảm sâu nhất phiên 11/10, như biểu đồ bên dưới cho thấy. Ở chiều ngược lại, cổ phiếu bất động sản và tiêu dùng thiết yếu diễn biến khả quan nhưng không đủ để kéo S&P 500 lên sắc xanh.

Đa số nhóm cổ phiếu thuộc S&P 500 đóng cửa phiên 11/10 trong sắc đỏ.

Hôm 10/10, tỷ phú Jamie Dimon, CEO của ngân hàng lớn nhất nước Mỹ JPMorgan Chase, cảnh báo Mỹ nhiều khả năng sẽ rơi vào suy thoái trong 6-9 tháng tới và S&P 500 có thể giảm thêm 20%, tùy thuộc vào việc Fed muốn nền kinh tế hạ cánh cứng hay mềm.

Thứ Sáu tuần này, 4 ngân hàng trong top lớn nhất nước Mỹ cũng như thế giới là JPMorgan Chase, Wells Fargo, Morgan Stanley và Citigroup sẽ công bố kết quả kinh doanh quý III. Số liệu tài chính từ các đại gia tài chính này sẽ giúp nhà đầu tư hiểu rõ hơn về sức khỏe của nền kinh tế nói chung.

Theo Fireant