Theo SGI Capital, rủi ro suy thoái kinh tế toàn cầu trong nửa cuối năm có thể tác động lên kinh tế thực cũng như co hẹp nhu cầu đầu tư, khiến dòng vốn ngoại tiếp tục rút ròng. TTCK thế giới đi vào vùng trũng thông tin Trong báo…

TTCK thế giới đi vào vùng trũng thông tin

Trong báo cáo nhận định mới cập nhật, SGI Capital đánh giá thị trường chứng khoán toàn cầu tháng 4 có những diễn biến trái chiều khi S&P 500 của Mỹ tăng 1,46%, Châu Âu Stoxx 50 tăng 1,03%, Kospi (Hàn Quốc) tăng 1%, và Shanghai Composite của Trung Quốc tăng 1,54%, trong khi VN-Index giảm 1,46%.

Fed tiếp tục nâng 0,25% lãi suất như kỳ vọng trong cuộc họp đầu tháng 5 và khẳng định ưu tiên mục tiêu hạ lạm phát về 2%. Sau khi bơm khẩn cấp 390 tỷ USD cho hệ thống ngân hàng thông qua các khoản vay ngắn hạn, Fed đã hút về 230 tỷ USD. Bởi vậy, dù Fed có dừng tăng lãi suất ở mức hiện tại thì thanh khoản vẫn sẽ tiếp tục thu hẹp dưới hiệu ứng của QT.

SGI Capital cho rằng tâm điểm thời gian tới có thể quay trở lại với lợi tức trái phiếu Mỹ và USD Index khi số dư tiền của Bộ Tài chính Mỹ đã giảm về mức rất thấp 188 tỷ USD, chỉ đủ chi tiêu cho tới tháng 6/2023. Điều này buộc Quốc hội Mỹ một lần nữa sẽ phải thông qua nâng trần nợ công (78 lần trong 60 năm qua). Tuy vậy, trước khi đạt được thỏa thuận này, thị trường sẽ tiềm ẩn bất ổn và biến động mạnh.

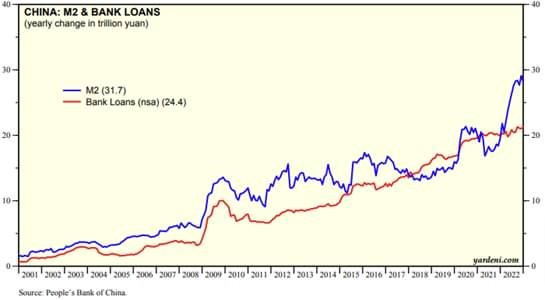

Bên cạnh đó, tốc độ tăng trưởng M2 của các nền kinh tế lớn tiếp tục giảm, ngoại trừ Trung Quốc, khiến tín dụng cho các nền kinh tế thông qua hệ thống ngân hàng cũng chậm lại. Lãi suất cao tác động trước tiên đến cầu hàng hoá lâu bền như ô tô, bất động sản… trước khi tác động tới việc làm và chi tiêu trong thời gian tới.

Kinh tế Trung Quốc hồi phục chậm mặc dù PoBC đã chủ động tăng cung tiền. Nhiều tín hiệu gần đây đang cho thấy, kinh tế Trung Quốc cũng sẽ suy yếu nếu Mỹ đi vào suy thoái.

Sau mùa báo cáo quý 1, TTCK thế giới sẽ đi vào vùng trũng thông tin trong khi định giá chung vẫn đang neo cao với dự báo lợi nhuận phục hồi từ quý 4. Trong khi đó, các khu vực yếu kém là ngân hàng địa phương và các doanh nghiệp nhỏ vay nợ nhiều đã thể hiện trước tác động tiêu cực của lãi suất cao. Thị trường chung sẽ dễ phản ứng với tin xấu nếu suy thoái xảy ra khiến lợi nhuận thực tế kém hơn kỳ vọng.

Khối ngoại có thể tiếp tục rút ròng

Đối với thị trường Việt Nam, SGI Capital nhận định kể từ đầu năm, mặt bằng lãi suất đã giảm đáng kể trong đó lãi suất cho vay giảm 0,5%-1%. Tuy vậy, nhu cầu tín dụng 4 tháng đầu năm vẫn rất yếu (tăng 2,75%). Hệ quả là tín dụng đang chỉ tăng mạnh trở lại ở chính các lĩnh vực nhạy rủi ro là đầu tư bất động sản và chứng khoán.

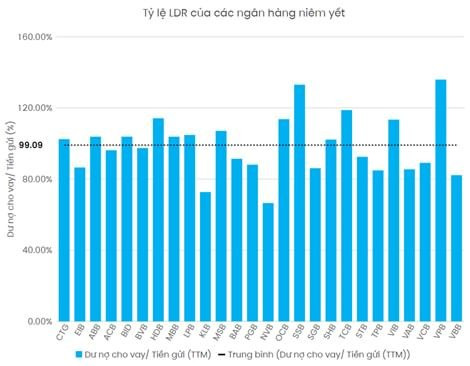

Cùng chiều với những khó khăn của kinh tế, số liệu quý 1 của ngành ngân hàng cho thấy tỷ lệ nợ xấu và đặc biệt là nợ nghi ngờ (nhóm 2) đang tăng rất mạnh. Đồng thời tỷ lệ LDR của các ngân hàng hầu hết vẫn ở tỷ lệ cao thể hiện dư địa thanh khoản không dồi dào. Chất lượng thanh khoản và chất lượng tài sản sẽ tiếp tục là rào cản tăng trưởng của ngành ngân hàng nói riêng và ảnh hưởng tới toàn bộ nền kinh tế nói chung trong những quý tới.

Về khía cạnh dòng tiền, khối ngoại quay đầu bán ròng trong bối cảnh định giá Việt Nam không đắt, USD Index giảm, và thị trường tài chính thế giới ổn định sau nỗ lực của các NHTW. Tuy nhiên, một số thị trường được cho là hưởng lợi từ đà phục hồi của Trung Quốc như Hồng Kông, Thái Lan, Đài Loan, cũng bị chốt lời và giảm trong tháng 4.

Mặt khác, việc Việt Nam đi ngược thế giới trong điều hành lãi suất gần đây có thể tạo nên những áp lực về tỷ giá khiến dòng vốn đầu tư nước ngoài trở nên thận trọng hơn. Nếu điều này là đúng, việc SBV tiếp tục hạ lãi suất điều hành ngược chiều với FED và ECB một lần nữa có thể tạo hiệu ứng tiêu cực về dòng vốn nước ngoài thời gian tới.

Bên cạnh đó, áp lực đáo hạn trái phiếu vẫn tác động tiêu cực lên thị trường. Bắt đầu từ quý 2, lượng trái phiếu đáo hạn sẽ gia tăng mạnh so với quý 1, tổng cộng khoảng 153 nghìn tỷ trong hai quý tới. Trong đó, quý 2 sẽ có gần 28 nghìn tỷ đáo hạn chỉ riêng của nhóm doanh nghiệp bất động sản.

Mặc dù Chính phủ và Ngân hàng Nhà nước đã ban hành cơ chế để các doanh nghiệp thoả thuận với nhà đầu tư, nhưng nếu không có dòng tiền chi trả thực, sức ép lên các thị trường tài sản vẫn sẽ tiếp tục do nhà đầu tư phải thay đổi phương án tài chính của mình.

Trước mắt, SGI Capital cho rằng doanh nghiệp, TTCK, và nhà đầu tư sẽ gặp nhiều khó khăn khi áp lực trái phiếu đáo hạn đến cao trào và thời gian đáo hạn gốc và lãi của nhiều dự án bất động sản kết thúc. Mặt khác, rủi ro suy thoái kinh tế toàn cầu trong nửa cuối năm có thể tác động lên kinh tế thực cũng như co hẹp nhu cầu đầu tư, khiến dòng vốn ngoại tiếp tục rút ròng.

NĐT nên kiên nhẫn và chọn lọc cơ hội

Theo thống kê của FiinPro cho thấy kế hoạch lợi nhuận năm 2023 của toàn thị trường có thể giảm 3%, trong đó khối phi tài chính giảm 20,6%, kéo PE Forward của nhóm phi tài chính lên 19,7 ở cuối năm 2023 – mức định giá không rẻ. Trong khi đó, lợi nhuận nhóm ngân hàng được kỳ vọng tăng trưởng 13,6% trong năm nay sẽ trở nên vô cùng thách thức.

Kết luận, SGI Capital đánh giá TTCK Việt Nam đang trong giai đoạn đầy thử thách khi triển vọng lợi nhuận doanh nghiệp tiếp tục suy giảm, dòng tiền nhà đầu tư nội và gần đây là cả khối ngoại liên tục rút ròng.

Các chính sách tiền tệ, tháo gỡ pháp lý đang thể hiện nỗ lực hỗ trợ kinh tế của chính phủ và là bệ đỡ tâm lý cho thị trường. Nhưng chính sách cũng có tác động hữu hạn và sẽ cần thời gian thực thi để thẩm thấu vào kết quả kinh doanh của doanh nghiệp.

Trong bối cảnh chung còn nhiều rủi ro, kiên nhẫn chờ đợi, cẩn trọng đánh giá và chọn lọc cơ hội sẽ mang lại lợi thế khi những khó khăn đỉnh điểm bộc lộ và mang tới những cơ hội lớn.

Nhịp sống thị trường

Trả lời