Cổ phiếu “vua” đang được định giá thấp – đây là cơ hội hấp dẫn cho đầu tư dài hạn. Trong ngắn hạn, các thay đổi về chính sách và tình hình vĩ mô diễn biến theo hướng khởi sắc sẽ tác động tích cực đến giá cổ phiếu ngành…

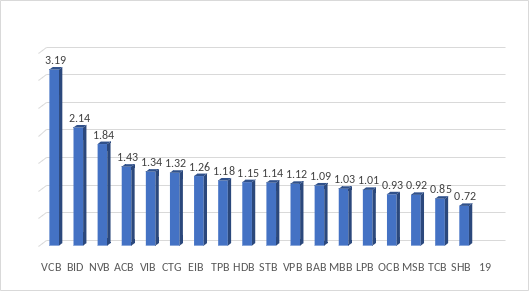

SHB và TCB có chỉ số P/B thấp nhất ngành Ngân hàng

Mặc dù hoạt động an toàn, hiệu quả, song cổ phiếu ngành ngân hàng năm 2022 lại có những nốt thăng trầm, nhiều mã giảm mạnh từ 30% – 40% giá trị so với đầu năm, gồm: MBB, OCB, HDB, BAB, MSB, VIB, TCB, SHB và TPB, cho dù đã hồi phục vào đầu năm 2023.

Đánh giá về triển vọng cổ phiếu ngân hàng năm 2023, ông Nguyễn Thế Minh – Giám đốc phân tích Công ty chứng khoán (CTCK) Yuanta cho rằng, ngân hàng sẽ là nhóm ngành dẫn dắt đà tăng của thị trường năm 2023. Đây là nhóm có sức khỏe tốt nhất, vốn hóa lớn nhất thị trường, đủ mạnh để dẫn dắt xu hướng. Hiện tại, nhóm ngân hàng có thể thay thế các nhóm cổ phiếu khác như bất động sản. Trong bối cảnh tỷ lệ P/B của nhiều ngân hàng đang loanh quanh trên dưới mức 1 lần, nghĩa là định giá của nhóm này đang khá hấp dẫn.

Tỷ lệ P/B của các ngân hàng niêm yết trên HOSE và HNX

Theo thống kê các ngân hàng niêm yết trên HOSE và HNX, những mã cổ phiếu đang có tỷ lệ P/B dưới 1 lần, gồm: SHB (0,72); TCB (0,85); MSB (0,92); OCB (0,93).

SHB và TCB là những mã cổ phiếu có tỷ lệ P/B thấp nhất ngành và là hai đơn vị có một số đặc điểm chung: 1/ Thuộc Top 10 Ngân hàng lớn nhất Việt Nam; 2/ Lợi nhuận tăng trưởng cao nhất trong hệ thống ngân hàng trong năm 2022; 3/ Tỷ lệ hệ số an toàn CAR đều ở mức cao trên 11%; 4/ Giá cổ phiếu TCB và SHB đều giảm mạnh khoảng 48% trong năm 2022; 5/ Cùng thuộc nhóm Top 8 ngân hàng hoạt động hiệu quả nhất Việt Nam và cùng nằm trong bảng xếp hạng 500 ngân hàng đứng đầu thế giới về giá trị thương hiệu năm 2023 (do Công ty tư vấn định giá thương hiệu Brand Finance).

Nói riêng về SHB – đây là ngân hàng có nhiều điểm mà nhà đầu tư cần quan tâm, như trong năm 2022, nhà băng này đã phát hành hơn 400 triệu cổ phiếu để trả cổ tức với tỷ lệ 15%; Đây là một trong những tổ chức có sự chuyển biến tích cực về nhân sự cấp cao và dành nhiều nguồn lực đẩy mạnh chuyển đổi số, đặc biệt là được Tổ chức Moody’s nâng mức xếp hạng tín nhiệm B1 – triển vọng tích cực.

Theo KB Secuities Việt Nam, trong năm 2022, định giá P/B của ngành ngân hàng đã có thời điểm về gần đáy Covid-19 rồi hồi phục tốt trong thời gian vừa qua. P/B ngành hiện giờ đang là 1,49 lần. Kết quả kinh doanh của ngành được dự báo chậm lại trong quý IV/2022 và nửa đầu năm 2023 do biên lãi ròng (NIM) bị thu hẹp và áp lực thanh khoản khiến tăng trưởng tín dụng chậm lại. Dù vậy định giá ngành ngân hàng vẫn ở mức hấp dẫn.

Đồng quan điểm Công ty Chứng khoán ACB (ACBS) cũng phân tích: Đợt sụt giảm mạnh của thị trường trong năm 2022 đã đưa giá cổ phiếu ngân hàng về vùng hấp dẫn. Theo đó, hồi cuối tháng 11/2022, cổ phiếu ngành ngân hàng được giao dịch với chỉ số giá/thu nhập (P/E) ở mức 7,1 lần và giá/giá trị sổ sách (P/B) là 1,3 lần, thấp hơn lần lượt 38,1% và 29,6% so với trung bình lịch sử giai đoạn 2010-2022. Thị trường chứng khoán sau đó đã hồi phục nhưng giảm lại trong phần lớn thời gian tháng 12/2022 và các cổ phiếu ngân hàng cũng chịu áp lực giảm. Do vậy, các chỉ số P/E và P/B của nhóm cổ phiếu ngân hàng vẫn ở quanh vùng thấp lịch sử.

Ngành Ngân hàng “vượt bão”

Nhận định về thị trường chứng khoán năm 2023, ACBS đưa ra phân tích: Năm 2023, VN-Index sẽ đạt 1.217 điểm với mức tăng trưởng lợi nhuận là 12,8% và P/E là 11,3x. Kịch bản cơ sở của ACBS dựa trên hai giả định. Một là, khả năng phục hồi của ngành Ngân hàng nhờ chất lượng tài sản và NIM duy trì ổn định. Hai là, lạm phát trong tầm kiểm soát giúp Chính phủ có nhiều dư địa để xúc tiến đầu tư công, qua đó, thúc đẩy ngành vật liệu xây dựng cùng các ngành liên quan như logistics, khu công nghiệp. Vốn được bơm vào nền kinh tế thông qua chi tiêu công sẽ giải quyết vấn đề thanh khoản của hệ thống và giúp các doanh nghiệp, đặc biệt là trong lĩnh vực sản xuất, dễ dàng tiếp cận các khoản vay hơn. Theo đó, thị trường chứng khoán Việt Nam năm 2023 trở nên hấp dẫn và sẽ thu hút thêm dòng vốn ngoại quay trở lại. Cụ thể, TTCK sẽ đi trước sự xoay trục kinh tế và bắt đầu xu hướng tăng vào cuối quý I, đầu quý II.

Theo Chứng khoán Rồng Việt (VDSC), trong năm 2023, ngành Ngân hàng sẽ tiếp tục hành trình “vượt bão” trong chu kỳ bất động sản đi xuống cùng với triển vọng kém tích cực của xuất nhập khẩu, nhưng khả năng chống chịu của từng ngân hàng sẽ tùy thuộc vào chất lựơng tài sản và mức độ thận trọng của ngân hàng trong những năm qua.

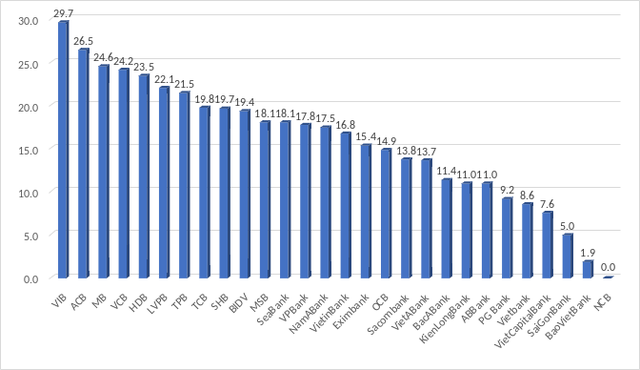

Mặc dù đứng trước những rủi ro bất định từ vĩ mô thế giới cùng với nội tại nền kinh tế, VDSC cho rằng, định giá ngành ngân hàng đã về mức thấp trong 10 năm qua. Do đó, khó khăn phía trước sẽ mang lại cơ hội lựa chọn và tích lũy cổ phiếu và nắm giữ dài hạn cho hành trình phục hồi và tăng trưởng trở lại từ năm 2024. Giai đoạn 2020 đến nay, mặc dù ngành ngân hàng trải qua 2 năm Covid đầy khó khăn, nhưng nhìn chung toàn ngành vẫn giữ được tỷ suất sinh lời trên vốn chủ sở hữu quanh mức 20%.

Chỉ số ROE của các ngân hàng Việt Nam

Đầu tư cổ phiếu ngân hàng cần xác định khung thời gian 3–5 năm và lựa chọn đúng chu kỳ của ngành, bao gồm P/B thấp (khoảng 1 lần), khả năng sinh lời ROE đảm bảo ở mức tốt nhất (ít nhất 18% trở lên) và định giá ở mức thấp nhất. Ở thời điểm giá hiện tại, ngành ngân hàng Việt Nam đang trở nên vô cùng hấp dẫn cho các nhà đầu tư dài hạn, đặc biệt trong giai đoạn 2023 – 2025 khi thị trường chứng khoán Việt Nam có khả năng được nâng hạng lên “Thị trường mới nổi” bởi FTSE và MSCI. Như vậy, mức sinh lời bình quân 34% mỗi năm mà cổ phiếu ngân hàng Việt Nam từng mang lại cho nhà đầu tư trong giai đoạn 2019–2021 rất nhiều khả năng sẽ được lặp lại trong giai đoạn ba năm tới.

Tổ Quốc

Để lại một bình luận