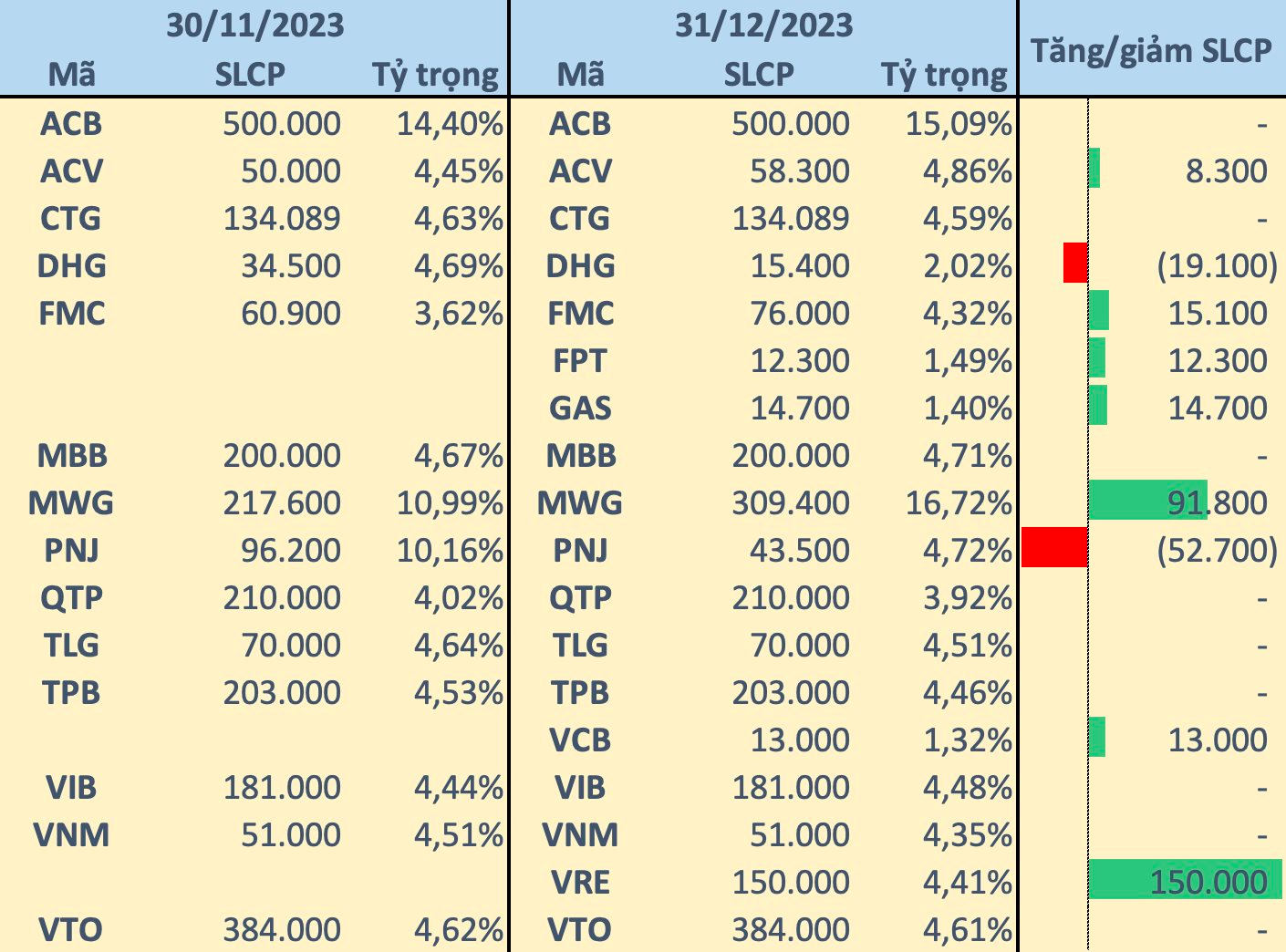

Cuối năm 2023, danh mục của quỹ đầu tư này có đến 6 cổ phiếu ngân hàng gồm ACB, CTG, MBB, TPB, VCB, VIB với tổng tỷ trọng gần 35%. Theo báo cáo hoạt động tháng 12/2023 mới công bố, tỷ trọng cổ phiếu trong danh mục của Ballad Fund…

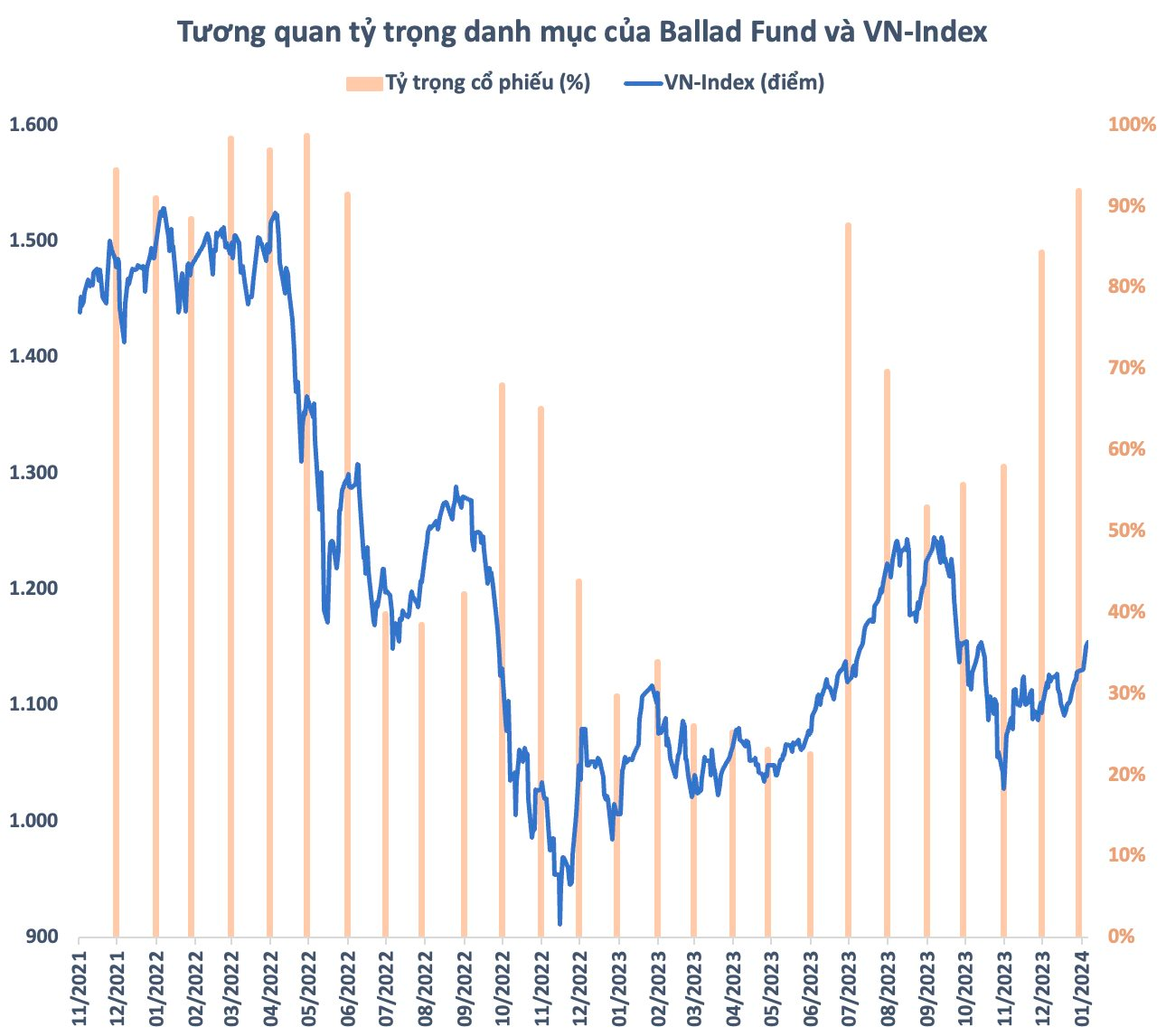

Theo báo cáo hoạt động tháng 12/2023 mới công bố, tỷ trọng cổ phiếu trong danh mục của Ballad Fund (thuộc SGI Capital) đã tăng lên mức xấp xỉ 92%. Đây là mức tỷ trọng cao nhất mà quỹ đầu tư này phân bổ vào cổ phiếu kể từ tháng 6/2022.

Sau một khoảng thời gian giữ quan điểm thận trọng, Ballad Fund đã mạnh tay giải ngân trong 2 tháng cuối năm 2023. Với lượng tiền mặt chỉ còn hơn 1 tỷ và tiền bán chứng khoán chờ về khoảng 5 tỷ, quỹ gần như đã ở trạng thái “full” cổ phiếu và không còn nhiều dư địa mua thêm.

Trong tháng cuối năm 2023, Ballad Fund đã mua thêm 4 cổ phiếu FPT, GAS, VCB và VRE. Bên cạnh đó, quỹ tiếp tục gom thêm MWG qua đó đẩy tỷ trọng cổ phiếu này lên cao nhất danh mục với 16,72%. Chiều ngược lại, quỹ chỉ bán bớt 2 cổ phiếu là PNJ và DHG.

Trước đó, trong tháng 11, Ballad Fund đã mạnh tay gom thêm các cổ phiếu ngân hàng. Quỹ mua thêm lượng lớn ACB và MBB đồng thời mua mới 3 mã ngân ngân hàng là CTG, TPB, VIB. Đến cuối năm 2023, danh mục của quỹ có đến 6 cổ phiếu ngân hàng với tổng tỷ trọng gần 35%.

Nhờ sự khởi sắc của MWG và các cổ phiếu ngân hàng trong tháng cuối năm, Ballad Fund ghi nhận hiệu suất đầu tư đạt 4,1% qua đó chiến thắng thị trường (VN-Index tăng 3,3%). Dù vậy, tính chung cả năm 2023, quỹ đầu tư của SGI Capital chỉ đạt hiệu suất 10,2% vẫn thấp hơn mức tăng 12,2% của VN-Index trong cùng thời kỳ.

Tận dụng các cơ hội đầu tư hấp dẫn

Động thái giải ngân mạnh tay của Ballad Fund thời gian gần đây khá nhất quán với nhận định của SGI Capital. Trong báo cáo công bố hồi đầu tháng 12, quỹ cho rằng những công bố liên quan tới thiệt hại rất lớn do sai phạm ở SCB gây ra đã khiến dòng tiền có phần dè dặt, đặc biệt là với nhóm ngân hàng.

Tuy nhiên, đánh giá chung về triển vọng ngành, SGI Capital nhận định nhóm ngân hàng đang dần đi qua giai đoạn khó khăn nhất với những ngân hàng lành mạnh, hiệu quả sẽ quay lại chu kỳ tăng trưởng từ đầu năm 2024. Định giá thấp với rất nhiều nghi ngại hiện đang tạo cơ hội đầu tư hấp dẫn với nhiều cổ phiếu ngân hàng.

Bên cạnh đó, SGI Capital cũng cho rằng khối ngoại bán ròng tập trung cục bộ là hoạt động cơ cấu danh mục do những nhìn nhận về rủi ro ở từng cổ phiếu hơn là rủi ro chung của toàn thị trường. Vì thế, điều này mở ra cơ hội đầu tư tốt ở một số cổ phiếu vốn hóa lớn đã giảm giá sâu dưới áp lực bán ròng của khối ngoại.

Theo SGI Capital, những chỉ báo như Hợp đồng hoán đổi rủi ro tín dụng (CDS), lợi suất trái phiếu của Chính phủ Việt Nam đều ổn định và tích cực, không thể hiện những rủi ro mang tính hệ thống. Thêm nữa, tác động của lãi suất trong nước giảm mạnh đang là bệ đỡ vững vàng kích hoạt dòng tiền của nhà đầu tư nội mua vào khi khối ngoại bán ròng.

Về triển vọng 2024, SGI Capital đánh giá nền kinh tế Việt Nam đang có những điều kiện nội tại tốt để hồi phục như mặt bằng lãi suất thấp, tỷ giá ổn định, xuất nhập khẩu bắt đầu tăng trưởng trở lại và đầu tư công vẫn được đẩy mạnh. Triển vọng tăng trưởng của doanh nghiệp cũng dần rõ ràng hơn khi lãi suất đủ thấp sẽ bắt đầu kích thích các hoạt động kinh tế và làm tăng vòng quay tiền.

Nhịp Sống Thị Trường

Trả lời