Với việc giá cổ phiếu liên tục giảm mạnh, việc hạ tỷ lệ cho vay ký quỹ là điều không quá khó hiểu. Song, việc này đang khiến bối cảnh thêm phần khó khăn hơn đối với các doanh nghiệp bất động sản. Thị trường chứng khoán Việt Nam đang trong…

Thị trường chứng khoán Việt Nam đang trong quãng giảm mạnh những phiên gần đây, hai phiên liên tục chỉ số VN-Index giảm trên 2%. Trong bối cảnh đó, cổ đông nắm giữ cổ phiếu bất động sản dường như là những người chịu nhiều tổn thương nhất khi đa số các mã chứng khoán đều giảm sâu hàng chục phần trăm từ đỉnh, thậm chí mất thanh khoản và dư bán giá sàn hàng triệu đơn vị.

Nhiều cổ phiếu bất động sản tiếp tục giảm sàn ngay đầu phiên 8/11

Không chỉ nhà đầu tư cá nhân chịu thua lỗ, các lãnh đạo và cổ đông lớn tại những doanh nghiệp bất động sản liên tục bị các công ty chứng khoán “call margin”, buộc phải hạ tỷ lệ sở hữu với nguyên nhân bị bán giải chấp. Chưa dừng lại, nhiều công ty chứng khoán mới đây đã thông báo hạ tỷ lệ cho vay ký quỹ (margin) với nhiều cổ phiếu bất động sản.

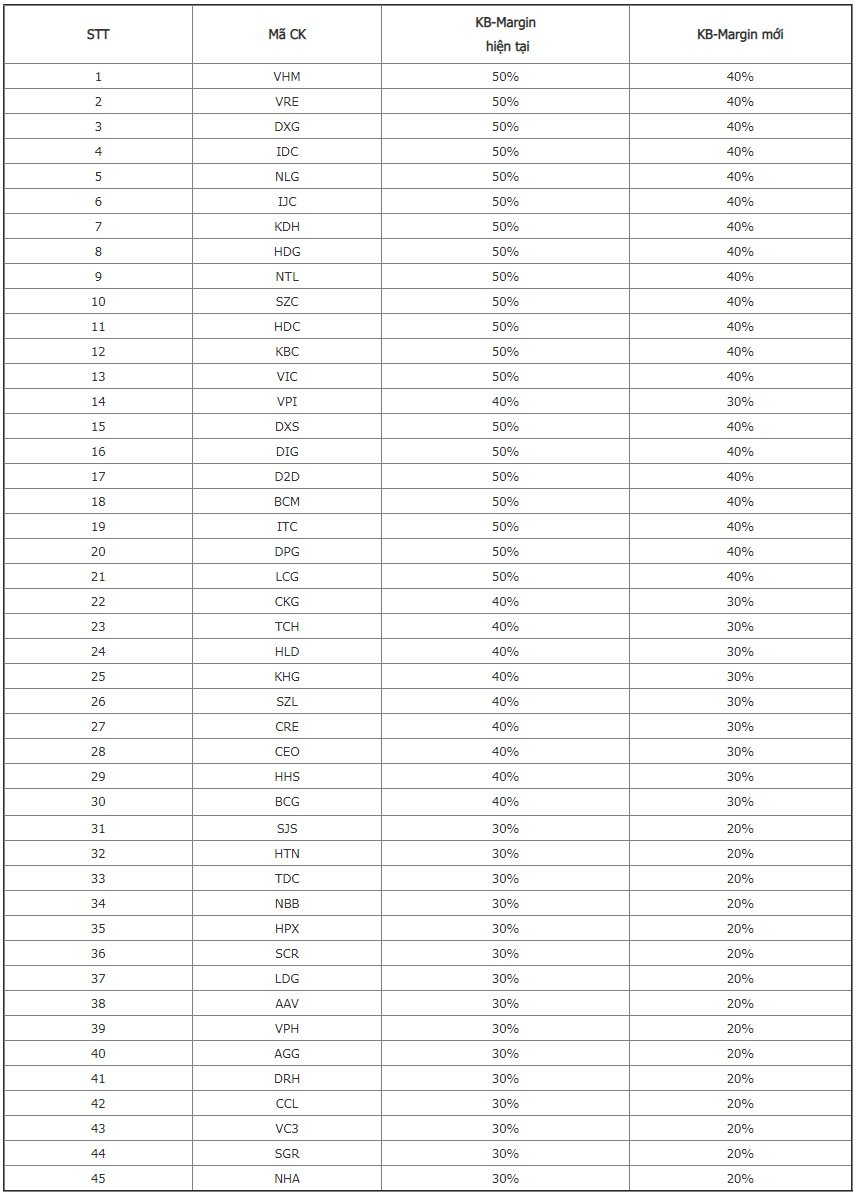

Cập nhật mới nhất, Công ty Cổ phần Chứng khoán KB Việt Nam (KBSV) đã điều chỉnh tỷ lệ cho vay đối với 45 mã chứng khoán từ ngày 08/11/2022. Đây đều là các cổ phiếu nhóm ngành bất động sản.

Có thể kể tới như tỷ lệ ký quỹ tại DIG, VIC, LCG, BCM, DPG, VHM, VRE, DXG, NLG, KDH, IDC, HDG… được điều chỉnh giảm từ 50% xuống 40%; tỷ lệ cho vay margin tại TCH, KHG, CEO, HHS,… giảm từ 40% xuống 30%; tỷ lệ ký quỹ tại NBB, SCR, LDG, DRH. VPH,… điều chỉnh giảm từ 30% xuống 20%.

KBSV cũng cho biết, với các khoản vay cũ, tỷ lệ cho vay mới cũng sẽ chính thức được áp dụng để tính tỷ lệ thực tế của tài khoản tại ngày 11/11/2022.

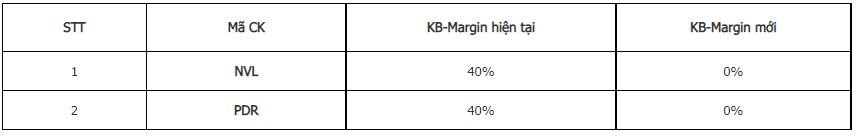

Trước đó, kể từ ngày 7/11, KBSV đã thực hiện cắt margin đối với hai mã bất động sản là NVL và PDR khi giảm tỷ lệ ký quỹ từ 40% xuống 0%. Với các khoản vay cũ, tỷ lệ cho vay mới cũng chính thức áp dụng luôn để tính tỷ lệ thực tế của tài khoản tại ngày 7/11/2022.

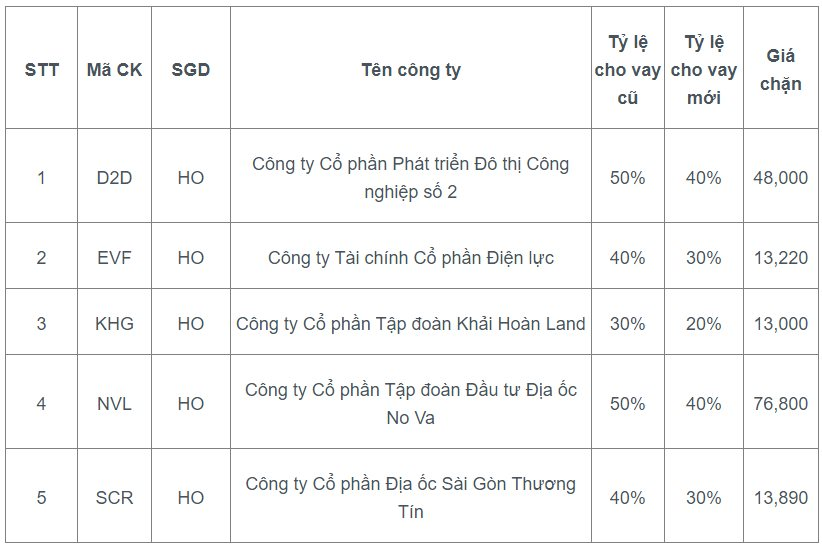

Tương tự, Công Ty CP Chứng khoán Mirae Asset Việt Nam cũng đưa ra thông báo thay đổi tỷ lệ cho vay (margin) của một số mã chứng khoán trong danh mục chứng khoán giao dịch ký quỹ áp dụng từ ngày 7/11/2022.

Cụ thể, tỷ lệ cho vay tại mã NVL, D2D bị hạ từ 50% xuống 40%, trong khi cổ phiếu KHG và SCR cũng bị hạ tỷ lệ margin từ 40% xuống 30%. Trong ngày 1/11, cổ phiếu PC1 cũng vừa bị Mirae Asset hạ giá chặn từ 46.200 đồng xuống 40.170 đồng.

Tại Chứng khoán SHS , công ty chứng khoán này cũng cắt margin đối với cổ phiếu PDR, loại mã chứng khoán này ra khỏi danh mục chứng khoán thực hiện giao dịch ký quỹ tại SHS từ ngày 4/11/2022.

Còn theo thông báo cập nhật danh mục ký quỹ của Chứng khoán Yuanta tại ngày 7/11, tỷ lệ cho vay tại một số mã bất động sản cũng có thay đổi so với danh sách công bố cuối tháng 10 trước đó. Trong đó, cổ phiếu PDR bị hạ tỷ lệ cho vay từ 50% xuống 30%, cổ phiếu DIG bị hạ tỷ lệ cho vay từ 40% xuống 30%.

Với việc giá cổ phiếu liên tục giảm mạnh, việc hạ tỷ lệ cho vay ký quỹ của công ty chứng khoán là điều không quá khó hiểu. Song, việc này đang khiến bối cảnh đã khó khăn càng thêm khó khăn hơn đối với các doanh nghiệp bất động sản.

Thực tế, trái phiếu là một kênh huy động vốn quan trọng đối với các doanh nghiệp bất động sản. Tuy nhiên, kênh huy động vốn này đã gặp khó kể từ khi Nghị định 153/2020/NĐ-CP sửa đổi quy định chặt chẽ hơn tiêu chuẩn về việc phát hành trái phiếu doanh nghiệp (TPDN). Do đó, dòng vốn chảy vào hoạt động kinh doanh bất động sản gặp khó, dự án chậm triển khai, nguồn cung các dự án mới khan hiếm.

Mặt khác, Ngân hàng Nhà nước cũng kiểm soát chặt tín dụng hơn, đặc biệt là dòng vốn chảy vào các hoạt động kinh doanh bất động sản. Trong khi nút thắt về tín dụng chưa được tháo gỡ, các kế hoạch phát hành cổ phiếu để tăng vốn của nhiều doanh nghiệp cũng phải tạm dừng hoặc hoãn cũng gây áp lực lên việc huy động vốn của các doanh nghiệp bất động sản. Những khó khăn kể trên đang ảnh hưởng không nhỏ tới doanh nghiệp bất động sản nói chung cũng như cổ phiếu bất động sản nói riêng.

Trong bối cảnh các kênh tín dụng bị siết lại, không ít lãnh đạo doanh nghiệp đã cầm cố cổ phiếu tại các CTCK để lấy nguồn vốn hoạt động. Số liệu cuối quý 3/2022 cho biết dư nợ cho vay của các CTCK vào khoảng 165.000 tỷ đồng, tăng khoảng 15.000 tỷ đồng so với quý trước, dù tình hình thanh khoản thị trường khá ảm đạm.

Bên cạnh việc hạ tỷ lệ cho vay ký quỹ tại loạt mã cổ phiếu bất động sản, các công ty chứng khoán trong khoảng 1-2 tháng nay cũng đã đồng loạt điều chỉnh tăng lãi suất margin lên dao động trong khoảng 13-15%/năm. Mặt bằng hiện đã tăng đáng kể so với mức 9-11% trong giai đoạn thị trường giao dịch bùng nổ cách đây một năm.

Nhịp Sống Thị Trường

Trả lời