Sở hữu một cổ phiếu duy trì đà tăng đều đặn vài chục phần trăm qua nhiều năm sẽ giúp nhà đầu tư có cả gia tài. Phần đông nhà đầu tư khi tham gia thị trường chứng khoán đều có tâm lý muốn sinh lợi nhanh chỉ trong thời…

Phần đông nhà đầu tư khi tham gia thị trường chứng khoán đều có tâm lý muốn sinh lợi nhanh chỉ trong thời gian ngắn, dẫn tới quay vốn liên tục và khó thể nắm một khoản đầu tư tính theo đơn vị năm. Hành động của nhà đầu tư phần nào dễ hiểu trong bối cảnh thị trường luôn ghi nhận những con sóng đầu cơ với nhiều mã tăng mạnh “bằng lần” chỉ sau một khoảng thời gian ngắn.

Tuy nhiên, ngoài việc chỉ tập trung trading ngắn hạn và có thể chịu nhiều chi phí giao dịch, những nhà đầu tư giá trị có thể quan tâm tới những cổ phiếu cơ bản, định giá tốt, chính sách trả cổ tức tiền mặt đều đặn và tăng trưởng bền bỉ qua năm tháng lên tới cả một thập kỷ. Những khoản đầu tư này sẽ có tính dài hạn, bền vững và ổn định hơn.

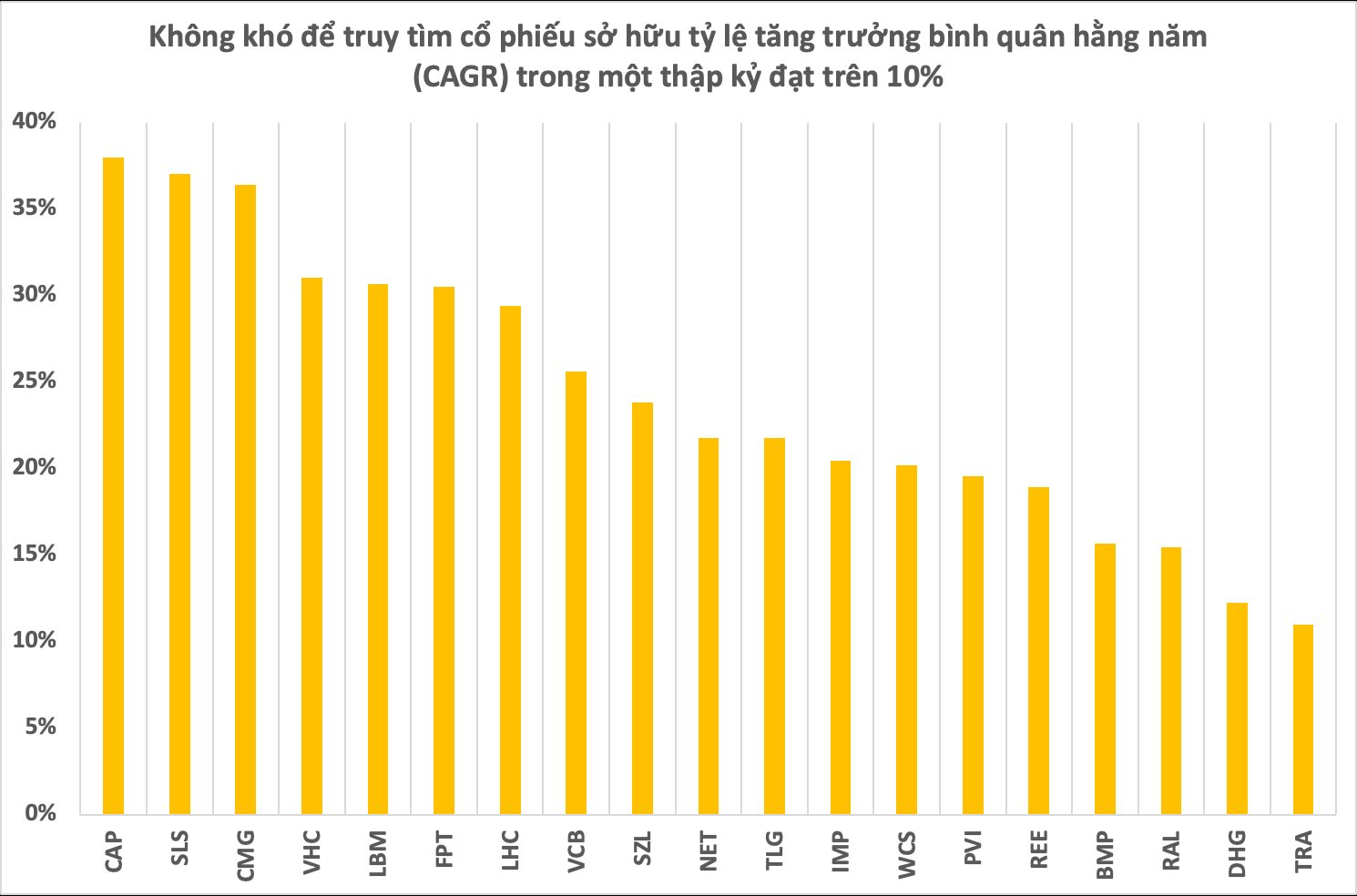

Thống kê trên sàn chứng khoán Việt Nam, không quá khó khăn để tìm ra cổ phiếu có tỷ lệ tăng trưởng bình quân hằng năm (CAGR) giai đoạn 10 năm đạt trên 10% như TRA, DHG, RAL, REE, BMP,… Đặc biệt, tỷ lệ CAGR 10 năm cao trên 30%/năm ghi nhận tại FPT (30%/năm), SLS (38%/năm), CAP (38%/năm), CMG (36%) hay VHC (31%).

Ngoài ra một số cổ phiếu kể từ thời điểm lên sàn tới nay duy trì mức tăng trưởng tốt, đều đặn với vài chục phần trăm mỗi năm như như MWG (CAGR 9 năm đạt 25%/năm), DP3 (CAGR 8 năm đạt 42%/năm) hay CTR (CAGR 5 năm đạt 56%/năm).

Công thức để tìm kiếm cổ phiếu “ăn bằng lần” xuyên suốt nhiều năm là gì?

Giới đầu tư có nhiều phương pháp để lọc ra những cổ phiếu tốt trên thị trường, tuy nhiên hầu hết đều có một công thức chung đối với những mã chứng khoán tăng trưởng bền bỉ với xuyên suốt nhiều năm qua tại Việt Nam.

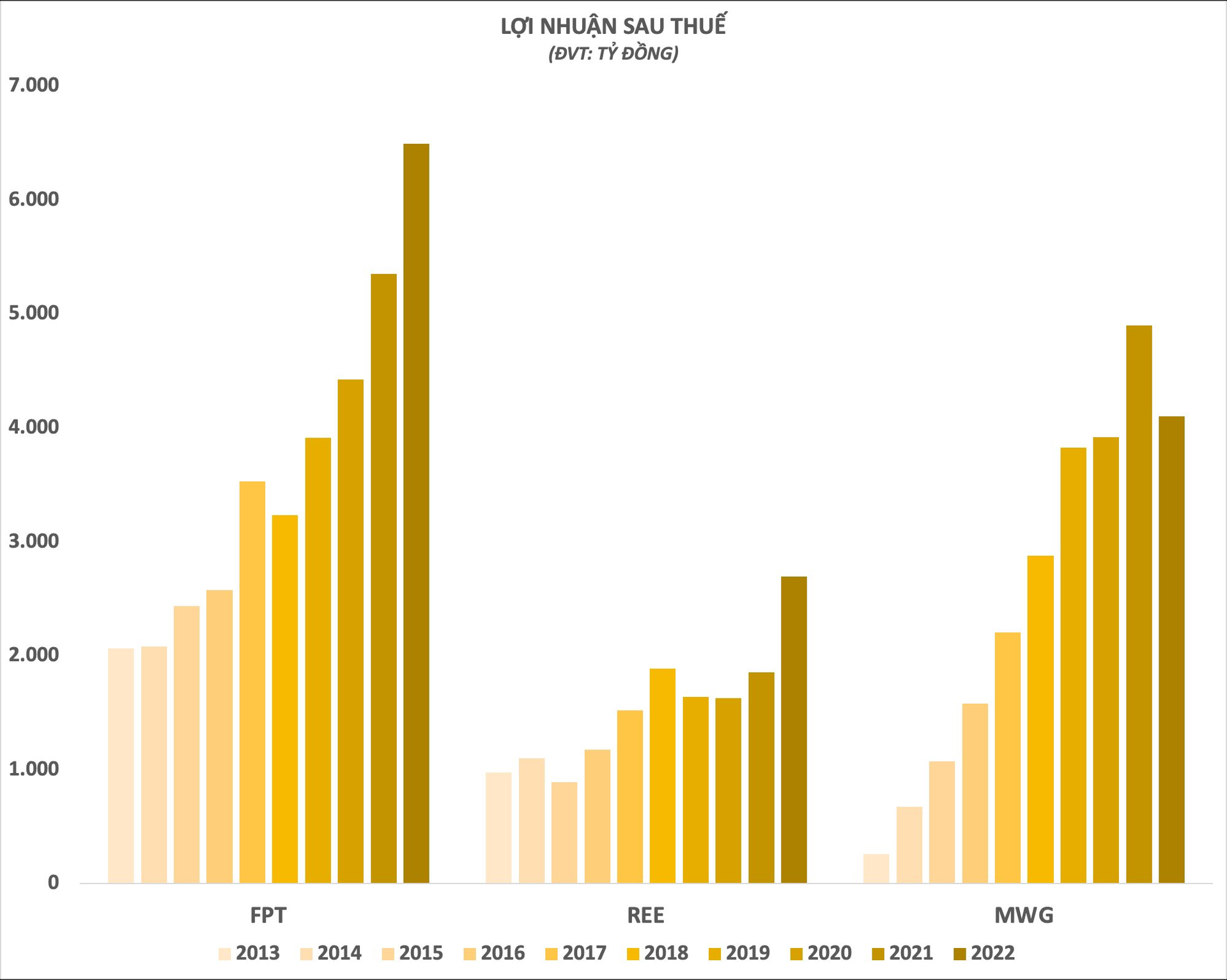

Thứ nhất, điểm chung lớn của những doanh nghiệp sở hữu tỷ lệ tăng trưởng bình quân hằng năm cao đều có kết quả kinh doanh tăng trưởng đều đặn đến kinh ngạc. Doanh nghiệp hoạt động kinh doanh quan trọng nhất vẫn là lợi nhuận thu về. Do đó kết quả kinh doanh đi lên cho thấy doanh nghiệp đang hoạt động hiệu quả, sử dụng tốt nguồn vốn của cổ đông để sinh lời.

Tiêu biểu nhất có thể kể tới “cỗ máy tăng trưởng” FPT. Đều đặn mỗi năm doanh nghiệp ngành công nghệ này đem về hàng nghìn tỷ đồng lợi nhuận, tăng trưởng mạnh về cả doanh thu và lãi khoảng 20% mỗi năm. Trường hợp của REE hay MWG cũng ghi nhận mức tăng trưởng tốt, lợi nhuận sau 10 năm đều leo lên ngưỡng hàng nghìn tỷ đồng.

Hay tại Dược phẩm Trung Ương 3 (DP3), biên lãi gộp của doanh nghiệp thuộc nhóm tốt nhất ngành đông dược vì có tỷ trọng doanh thu hàng tự sản xuất cao, nhờ đó lợi nhuận những gần đây duy trì đều đặn quanh ngưỡng trăm tỷ. Tương tự, cái tên hoạt động trong lĩnh vực kinh doanh vàng mã và bán sắn – Lâm Nông sản Thực phẩm Yên Bái (CAP) trong 10 năm qua gần như ghi nhận lợi nhuận tăng trưởng liên tục. Riêng với niên độ gần nhất 2021-22 (1/10/2021 – 31/9/2022), lợi nhuận sau thuế lần đầu vượt 100 tỷ, cao gấp 7 lần mức lãi của 10 năm về trước.

Thứ hai, hầu hết những cái tên kể trên duy trì chính sách cổ tức bằng tiền mặt đều đặn qua từng năm dành cho cổ đông, mức tỷ lệ đều hàng chục, thậm chí hàng trăm phần trăm. Cụ thể như SLS, kể từ khi lên sàn năm 2012, chưa năm nào doanh nghiệp ngành mía đường này “quên” chia cổ tức bằng tiền cho cổ đông, tỷ lệ chi trả thường xuyên trên 50% (5.000 đồng/cp), gần nhất 2022 cổ tức bằng tiền với tỷ lệ 100%. Tương tự, RAL, TRA hay VHC đều đặn mỗi năm chi cổ tức tiền mặt cho cổ đông tỷ lệ 20-25%.

Nền tảng kinh doanh tốt giúp doanh nghiệp có cơ sở để trả cổ tức cho cổ đông bằng tiền. Những cổ phiếu này đặc biệt phù hợp với chiến lược đầu tư “săn” cổ phiếu nhằm hưởng cổ tức thay vì sự chênh lệch giá lúc bán so với khi mua.

Thứ ba, khi quan sát những cổ phiếu tăng trưởng đều đặn nhiều năm, có thể nhận thấy rằng các doanh nghiệp gần như không có các hoạt động chào bán cổ phiếu tăng vốn điều lệ thông qua phát hành riêng lẻ hay chào bán cho cổ đông hiện hữu. Nếu có triển khai cũng tương đối hạn chế và sử dụng với mục đích phù hợp. Điều này giúp giá cổ phiếu giữ được mức tăng trưởng tốt thay vì cổ đông phải lo lắng về câu chuyện “in giấy lấy tiền” pha loãng giá.

Thứ tư , cùng với việc đảm bảo sự tăng trưởng vững chắc về kết quả kinh doanh,các doanh nghiệp cũng cân bằng giữa lợi ích của cổ đông, nhà đầu tư đi kèm thực hiện các trách nhiệm xã hội. Một doanh nghiệp muốn phát triển không chỉ cần hấp dẫn với nhà đầu tư rót vốn mà còn tới tự sự đồng lòng của tập thể cán bộ nhân viên. Ngoài duy trì hoạt động trả cổ tức tiền mặt đều đặn hàng năm, các doanh nghiệp cũng có những chính sách ưu đãi, lương thưởng, phát hành cổ phiếu ESOP với giá ưu đãi như MWG hay FPT. Những chính sách tri ân này không thực hiện quá đà, giúp thúc đẩy người lao động cống hiến cho công ty và vẫn đủ đảm bảo cân bằng với lợi ích cổ đông.

Đồng thời, nhiều cái tên cũng luôn chú trọng đến các hoạt động hỗ trợ cộng đồng dựa trên chính thế mạnh của mình và đảm bảo mang đến những lợi ích tốt nhất cho các bên liên quan. Tập đoàn FPT thường xuyên tổ chức các hoạt động đầu tư cho giáo dục và thế hệ trẻ thông qua xây trường học, tài trợ học bổng hay các giải pháp bảo vệ môi trường. Tương tự, Imexpharm (IMP) cũng coi trọng sự phát triển bền vững không bao giờ tách rời khỏi lợi ích của cộng đồng bằng các hoạt động có trách nhiệm như bảo vệ môi trường, chăm sóc những người yếu thế trong xã hội và đồng hành cùng học bổng khuyến học, khuyến tài liên tục nhiều năm.

Cuối cùng , theo danh sách thống kê, hầu hết những cổ phiếu có tỷ lệ tăng trưởng bình quân hằng năm cao trong giai đoạn 10 năm gần đây hoạt động trong các lĩnh vực sản xuất, công nghệ , gần như vắng bóng những cái tên thuộc nhóm tài chính hay bất động sản. Có thể điều này xuất phát từ đặc thù mô hình hoạt động của các ngân hàng, công ty tài chính hay doanh nghiệp bất động sản cần nhiều vốn lớn, dẫn đến việc phải giữ lại lợi nhuận để đầu tư trở lại do đó hạn chế trả cổ tức bằng tiền mặt. Trong khi đó, các doanh nghiệp sản xuất cơ bản có dòng tiền đều đặn, tạo điều kiện để dành nhiều tiền chi trả trực tiếp hàng năm cho cổ đông.

Tỷ suất nhiều người “chê” nhưng có thể biến thành cả gia tài nhờ lãi kép

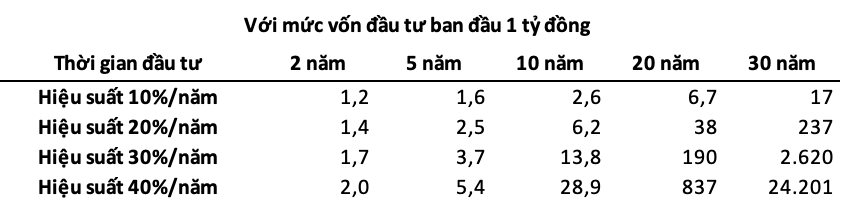

Với phần đông nhà đầu tư ở thời điểm này, để kiếm lợi nhuận 20% hay 30%, thậm chí 40% trên thị trường chứng khoán là điều không khó, thậm chí đây là con số mà không ít nhà đầu tư “chê” thấp. Tuy nhiên, để duy trì mức sinh lời đều đặn qua từng năm là điều không hề dễ dàng. Việc đạt mức sinh lợi nhuận đều đặn từ 20% đến 30%/năm sẽ giúp nhà đầu tư có cả gia tài khổng lồ sau nhiều năm đầu tư. Điều này đến từ sự hiệu quả của công thức lãi kép. Thiên tài Albert Einstein từng nói “Lãi suất kép là kỳ quan thứ 8 của thế Giới. Ai hiểu được nó từ đó sẽ kiếm được tiền, còn những ai không hiểu…sẽ phải trả giá cho nó”.

Để hình dung rõ hơn mức tăng trưởng đều đặn cả chục năm đem lại thành quả lớn ra sao, có thể ví dụ một khoản đầu tư 1 tỷ đồng ban đầu. Căn cứ trên công thức lãi kép, nếu duy trì tỷ suất ở mức 10% mỗi năm và liên tục tái đầu tư thì sau 10 năm, số tiền có được là gần 3 tỷ đồng. Cũng với giả định trên, tỷ suất 30% mỗi năm sẽ giúp số vốn đầu tư ban đầu 1 tỷ đồng trở thành 14 tỷ đồng chỉ sau một thập kỷ, 40% sẽ trở thành 29 tỷ đồng. Con số có thể lên tới hàng nghìn tỷ nếu nhà đầu tư liên tục tái đầu tư và nắm giữ trong 2-3 thập kỷ.

Huyền thoại đầu tư Warren Buffett cũng là một fan trung thành của lãi kép và điều này đã đưa ông trở thành một trong những người giàu nhất thế giới. Warren Buffett nắm quyền kiểm soát tập đoàn Berkshire Hathaway vào năm 1965. Tại thời điểm cuối tháng 6/2023, tổng tài sản của Berkshire Hathaway đạt 1.041 tỷ USD. Theo thống kê, tỷ lệ sinh lời bình quân giai đoạn 1965 – 2022 của tập đoàn đạt xấp xỉ 20%, tương ứng tỷ lệ tăng trưởng lũy kế gần 6 thập kỷ lên tới gần 3.800.000%.

Nhịp Sống Thị Trường