(KTSG Online) – Ngân hàng Nhà nước tiếp thục thực hiện giảm lãi suất điều hành lần thứ ba kể từ đầu năm nay. Trên thực tế, lãi suất cho vay đang giảm, nhưng ở mức độ chậm hơn nhiều so với lãi suất huy động. Trong khi đó, sức…

(KTSG Online) – Ngân hàng Nhà nước tiếp thục thực hiện giảm lãi suất điều hành lần thứ ba kể từ đầu năm nay. Trên thực tế, lãi suất cho vay đang giảm, nhưng ở mức độ chậm hơn nhiều so với lãi suất huy động. Trong khi đó, sức ép lên mặt bằng lãi suất được đánh giá là chưa dừng lại trong bối cảnh bức tranh vĩ mô khó đoán định.

Mặt bằng lãi suất đầu vào liên tục giảm…

Ngân hàng Nhà nước (NHNN) chính thức giảm một số lãi suất điều hành trong tháng 5, sau hai lần giảm vào cuối tháng 3 vừa qua, trong bối cảnh tăng trưởng kinh tế còn đối diện với nhiều khó khăn nhưng lạm phát được kiểm soát và thanh khoản của hệ thống được đảm bảo.

Theo đó, bên cạnh việc giảm một số loại lãi suất điều hành 0,5 điểm phần trăm, mức trần lãi suất huy động đối với khoản tiền gửi có kỳ hạn từ 1-6 tháng cũng giảm từ mức 5,5%/năm xuống 5%/năm.

“Đây là hành động cần thiết trong nỗ lực kéo lãi suất giảm nhanh hơn để hỗ trợ doanh nghiệp trong nước, vốn đang phải đối mặt với khó khăn do nhu cầu yếu ở cả thị trường xuất khẩu lẫn thị trường trong nước”, ông Hoàng Huy, chuyên viên phân tích vĩ mô, Công ty chứng khoán Maybank IB (MBVN) bình luận với KTSG Online.

Lãi suất huy động vẫn đang tiếp tục xu hướng giảm kể từ đầu năm đến nay. Theo báo cáo thị trường tiền tệ của Công ty chứng khoán SSI công bố hồi đầu tuần, lãi suất huy động trên thị trường tiếp tục hạ nhiệt ở các kỳ hạn, với mức giảm 30-50 điểm cơ bản.

Còn theo báo cáo kinh tế của Công ty chứng khoán VCBS, mặt bằng lãi suất huy động tiếp tục giảm trung bình 20-50 điểm cơ bản trong tháng 4, ghi nhận kỳ hạn trên 6 tháng giảm nhiều hơn. Trong đó, một số ngân hàng thương mại giảm mạnh trên 100 điểm cơ bản, trong bối cảnh tín dụng tăng trưởng chậm đã kéo theo nhu cầu huy động vốn của ngân hàng thương mại không lớn.

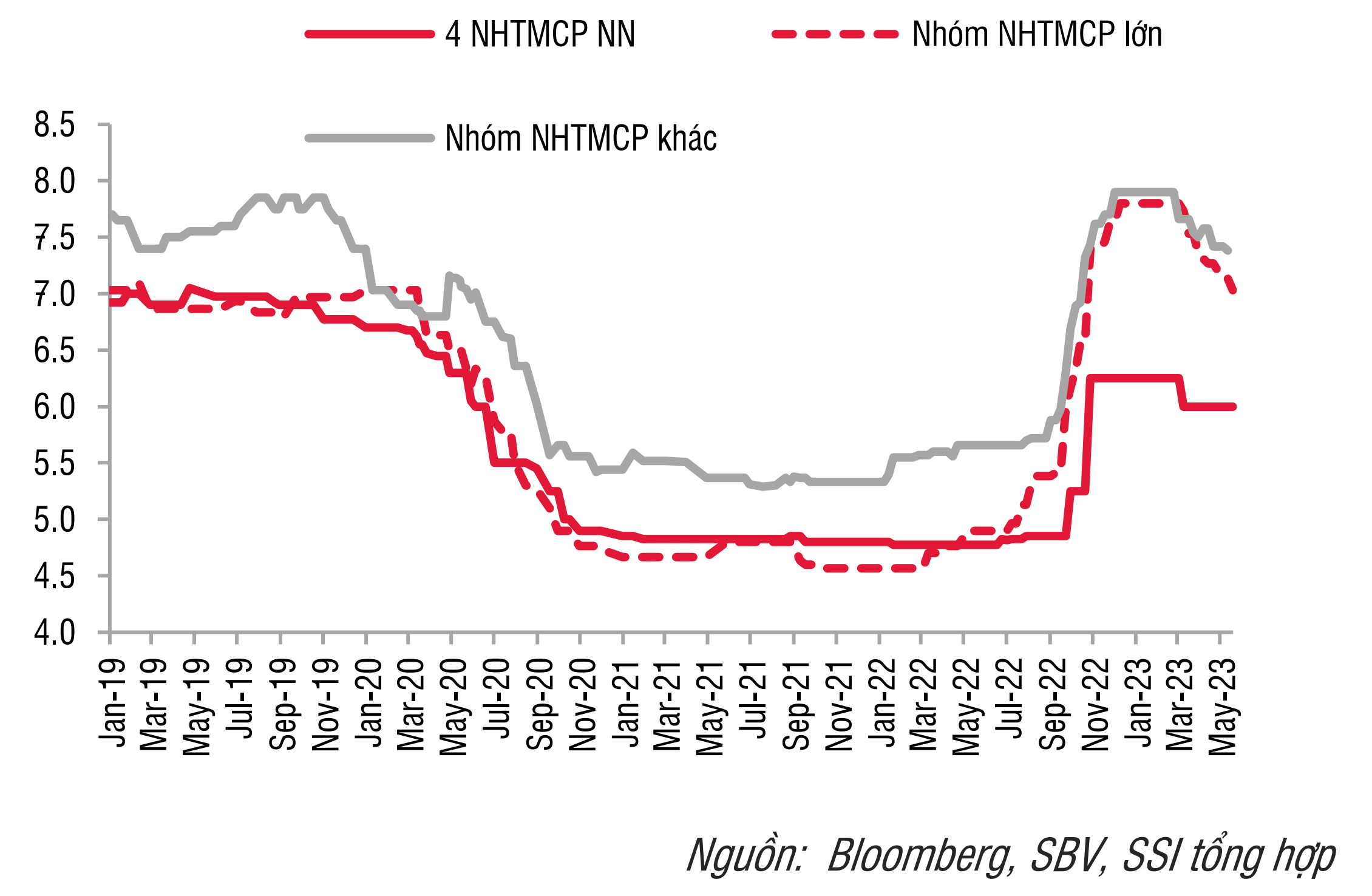

Một điểm đáng chú ý khác là việc giảm lãi suất diễn ra khác nhau đáng kể giữa các nhóm ngân hàng TMCP nhà nước và tư nhân, theo SSI. Cụ thể, lãi suất kỳ hạn 12 tháng ở nhóm đầu hiện niêm yết ở mức 7,2%, trong khi nhóm thứ hai thì quanh mức 7,4-7,8% (với nhóm Ngân hàng TMCP tư nhân quy mô lớn) và 8-8,8% (quy mô nhỏ hơn).

Điều này cho thấy trong xu hướng giảm lãi suất chung, không phải ngân hàng nào cũng có thể ngay lập tức điều chỉnh giảm lãi suất đi theo. Trong báo cáo công bố hồi giữa tuần trước, NHNN cũng đánh giá một số ngân hàng thương mại quy mô nhỏ duy trì lãi suất tiền gửi ở mức cao, khiến cho khả năng giảm lãi suất cho vay trở nên khó khăn hơn.

Số liệu cũng cho biết từ đầu năm đến nay, các ngân hàng thương mại đã điều chỉnh giảm lãi suất tiền gửi từ 0,2-0,8%/năm. Còn lãi suất tiền gửi bình quân phát sinh mới của các NHTM ở mức khoảng 6,3%/năm, giảm 0,18%/năm so với cuối năm 2022.

….nhưng vẫn ngóng giảm lãi suất cho vay

Sau lần mạnh tay giảm lãi suất điều hành vào cuối tháng 3, xu hướng lãi suất giảm được thiết lập, nhưng tốc độ giảm lãi suất huy động lại nhanh hơn nhiều so với lãi suất cho vay, đặc biệt là với những khoản vay cũ khiến người vay cảm thấy khó hiểu.

Như trường hợp chị Trang, ngụ thành phố Thủ Đức, cho biết lãi suất khoản vay mua căn hộ của ngân hàng TPBank chỉ giảm “nhỏ giọt” không đáng kể, trong khi lãi suất tiền gửi đã giảm sâu từ đầu năm đến nay. Hiện ngân hàng vừa thông báo áp dụng mức lãi suất tháng 5 là 14,95%/năm, giảm so với mức 15,25%/năm trong thông báo hồi tháng 3. Con số này cũng là mức đỉnh từ trước đến nay, cao hơn rất nhiều so với mức 11% từ tháng 9 năm ngoái.

Trước đó, tại Hội nghị kết nối ngân hàng và doanh nghiệp của TPHCM vào tháng 3, nhiều doanh nghiệp cũng lên tiếng về mức lãi suất lên đến 14-15%/năm, sau đó được ngân hàng lý giải vì việc giải ngân khoản vay diễn ra vào thời điểm mặt bằng lãi suất huy động ở mức cao, nên lãi vay phải cao theo tương ứng.

Theo nhóm phân tích của SSI, số liệu từ phía NHNN cho thấy lãi suất cho vay đối với những khoản phát sinh mới đã hạ nhiệt đáng kể, quanh mức 10-11% trong khi lãi suất ở những khoản vay cũ vẫn ở mức tương đối cao, khoảng 13-14%/năm. Còn báo cáo của NHNN cho biết hiện lãi suất cho vay phát sinh mới của các ngân hàng thương mại ở mức khoảng 9,3%/năm (giảm 0,65%/năm so với cuối năm 2022).

Sự chênh lệch lớn giữa việc giảm lãi suất huy động và cho vay đang được nêu lên ở nhiều diễn đàn. Cá nhân lẫn doanh nghiệp đi vay cảm thấy khó hiểu khi lãi suất các khoản vay cũ không giảm như kỳ vọng, trong khi áp lực trả nợ ngày càng lớn dần khi thu nhập và sức mua suy giảm mạnh.

“Lãi suất cho vay cũng có giảm nhẹ từ từ sau lần hạ lãi suất hồi tháng 4-2023, nhưng vẫn chưa đủ nhiều để hỗ trợ doanh nghiệp. Các ngân hàng thương mại có thể phải chấp nhận hi sinh một chút lợi nhuận, chấp nhận biên lãi ròng ở mức thấp hơn thì mới có thể hỗ trợ được khách hàng”, ông Huy đánh giá.

Từ phía các ngân hàng thương mại, lãnh đạo các nhà băng đều cho rằng ngân hàng cần thời gian để “trung hòa” phần vốn huy động với giá cao trong thời gian trước đó. Còn theo nhóm phân tích của VCBS, mặt bằng lãi suất cho vay giảm chậm hơn lãi suất huy động do độ trễ chính sách, ngoài ra lãi suất giảm chủ yếu tập trung vào một số doanh nghiệp, ngành nghề ưu tiên.

Trên thực tế, lãi suất huy động là một trong nhiều biến số của phương trình xác định lãi suất cho vay, bên cạnh chi phí của ngân hàng, mức độ rủi ro của khách hàng và những quy định an toàn hoạt động mà ngành đang áp dụng.

Do đó, giảm lãi suất cho vay còn phụ thuộc nhiều yếu tố khác bên cạnh lãi suất huy động giảm, cần thêm thời gian để “thẩm thấu” các chính sách vĩ mô khác như nới lỏng tiền tệ, hỗ trợ từ tài khóa, diễn biến lạm phát và cả thực trạng hoạt động của nền kinh tế.

Mặt khác, để giảm chi phí vốn chung của ngành, ông Huy cũng đề xuất có thể cân nhắc điều chỉnh một vài quy định đang gây áp lực cho việc huy động vốn dài hạn. Chẳng hạn như yêu cầu phải có ý kiến kiểm toán về việc sử dụng tiền đúng mục đích từ phát hành trái phiếu, hay tỷ lệ vốn huy động ngắn hạn sử dụng cho vay trung dài hạn sẽ giảm xuống mức 30% từ mức 34% vào tháng 9 tới đây.

Đề xuất giảm chi phí vốn này cũng được một lãnh đạo ngân hàng thương mại có trụ sở tại TPHCM nhắc đến tại một diễn đàn gần đây. Vị này đề xuất thêm Kho bạc nhà nước cần phối hợp nhịp nhàng hơn với NHNN trong việc điều tiết vốn khả dụng của toàn hệ thống, ưu tiên cho mục tiêu hỗ trợ thanh khoản, cung tiền cho nền kinh tế trong khi kết quả giải ngân đầu tư công chưa cải thiện.

Trong ngắn hạn, khả năng giảm lãi suất cho vay còn phụ thuộc nhiều vào bức tranh vĩ mô trong thời gian tới. Theo đánh giá của NHNN, mặt bằng lãi suất thế giới trong những tháng đầu năm vẫn duy trì ở mức cao, trong khi áp lực lạm phát trong nước vẫn hiện hữu. Người dân kỳ vọng lãi suất thực dương nên các tổ chức tín dụng khó giảm lãi suất để thu hút tiền gửi, khiến chi phí đầu vào ở mức cao.

Nhìn dài hạn hơn, việc giảm lãi suất cũng đối diện với rào cản mang tính hệ thống, khi nền kinh tế chủ yếu phụ thuộc vào tín dụng ngân hàng, trong khi nhu cầu vốn để tăng trưởng luôn ở mức cao. Điều này khiến các ngân hàng chủ yếu huy động vốn ngắn hạn nhưng vẫn phải đáp ứng các nhu cầu cho vay trung dài hạn, từ đó tạo sức ép lên lãi suất huy động (khoảng 88% tiền gửi là kỳ hạn 12 tháng trở xuống, trong khi trên 52% dư nợ là trung dài hạn). Nếu nhìn từ góc độ này, để hệ thống tài chính có thể giảm lãi suất bền vững hơn thì không còn cách nào khác là phải đẩy nhanh tái cấu trúc thị trường vốn, bao gồm cả cổ phiếu và trái phiếu.

“Áp lực gia tăng lãi suất luôn tồn tại do Việt Nam có độ mở kinh tế lớn, biến động của thị trường tài chính, tiền tệ thế giới tác động nhanh và mạnh lên lãi suất, tỷ giá trong nước”, NHNN lý giải về khả năng giảm lãi suất cho vay.

Kinh tế Sài Gòn Online