(KTSG Online) – Lãnh đạo NHNN cho biết hiện chính sách điều hành ngoại hối không có gì thay đổi ngoài mục tiêu bình ổn thị trường và ổn định kinh tế vĩ mô. Tiền đồng mất giá ở mức trung bình Liên quan đến những diễn biến mới của…

(KTSG Online) – Lãnh đạo NHNN cho biết hiện chính sách điều hành ngoại hối không có gì thay đổi ngoài mục tiêu bình ổn thị trường và ổn định kinh tế vĩ mô.

Tiền đồng mất giá ở mức trung bình

Liên quan đến những diễn biến mới của tỷ giá, ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước (NHNN), cho biết gần đây có một số thông tin trên thị trường nói rằng cơ quan này dự kiến thay đổi điều hành tỷ giá là không chính xác và không phù hợp với mục tiêu bình ổn thị trường, ổn định kinh tế vĩ mô của Chính phủ, tạo tâm lý bất ổn trên thị trường.

Những lo ngại được nêu lên trong bối cảnh các con số bán đô la can thiệp được nêu lên rộng rãi trong vài ngày qua.

Theo số liệu của Khối Thị trường tài chính ngân hàng ACB ngày 23-5, NHNN tiếp tục có thêm phiên cung ứng khoảng hơn 350 triệu đô la Mỹ đáp ứng nhu cầu từ thị trường. Như vậy cộng với con số trong báo cáo trước đó, lượng đô la Mỹ bán ra can thiệp là khoảng 2,85 tỉ đô la.

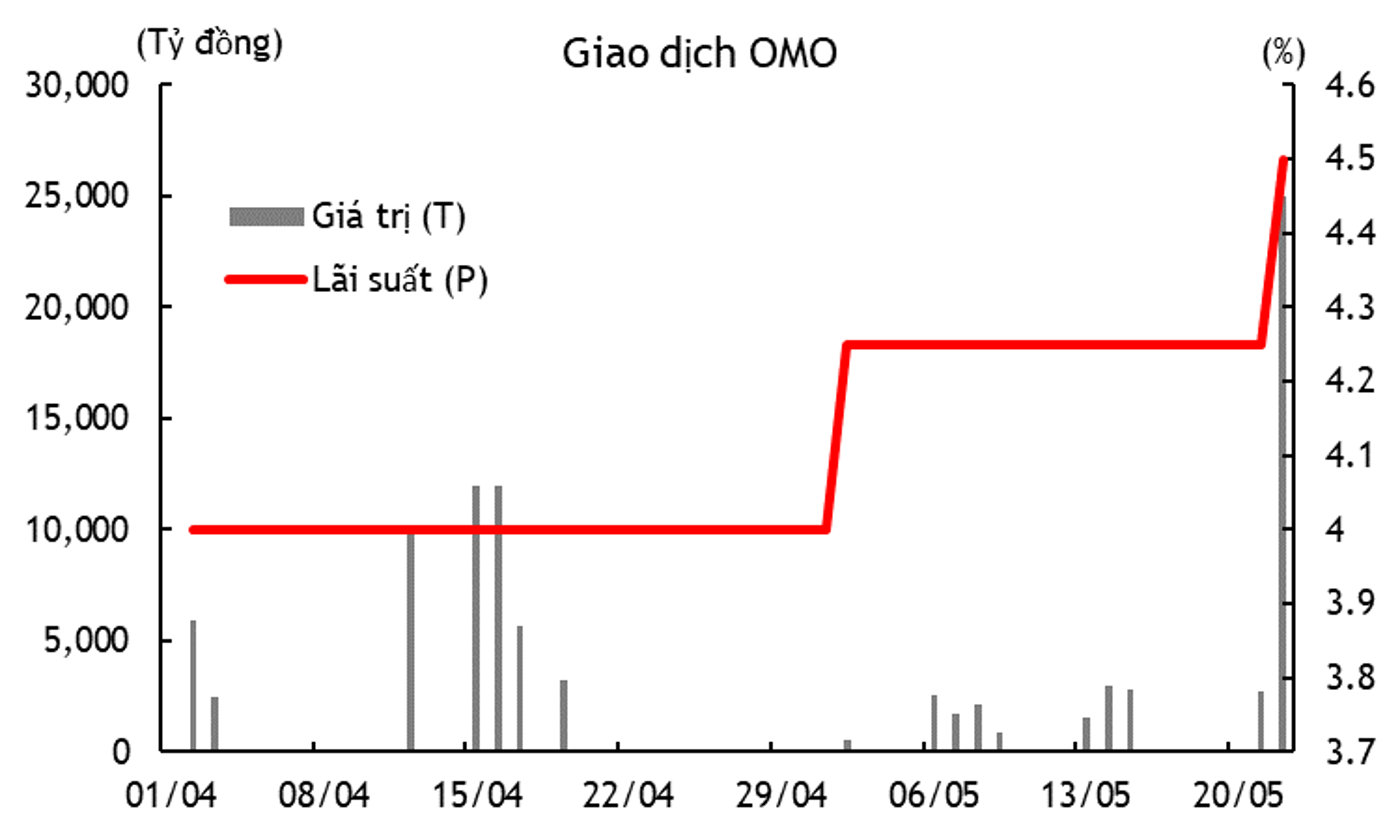

Từ tuần trước đến nay, tỷ giá vẫn duy trì quanh vùng đỉnh lịch sử (quanh 25.500 đồng/đô la Mỹ). Mới đây, NHNN cũng đã có động thái nâng lãi suất trên thị trường mở. Theo đánh giá của nhóm phân tích Công ty chứng khoán Maybank, đây là giải pháp nhằm giảm chênh lệch lãi suất tiền đồng so với đồng đô la Mỹ, từ đó giảm áp lực tỷ giá.

Theo ông Quang, trong thời gian qua, các giải pháp đã thực hiện là thu hẹp mức chênh lệch lãi suất âm trên thị trường liên ngân hàng. NHNN đã đã phát hành tín phiếu với kỳ hạn và khối lượng phù hợp nhằm điều tiết lượng tiền đồng dư thừa, hạn chế các yếu tố gia tăng áp lực lên tỷ giá.

Giải pháp khác là bán ngoại tệ can thiệp từ ngày 19-4, nhằm hỗ trợ thanh khoản thị trường để phục vụ các nhu cầu ngoại tệ hợp pháp của nền kinh tế, đồng thời bình ổn tâm lý thị trường, từ đó góp phần ổn định kinh tế vĩ mô và kiểm soát lạm phát.

“Giải pháp điều tiết thanh khoản và bán ngoại tệ can thiệp được NHNN thực hiện nêu trên cũng tương tự các giải pháp được các ngân hàng trung ương trong khu vực triển khai thời gian qua. Với cơ chế điều hành tỷ giá trung tâm và biên độ 5% hiện nay, tỷ giá thị trường đã có đủ dư địa để diễn biến linh hoạt”, ông Quang nhận định.

Thực tế theo số liệu, tiền đồng được các nhà phân tích là mất giá ở mức trung bình so với các đồng tiền khác trong khu vực và trên thế giới. Từ đầu năm đến nay, tiền đồng mất giá khoảng 5% so với đô la Mỹ, trong khi đồng baht (Thái Lan) giảm 6,3%, đồng won (Hàn Quốc) giảm 5,6%, đồng yen (Nhật Bản) giảm 10,8%, đồng rupiah (Indonesia) giảm 3,87%, đồng peso (Philippines) giảm 4,8%, đồng nhân dân tệ (Trung Quốc) giảm 2%.

Các đồng nội tệ gặp áp lực trong bối cảnh đồng đô la tăng giá mạnh, có thời điểm chỉ số DXY (đo lường sức mạnh đồng đô la Mỹ với rổ ngoại tệ khác) tăng 5% so với đầu năm 2024. Lý do vì lạm phát duy trì cao tại Mỹ, khiến thị trường liên tục điều chỉnh dự báo và lùi thời điểm dự kiến Cục Dự trữ liên bang Mỹ (Fed) giảm lãi suất. Ngoài sự thay đổi về kỳ vọng lộ trình chính sách tiền tệ của Fed, sự gia tăng căng thẳng địa chính trị tại một số vùng lãnh thổ, cũng khiến đồng đô la tăng mạnh.

Theo ông Quang, riêng Việt Nam tiếp tục gặp áp lực còn vì nhập khẩu của nền kinh tế đang phục hồi mạnh, tăng 19,7 tỉ đô la Mỹ (tương ứng 17,5%) so với cùng kỳ 2023, đã làm gia tăng nhu cầu mua ngoại tệ, đặc biệt nhu cầu ngoại tệ để thanh toán nhập khẩu nguyên nhiên vật liệu thiết yếu phục vụ sản xuất trong nước.

Ngoài ra, lãi suất tiền đồng vẫn thấp hơn so với lãi suất đô la quốc tế, thúc đẩy tổ chức kinh tế mua ngoại tệ kỳ hạn để phục vụ thanh toán trong tương lai, chuyển nhu cầu ngoại tệ trong tương lai về hiện tại. Trong khi đó, khách hàng có nguồn thu ngoại tệ lại có tâm lý trì hoãn bán ngoại tệ cho hệ thống tổ chức tín dụng, khiến cân đối cung cầu ngoại tệ kém thuận lợi trong ngắn hạn và gây áp lực lên tỷ giá.

“Trong thời gian tới, NHNN sẽ điều hành tỷ giá linh hoạt, phù hợp với diễn biến thị trường thông qua việc tiếp tục kết hợp đồng bộ các công cụ chính sách tiền tệ với việc bán ngoại tệ can thiệp hỗ trợ thanh khoản thị trường, qua đó phục vụ các nhu cầu ngoại tệ hợp pháp của nền kinh tế, góp phần bình ổn tâm lý thị trường, ổn định kinh tế vĩ mô và kiểm soát lạm phát”, đại diện NHNN nhấn mạnh.

Dự báo tiền đồng tăng giá trở lại vào cuối năm

Áp lực tỷ giá vẫn giữ ở mức cao nhưng hầu hết các chuyên gia đánh giá áp lực này là ngắn hạn, và đặt nhiều kỳ vọng vào sự phục hồi của dòng chảy ngoại tệ vào nhiều hơn.

Theo ông Đinh Đức Quang, Giám đốc điều hành Khối kinh doanh tiền tệ, Ngân hàng UOB Việt Nam, tỷ giá hiện nay vẫn chịu nhiều áp lực với dự báo có thể tăng lên mức 25.800 đồng/đô la vào quí 3 tới, nhưng sau đó sẽ giảm xuống dưới mức 25.000 vào quí 1-2025, trong bối cảnh các nguồn cung đô la hỗ trợ vẫn ổn định (FDI, kiều hối, thặng dư thương mại…).

Nói riêng về tình hình thương mại, ông Quang cũng cho rằng cần đánh giá số liệu nhập khẩu ở con số dài hơn là chỉ nhìn vào thông tin nhập siêu hơn 2,6 tỉ đô la chỉ trong nửa đầu tháng 5.

Ngược lại, theo ông Quang của NHNN, việc nhập khẩu nguyên nhiên vật liệu đầu năm phục vụ quá trình phục hồi kinh tế sẽ tạo tiền đề thúc đẩy hoạt động sản xuất, xuất khẩu, từ đó tạo nguồn thu ngoại tệ trong tương lai, có thể giải tỏa bớt áp lực tỷ giá trong thời gian tới.

“Doanh nghiệp vừa qua tăng mạnh mua ngoại tệ kỳ hạn là yếu tố làm giảm bớt nhu cầu ngoại tệ trong tương lai, qua đó cân đối cung – cầu ngoại tệ có nhiều khả năng được cải thiện tích cực hơn tới đây”, ông Quang, NHNN, bình luận thêm.

Ngoài ra, các nhà phân tích cũng đánh giá năng Fed sẽ cắt giảm lãi suất vào cuối năm 2024, từ đó giảm bớt áp lực mất giá cho các đồng tiền trên thế giới, trong đó có tiền đồng.

Những diễn biến mới đây dẫn đến lo ngại về câu chuyện đảo chiều chính sách tiền tệ để hỗ trợ ngoại hối. Tuy nhiên, hầu hết các nhà phân tích đều cho rằng kịch bản này là khó xảy ra với những thông tin cho đến thời điểm hiện tại.

Theo ông Quang của UOB, cho đến nay các chính sách liên quan hỗ trợ cho thị trường ngoại hối vẫn chủ yếu tập trung cho việc điều hành thị trường ở mức “hài hòa” so với diễn biến thế giới, chứ không phải là dấu hiệu của việc đảo chiều chính sách tiền tệ.

Đánh giá tương tự, nhóm phân tích của HSBC cũng rằng dù có rủi ro nhưng khả năng tăng lãi suất sẽ khó xảy ra. “Tăng lãi suất trong khi tăng trưởng tín dụng còn yếu có thể không tốt cho những tăng trưởng kinh tế mới chớm nở, và đây cũng không phải liều thuốc tiên để hỗ trợ cho đồng nội tệ”, báo cáo kinh tế công bố đầu tháng 5 của HSBC nhận định.

Theo đại diện phân tích của UOB, các chính sách hiện nay đang được phối hợp hài hòa dù áp lực vẫn đang lớn. Trong thời gian tới, kinh tế cũng sẽ được hỗ trợ từ một động lực quan trọng là đầu tư công, trong đó có nhiều dự án được quốc tế tài trợ. “Nếu đẩy nhanh câu chuyện giải phóng mặt bằng hay câu chuyện pháp lý thì đồng vốn vào nhanh hơn. Việt Nam cần phối hợp nhiều chính sách để giải ngân nhanh hơn, cũng là một cách để giảm bớt áp lực, tiếp tục giữ hỗ trợ tỷ giá ổn định”, ông Quang chia sẻ thêm.

Kinh tế Sài Gòn Online