Theo MBS, lợi nhuận toàn thị trường có thể đạt mức tăng 15% so với cùng kỳ hỗ trợ bởi mức nền so sánh thấp trong cùng kỳ năm trước và mặt bằng lãi suất thấp. Chứng khoán MB (MBS) vừa có dự báo kết quả kinh doanh các ngành…

Chứng khoán MB (MBS) vừa có dự báo kết quả kinh doanh các ngành và doanh nghiệp trong quý 1/2024. Theo MBS, lợi nhuận toàn thị trường có thể đạt mức tăng 15% so với cùng kỳ hỗ trợ bởi mức nền so sánh thấp trong cùng kỳ năm trước và mặt bằng lãi suất thấp.

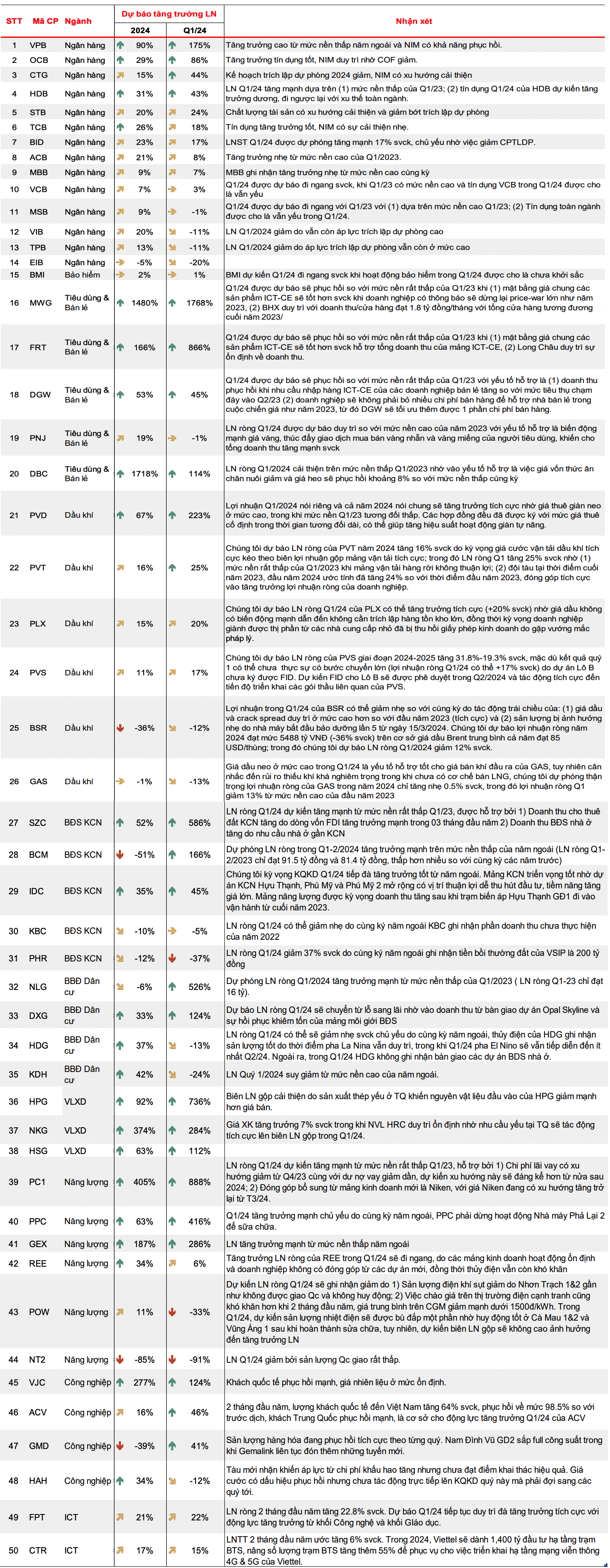

Trong đó, ngành ngân hàng sẽ giữ nhịp tăng trưởng toàn thị trường với ước tính lợi nhuận tăng 20% svck. Các ngành đạt mức tăng trưởng tốt gồm thép (+163%) và bán lẻ (+49%).

Ngược lại, một số ngành ước tính tăng trưởng lợi nhuận giảm như bất động sản (-25% ) do không còn nhiều dự án để ghi nhận hay dầu khí (-5%) do kết quả kém tích cực ở các doanh nghiệp trung và hạ nguồn.

Cụ thể, các công ty có kỳ vọng tăng trưởng lợi nhuận quý 1/2024 dương và “bằng lần” (trên 100% so với cùng kỳ) bao gồm: VPB, MWG, FRT, DBC, PVD, SZC, BCM, NLG, DXG, HPG, NKG, HSG, PC1, PPC, GEX, VJC.

Các công ty có triển vọng tăng trưởng lợi nhuận dương trong quý 1 bao gồm: OCB, CTG, HDB, STB, TCB, BID, ACB, MBB, VCB, BMI, DGW, PVT, PLX, PVS, IDC, REE, ACV, GMD, FPT, CTR.

Ngược chiều, các doanh nghiệp có ước tính lợi nhuận quý 1/2024 giảm so với cùng kỳ năm trước bao gồm: MSB, VIB, TPB, EIB, PNJ, BSR, GAS, KBC, PHR, HDG, KDH, POW, NT2, HAH.

Điểm qua một số cái tên nổi bật, với VPB, MBS Research ước tính ngân hàng này có thể tăng trưởng cao từ mức nền thấp năm ngoái và NIM có khả năng phục hồi. Lợi nhuận quý 1/2024 có thể tăng 175% so với cùng kỳ năm trước và lợi nhuận cả năm 2024 có thể tăng trưởng lên tới 90%.

OCB được MBS Research kỳ vọng LN quý 1 sẽ tăng 86% do tăng trưởng tín dụng tốt, NIM duy trì nhờ COF giảm. CTG và HDB được kỳ vọng lợi nhuận quý 1 tăng trưởng trên 40% so với cùng kỳ,

Tại nhóm bán lẻ, MWG được dự báo lợi nhuận sau thuế quý 1 sẽ tăng xấp xỉ 1.800% svck, nhờ phục hồi so với mức nền rất thấp của quý 1 trong bối cảnh mặt bằng giá chung các sản phẩm ICT-CE tốt hơn khi NWG dừng cuộc chiến giảm giá. Đồng thời, Bách Hoá Xanh sẽ duy trì với doanh thu/cửa hàng đạt 1,8 tỷ đồng/tháng với tổng cửa hàng tương đương cuối năm 2023.

CTCK này cũng dự báo FRT sẽ đạt mức tăng gần 870% về lợi nhuânh trong quý 1 năm nay, tương ứng gấp gần 10 lần năm ngoái khi mặt bằng giá chung các sản phẩm ICT-CE sẽ tốt hơn qua đó hỗ trợ tổng doanh thu của mảng ICT-CE. Chuỗi nhà thuốc Long Châu duy trì sự ổn định về doanh thu.

Trong khi đó, LN ròng quý 1/2024 của PNJ được dự báo duy trì đi ngang, giảm nhẹ khoảng 1% so với mức nền cao của năm 2023 với yếu tố hỗ trợ là biến động mạnh giá vàng, thúc đẩy giao dịch.

Với PVD, MBS đánh giá lợi nhuận quý 1 nói riêng và cả năm 2024 nói chung sẽ tăng trưởng tích cực nhờ giá thuê giàn neo ở mức cao, trong khi mức nền quý 1 năm ngoái tương đối thấp. Các hợp đồng đều đã được ký với mức giá thuê cố định trong thời gian tương đối dài, có thể giúp tăng hiệu suất hoạt động giàn tự nâng.

MBS dự báo dự báo LN ròng của PVT năm 2024 tăng 16% do kỳ vọng giá cước vận tải dầu khí tích cực kéo theo biên lợi nhuận gộp mảng vận tải tích cực; trong đó lãi ròng quý 1 có thể tăng 25% nhờ mức nền rất thấp của cùng kỳ khi mảng vận tải hàng rời không thuận lợi. Bên cạnh đó, đội tàu tại thời điểm cuối năm 2023, đầu năm 2024 ước tính đã tăng 24% so với thời điểm đầu năm 2023, đóng góp tích cực vào tăng trưởng lợi nhuận ròng của doanh nghiệp.

Ngược lại, lợi nhuận trong quý 1 của BSR có thể giảm nhẹ so với cùng kỳ do tác động trái chiều của giá dầu và crack spread duy trì ở mức cao hơn so với đầu năm 2023 nhưng sản lượng bị ảnh hưởng nhẹ do nhà máy bắt đầu bảo dưỡng lần 5. MBS dự báo lợi nhuận ròng năm 2024 của BSR có thể đạt mức 5.488 tỷ đồng (-36%) trên cơ sở giá dầu Brent trung bình cả năm đạt 85 USD/thùng, riêng LN ròng quý 1 giảm 12% so với cùng kỳ.

Tương tự, giá dầu neo ở mức cao trong quý 1 là yếu tố hỗ trợ tốt cho giá bán khí đầu ra của GAS, tuy nhiên cân nhắc đến rủi ro thiếu khí khá nghiêm trọng trong khi chưa có cơ chế bán LNG. MBS dự phóng thận trọng lợi nhuận ròng của GAS trong năm 2024 chỉ tăng nhẹ 0,5%, trong đó lợi nhuận ròng quý 1 giảm 13% từ mức nền cao của đầu năm 2023.

Với nhóm bất động sản, lợi nhuận ròng quý 1 của SZCđược dự báo sẽ tăng mạnh, gấp gần 7 lần cùng kỳ từ mức nền so sánh rất thấp, được hỗ trợ bởi doanh thu cho thuê đất KCN tăng do dòng vốn FDI tăng trưởng mạnh trong 3 tháng đầu năm cộng thêm doanh thu BĐS nhà ở tăng do nhu cầu nhà ở gần KCN.

Một ông lớn BĐS KCN khác là BCM cũng được dự báo lợi nhuận quý 1 sẽ tăng trưởng 166% so với cùng kỳ, chủ yếu do mức nền so sánh thấp của năm trước.

Với KBC, MBS dự phóng LN ròng quý có thể giảm nhẹ 5% do cùng kỳ năm ngoái KBC ghi nhận phần doanh thu chưa thực hiện của năm 2022. PHR cũng được dự báo không quá tích cực khi lơi nhuận quý 1/2024 có thể giảm 37% so với cùng kỳ do cùng kỳ năm ngoái ghi nhận tiền bồi thường đất của VSIP là 200 tỷ đồng.

Nhóm BĐS dân cư, DXG được kỳ vọng sẽ sẽ chuyển từ lỗ sang lãi trong quý 1 năm nay nhờ vào doanh thu từ bàn giao dự án Opal Skyline và sự hồi phục khiêm tốn của mảng môi giới BĐS.

NLG cũng được kỳ vọng mức tăng trưởng lên tới 526% từ mức nền thấp của quý 1 năm n ngoái (16 tỷ).

LN của HPG trong quý 1 kỳ vọng sẽ đạt mức tăng trưởng 736% so với cùng kỳ nhờ biên LN gộp cải thiện trong bối cảnh sản xuất thép yếu ở Trung Quốc khiến nguyên vật liệu đầu vào của HPG giảm mạnh hơn giá bán.

Tương tự, giá xuất khẩu tăng trưởng 7% trong khi NVL HRC duy trì ổn định cũng sẽ tác động tích cực lên biên LN gộp trong quý 1 của NKG, dự phóng LN quý 1 có thể tăng trưởng 285% so với cùng kỳ năm 2023.

Đại diện ngành điện là PC1 có thể chứng kiến mức tăng trưởng LN ròng mạnh trong quý 1 từ mức nền rất thấp cùng kỳ, khoảng 888%, hỗ trợ bởicchi phí lãi vay có xu hướng giảm từ quý 4 năm ngoái cùng với dư nợ vay giảm dần. Đóng góp bổ sung từ mảng kinh doanh mới là Niken, với giá Niken đang có xu hướng tăng trở lại từ tháng 3 củng cố thêm lợi nhuận cho doanh nghiệp.

Trong khi đó, tăng trưởng LN ròng của REE trong quý 1 sẽ đi ngang, chỉ khoảng 6% so với cùng kỳ do các mảng kinh doanh hoạt động ổn định và doanh nghiệp không có đóng góp từ các dự án mới, đồng thời thủy điện vẫn còn khó khăn.

Ngược chiều, MBS dự kiến LN ròng quý 1 của POW sẽ ghi nhận giảm khoảng 33% so với cùng kỳ do sản lượng điện khí sụt giảm khi Nhơn Trạch 1&2 gần như không được giao Qc và không huy động. Việc chào giá trên thị trường điện cạnh tranh cũng khó khăn hơn khi 2 tháng đầu năm, giá trung bình trên CGM giảm mạnh dưới 1500đ/kWh. Sản lượng nhiệt điện sẽ được bù đắp một phần nhờ huy động tốt ở Cà Mau 1&2 và Vũng Áng 1 sau khi hoàn thành sửa chữa, tuy nhiên, dự kiến biên LN gộp sẽ không cao ảnh hưởng đến tăng trưởng lợi nhuận.

Trong khi GMD được dự phóng lợi nhuận quý 1 tăng trưởng 41% nhờ sản lượng hàng hóa đang phục hồi tích cực theo từng quý cộng thêm việc Nam Đình Vũ GD2 sắp đầy công suất trong khi Gemalink liên tục đón thêm những tuyến mới; thì lợi nhuận HAH được cho có thể sụt giảm khoảng 12% do lượng tàu mới nhận khiến áp lực từ chi phí khấu hao tăng nhưng chưa đạt điểm khai thác hiệu quả. Giá cước có dấu hiệu phục hồi nhưng chưa tác động trực tiếp lên KQKD quý này mà phải đợi sang các quý tới.

Nhóm công nghệ, FPT được kỳ vọng tiếp tục duy trì mức tăng trưởng đều đặn khoảng 22% trong quý 1 với động lực tăng trưởng từ khối Công nghệ và khối Giáo dục.

Tại CTR, LNTT 2 tháng đầu năm ước tăng 6% so với cùng kỳ. Trong 2024, Viettel sẽ dành 1,400 tỷ đầu tư hạ tầng trạm BTS, nâng số lượng trạm BTS tăng thêm 55% để phục vụ cho việc triển khai hạ tầng mạng viễn thông 4G & 5G của Viettel. MBS dự phóng lợi nhuận quý 1 của CTR có thể tăng khoảng 15% so với quý 1/2023.

An ninh Tiền tệ

Trả lời