Nhà đầu tư nên gửi tiết kiệm khi lãi suất đang tăng cao hay lựa chọn mua cổ phiếu, trái phiếu doanh nghiệp? Trong bối cảnh nền kinh tế dự báo còn nhiều thách thức, các kênh đầu tư dù hấp dẫn nhưng vẫn tồn tại nhiều rủi ro. Việc…

Trong bối cảnh nền kinh tế dự báo còn nhiều thách thức, các kênh đầu tư dù hấp dẫn nhưng vẫn tồn tại nhiều rủi ro. Việc lựa chọn kênh đầu tư sinh lời trở thành bài toán khó cho nhiều người, đặc biệt là lớp trẻ khi số vốn ở mức vừa phải. Vậy nhà đầu tư nên gửi tiết kiệm khi lãi suất đang tăng cao hay lựa chọn mua cổ phiếu, trái phiếu doanh nghiệp?

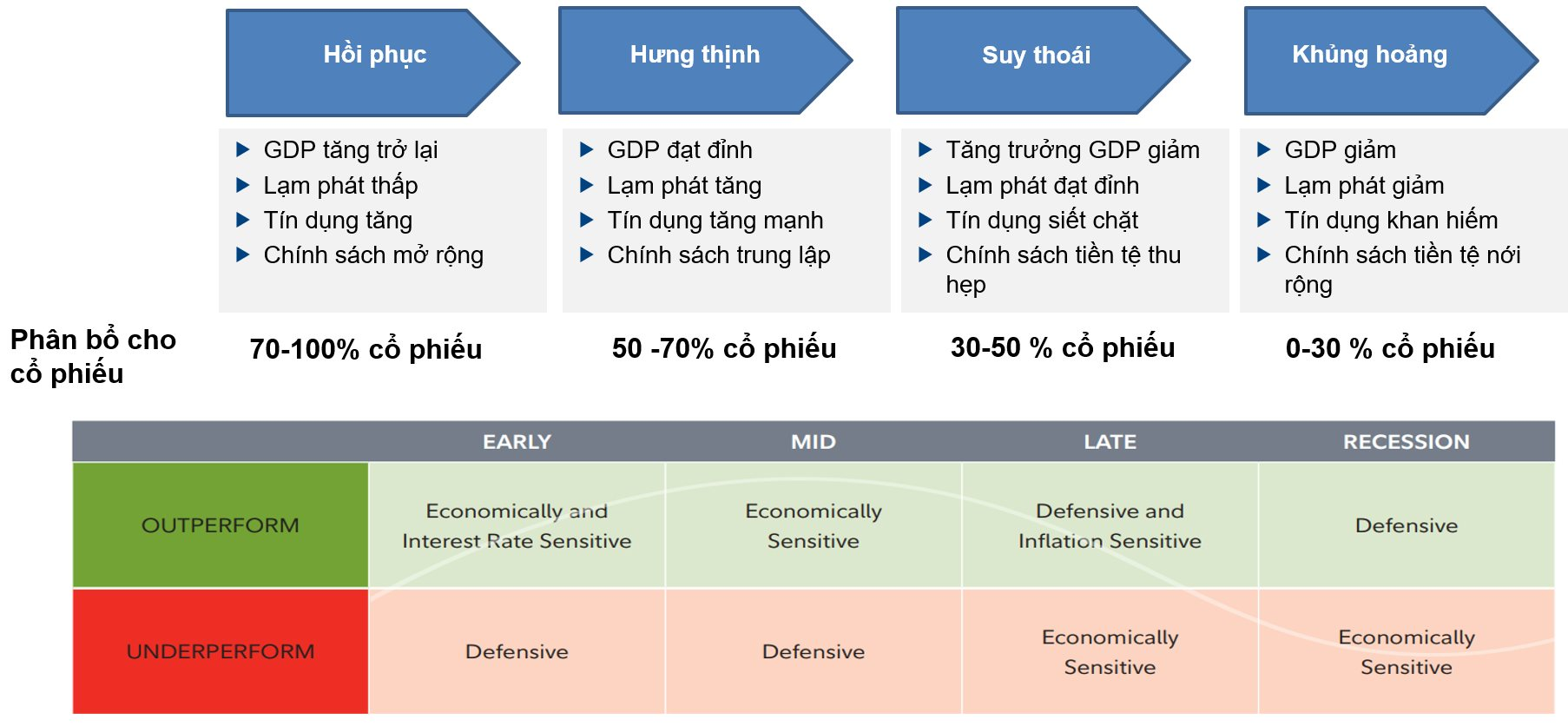

Về vấn đề phân bổ tài sản, ông Bùi Văn Huy – Giám đốc Chi nhánh TP.HCM Chứng khoán DSC cho rằng nhà đầu tư cần giữ tỷ trọng cân bằng cho các kênh đầu tư khi bối cảnh vĩ mô còn nhiều yếu tố khó lường. Đặc biệt, nhà đầu tư hạn chế sử dụng đòn bẩy tài chính khi đầu tư ở giai đoạn hiện tại.

Theo chuyên gia, nhà đầu tư nên phân bổ 30-50% tài sản trong chứng khoán giai đoạn này là hợp lý. Dù sẽ nhiều có những “con sóng” để kiếm tiền trên thị trường như những nhịp tăng vừa qua, song đây chưa phải “trận đánh lớn” để phân bổ tỷ trọng quá cao vào chứng khoán.

Với mặt bằng lãi suất đang lên, gửi tiết kiệm cũng là một kênh đầu tư tốt nên nhà đầu tư có thể phân bổ 30-50% gửi tiết kiệm. Ngoài ra, trái phiếu và các BĐS an toàn có thể phân bổ 20-30% là hợp lý.

Trái phiếu cũng có nhiều lựa chọn trái phiếu doanh nghiệp có lợi suất (yield) cực kỳ hấp dẫn, đặc biệt là trong những đoạn nhà đầu tư bán tháo các trái phiếu.

Chuyên gia cho rằng trái phiếu hoàn toàn không phải “tội đồ” như nhiều người nghĩ, song điều quan trọng là cần phân tích kỹ về sức khỏe, dòng tiền của tổ chức phát hành để lường trước những rủi ro.

“Một câu hỏi mà tôi hay nhận được trong thời gian qua là việc lãi suất tiết kiệm liên tục tăng có làm chứng khoán rớt tiếp hay không? Tôi cho rằng lãi suất tiết kiệm tăng đương nhiên khiến tỷ suất lợi nhuận kỳ vọng của chứng khoán tăng lên để hấp dẫn dòng tiền. Điều này khiến điểm cân bằng giá của thị trường sẽ thấp xuống thấp hơn.

Tuy nhiên để nói chứng khoán sẽ giảm hay tăng khi lãi suất tiết kiệm tăng, cần lưu ý vùng giá hiện tại ở đâu so với mức cân bằng, đồng thời bối cảnh trong ngắn hạn cụ thể thế nào”, ông Bùi Văn Huy đánh giá.

Đưa ra dẫn chứng cụ thể, định giá của cổ phiếu là 25, mức giá thị trường ở 20 bạn thấy chưa hấp dẫn, nhưng khi bối cảnh xấu đi, định giá cổ phiếu chỉ ở 20, nhưng giá đã rớt về 10 thì tỷ suất lợi nhuận kỳ vọng sẽ trở nên hấp dẫn hơn, cạnh tranh với kênh lãi suất tiết kiệm.

Do đó việc lãi suất tiết kiệm tăng là điều không mấy tích cực cho chứng khoán, nhưng để luận tăng/giảm ngắn hạn thì cần cụ thể bối cảnh. Một mô hình lý thuyết mô tả cho quá trình phân bổ trên là Đường thị trường vốn (CML) trong lý thuyết danh mục Markowitz.

Đưa ra nhận định về các kênh đầu tư trong thời điểm này, ông Nguyễn Anh Khoa – Trưởng phòng Phân tích Chứng khoán Agriseco cho rằng riêng về kênh chứng khoán trong ngắn hạn vẫn sẽ còn nhiều yếu tố cần được lưu ý và theo dõi như diễn biến lãi suất, tỷ giá trong nước, nút thắt thanh khoản, tốc độ giải ngân vốn đầu tư công,…

Vì vậy, nhà đầu tư vẫn nên duy trì trạng thái thận trọng, giữ danh mục đầu tư ở mức tối đa 50% cổ phiếu và chưa nên sử dụng đòn bẩy tài chính để giảm thiểu rủi ro điều chỉnh bất thường có thể xuất hiện.

Với việc mặt bằng lãi suất tiết kiệm đang có xu hướng neo cao như hiện nay, việc gửi tiết kiệm kỳ hạn ngắn theo chuyên gia sẽ là một lựa chọn không tồi trong bối cảnh thị trường chứng khoán đang chịu nhiều biến động.

“Cá nhân tôi sẽ phân bổ từ 35%-45% đối với tiền gửi tiết kiệm kỳ hạn ngắn (khoảng 6 tháng), khoảng 15%-25% đối với sản phẩm trái phiếu doanh nghiệp, tuy nhiên tôi chỉ lựa chọn các doanh nghiệp có tài sản đảm bảo rõ ràng và có dòng tiền kinh doanh ổn định.

Ngoài ra, tôi phân bổ 30%-50% đối với sản phẩm cổ phiếu, ưu tiên các doanh nghiệp có tiềm năng tăng trưởng và/hoặc có tình hình tài chính lành mạnh”, chuyên gia Agriseco gợi ý cách phân bổ tài sản trong bối cảnh hiện tại.

Nhịp sống thị trường