Cổ phiếu Eximbank giảm từ đầu năm 2024 chủ yếu do áp lực từ dòng tiền nội trong khi khối ngoại vẫn mua ròng hơn 500 tỷ đồng, thuộc top sàn chứng khoán. EIB: Thị trường chứng khoán khởi sắc, VN-Index tăng gần 12% từ đầu năm 2024 có đóng…

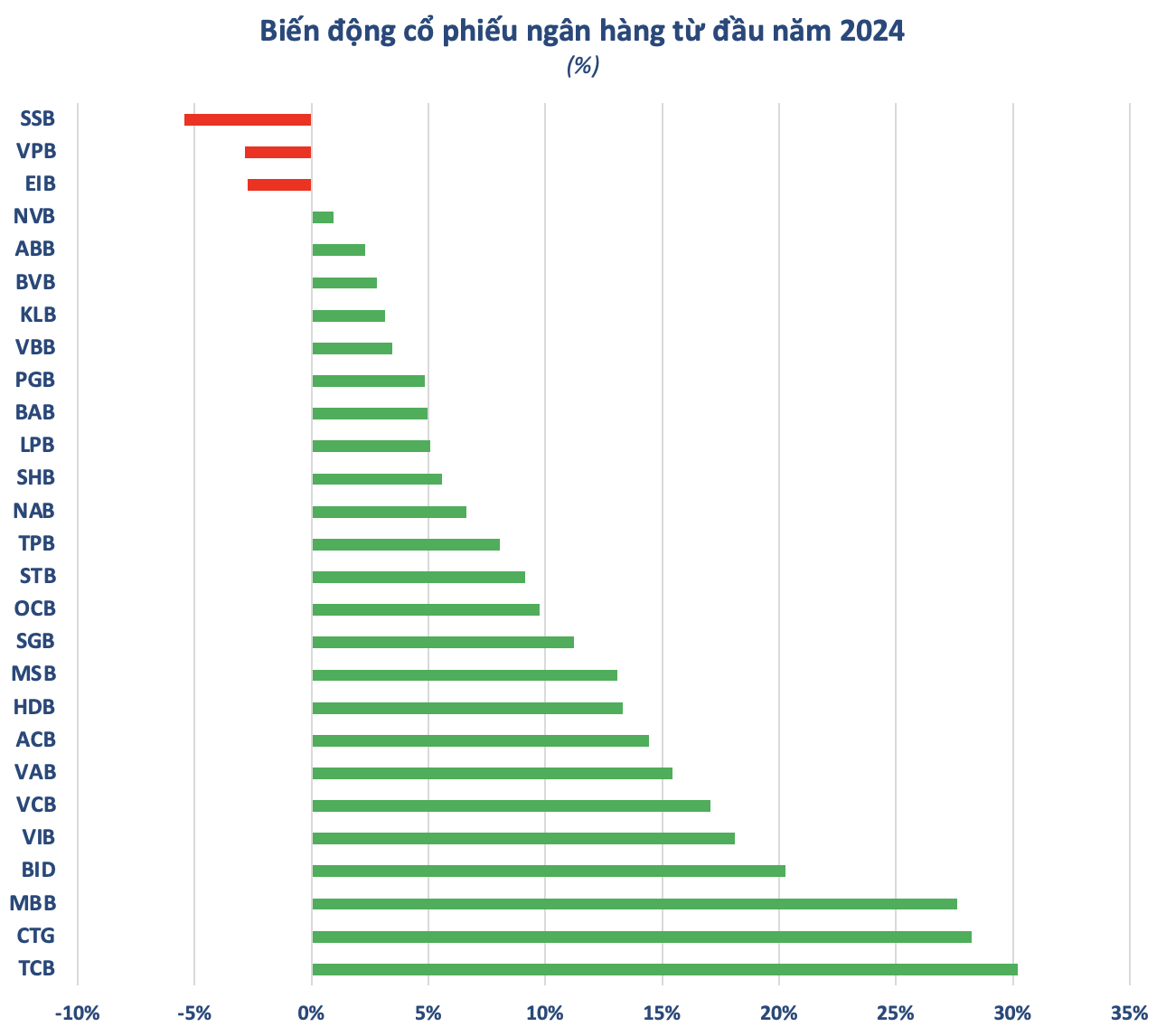

Thị trường chứng khoán khởi sắc, VN-Index tăng gần 12% từ đầu năm 2024 có đóng góp lớn của nhóm cổ phiếu ngân hàng (chiếm đến 40% vốn hóa toàn sàn). Trong con sóng vừa qua, nhiều cổ phiếu ngân hàng đã tăng mạnh ở mức 2 chữ số, thậm chí TCB, CTG, MBB, BID còn tăng trên 20% từ đầu năm.

Dù vậy, vẫn có những cái tên trong nhóm ngân hàng chưa bắt nhịp với cuộc chơi dẫn đến hiệu suất thua mức tăng của VN-Index từ đầu năm. Một số cổ phiếu thậm chí còn giảm so với đầu năm dù số lượng rất ít, chỉ có 3 cái tên, trong đó bất ngờ có EIB của Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank).

Sự xuất hiện của EIB trong nhóm không tăng gây bất ngờ bởi cổ phiếu này là một trong những cái tên được khối ngoại mua ròng nhiều nhất sàn chứng khoán từ đầu năm 2024 với giá trị hơn 500 tỷ đồng. Áp lực từ dòng tiền nội là nguyên nhân chính đẩy lùi cổ phiếu của Eximbank trong bối cảnh tình hình kinh doanh của nhà băng này cũng không mấy khả quan.

Năm 2023, Eximbank ghi nhận thu nhập lãi thuần đạt 4.597 tỷ đồng, giảm 17,79% so với năm 2022. Ngân hàng trích lập dự phòng rủi ro tín dụng hơn 694 tỷ đồng, tăng gấp 6,7 lần so với năm trước (103 tỷ đồng). Kết quả, lợi nhuận sau thuế năm 2023 của nhà băng này giảm 26,5% so với năm 2022, xuống mức 2.165 tỷ đồng.

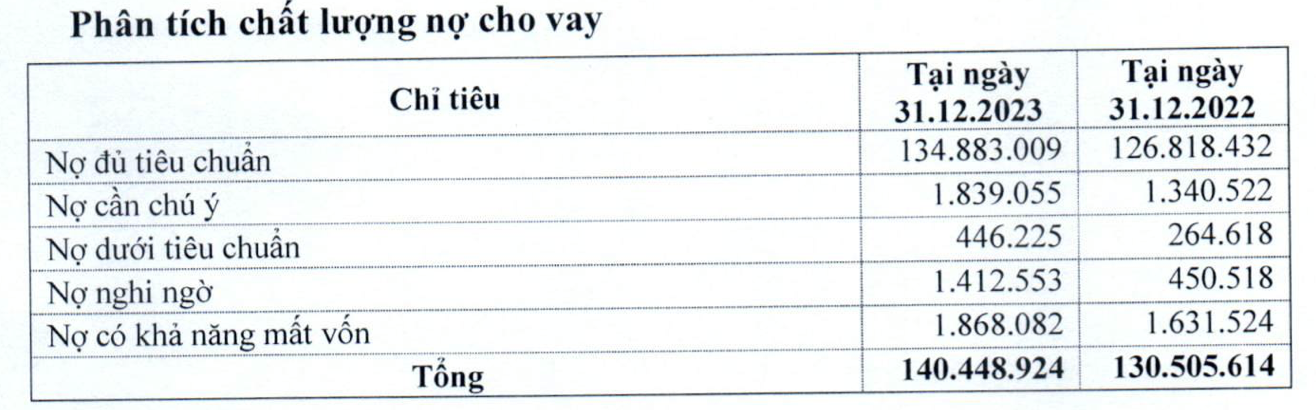

Thời điểm 31/12/2023, tổng tài sản của Eximbank đạt 201.416 tỷ đồng, tăng 8,84% so với đầu năm. Trong đó, tiền gửi của khách hàng là 156.329 tỷ đồng, tăng 5,19%; Cho vay khách hàng là 140.448 tỷ đồng, tăng 7,62%. Vốn chủ sở hữu của nhà băng này là 22.444 tỷ đồng, tăng 9,6% so với đầu năm.

Tuy nhiên, chất lượng tín dụng của ngân hàng đã đi xuống rõ rệt. Tổng nợ xấu của Eximbank tính đến cuối năm 2023 lên đến 3.726 tỷ đồng, tăng 58% so với đầu năm. Trong đó, nợ dưới tiêu chuẩn (Nhóm 3) tăng 68% lên 446 tỷ đồng; nợ nghi ngờ (Nhóm 4) tăng đột biến 213% lên 1.412 tỷ đồng; nợ có khả năng mất vốn (Nhóm 5) cũng tăng 14% so với đầu năm, lên mức 1.868 tỷ đồng.

Nguồn: BCTC hợp nhất quý 4/2023 của Eximbank

Đánh giá về triển vọng chung của ngành ngân hàng 2024, báo cáo mới đây của SSI Research cho rằng tăng trưởng lợi nhuận của các nhà băng sẽ khả quan trong năm nay nhưng chất lượng tài sản vẫn là vấn đề cần lưu ý. Tuy nhiên, bộ phận phân tích này cũng đánh giá mức định giá hiện tại phần lớn đã phản ánh rủi ro tín dụng đến từ nợ quá hạn và khoản vay tái cơ cấu theo Thông tư 02.

Theo SSI Research, định giá hầu như không thay đổi trong quá trình xử lý nợ xấu nhưng sẽ được định giá lại trong vòng 6-12 tháng trước khi hoàn tất xử lý nợ xấu. Trong quá trình này, những ngân hàng có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh quá trình xử lý nợ xấu, giành thêm thị phần và đạt kết quả khả quan hơn so với các ngân hàng khác.

Thận trọng hơn, VCBS nhận định lợi nhuận ngành ngân hàng 2024 tiếp tục có sự phân hóa mạnh trong 2024 với mức tăng trưởng khoảng 10%. VCBS cũng lưu ý trong trường hợp Thông tư 02 về cơ cấu nợ không được gia hạn, nhóm ngân hàng có tỷ trọng tín dụng doanh nghiệp cao và tỷ lệ bao phủ nợ xấu thấp có thể phải đối mặt rủi ro và áp lực trích lập tăng cao trong năm 2024-25. Nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải.

An ninh Tiền tệ

Trả lời