Nếu tính từ vùng đỉnh của năm thiết lập đợt tháng 3/2024, thị giá KBC đã “bay hơi” gần 23%. Thị trường chứng khoán phiên giao dịch đầu tuần chứng kiến diễn biến ảm đạm. Trong số đó, cổ phiếu KBC của Tổng Công ty Phát triển Đô thị Kinh…

Thị trường chứng khoán phiên giao dịch đầu tuần chứng kiến diễn biến ảm đạm. Trong số đó, cổ phiếu KBC của Tổng Công ty Phát triển Đô thị Kinh Bắc-CTCP. Áp lực bán đè nặng lên thị giá KBC, có thời điểm cổ phiếu này đã chạm mức giá sàn trước khi hồi phục đôi chút.

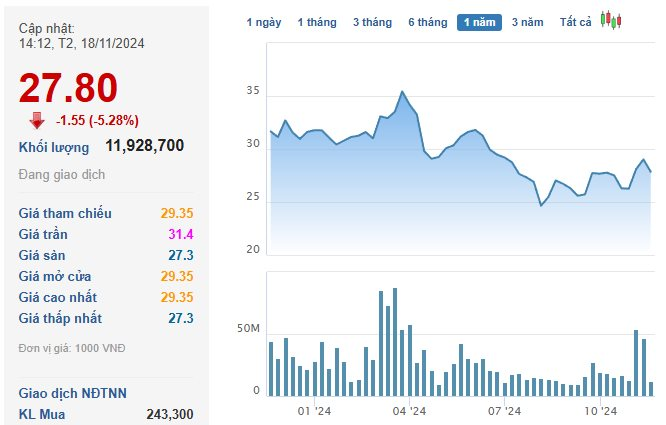

Tại thời điểm 14h12, cổ phiếu KBC giao dịch ở mức 27.800 đồng/cp, giảm gần 5,3% so với phiên trước. Nếu tính từ đỉnh giá năm thiết lập đợt tháng 3/2024 (36.100 đồng/cp), KBC đã “bay hơi” gần 23% sau 8 tháng. Vốn hóa thị trường theo đó sụt giảm còn hơn 21.600 tỷ đồng.

Diễn biến kém sắc của KBC ghi nhận sau khi doanh nghiệp này hé lộ những thông tin mới liên quan tới triển khai phương án chào bán cổ phiếu riêng lẻ để tăng vốn điều lệ và phê duyệt kế hoạch sử dụng vốn phát hành.

Cụ thể, KBC dự kiến chào bán 250 triệu cổ phiếu, tương đương 32,57% số cổ phiếu đang lưu hành, cho 11 nhà đầu tư chứng khoán chuyên nghiệp cả trong và ngoài nước. Số cổ phiếu chào bán này sẽ bị hạn chế chuyển nhượng 1 năm. Thời gian dự kiến chào bán từ quý 1-3/2025. Danh sách nhà đầu tư dự kiến tham gia có sự xuất hiện của các cá mập tỷ USD như nhóm Dragon Capial, Prudential Việt Nam cùng một vài tổ chức đáng chú ý như Quản lý quỹ SGI, Chứng khoán VPBankS. Ngoài ra, còn có 4 cá nhân, mỗi người dự kiến sẽ mua 35-39 triệu cổ phiếu KBC trong đợt chào bán riêng lẻ này.

Giá chào bán dự kiến sẽ bằng 80% giá đóng cửa bình quân của 30 phiên giao dịch liền trước ngày Ủy ban Chứng khoán Nhà nước (UBCKNN) có công văn chấp thuận việc nhận đầy đủ hồ sơ đăng ký chào bán cổ phiếu riêng lẻ, nhưng không thấp hơn 16.200 đồng/cp (tương đương giá trị số sách trên BCTC quý 3/2024). Tuy nhiên, KBC cho biết để tái cơ cấu các khoản nợ, nâng cao năng lực tài chính công ty và bổ sung vốn cho hoạt động sản xuất kinh doanh, đồng thời tính toán đến yếu tố biến động giá cổ phiếu giao dịch trên thị trường, tổng số tiền KBC ưu tiên sử dụng khoảng 6.250 tỷ đồng, tương ứng giá chào bán 25.000 đồng/cp.

Với số tiền dự kiến thu được từ đợt chào bán này này, KBC sẽ dùng 6.090 tỷ đồng để tái cơ cấu các khoản nợ; trong đó, phần lớn là trả nợ gốc và lãi vay cho 2 công ty con là CTCP Khu công nghiệp Sài Gòn Bắc Giang hơn 4.428 tỷ đồng và CTCP Khu công nghiệp Sài gòn Hải Phòng hơn 1.462 tỷ đồng.

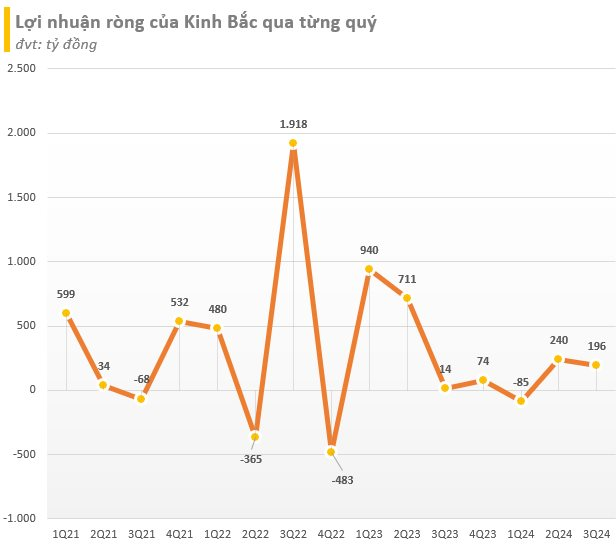

Về tình hình kinh doanh, lũy kế 9 tháng, Đô thị Kinh Bắc mang về doanh thu 1.994 tỷ đồng, lợi nhuận ròng 351 tỷ đồng, lần lượt giảm 58% và 82% so với cùng kỳ năm trước.

Hồi cuối tháng 9, KBC thu hút sự chú ý với thông tin công ty con là CTCP Dịch vụ Khách sạn Hưng Yên sẽ hợp tác cùng The Trump Organization – tập đoàn “nhà” Donald Trump nhằm triển khai dự án phát triển sân golf và khách sạn tại tỉnh Hưng Yên. Dự án này có tổng vốn đầu tư lên đến 1,5 tỷ USD, bao gồm hai hệ thống sân golf 54 lỗ cùng với các khu nghỉ dưỡng và khách sạn cao cấp. Ngoài ra, dự án còn phát triển một khu dân cư hiện đại, nhằm mang lại những dịch vụ nghỉ dưỡng và giải trí đẳng cấp quốc tế cho thị trường Việt Nam.

Nhịp Sống Thị Trường

Trả lời