(KTSG Online) – Tình trạng chậm trả nợ vay trái phiếu bắt đầu tăng cao đột biến từ tháng 3-2023 đến nay và vẫn chưa có xu hướng chậm lại. Trong đó, trái phiếu thuộc lĩnh vực bất động sản chiếm tỷ trọng lớn nhất trong tổng giá trị trái…

(KTSG Online) – Tình trạng chậm trả nợ vay trái phiếu bắt đầu tăng cao đột biến từ tháng 3-2023 đến nay và vẫn chưa có xu hướng chậm lại. Trong đó, trái phiếu thuộc lĩnh vực bất động sản chiếm tỷ trọng lớn nhất trong tổng giá trị trái phiếu chậm trả nợ.

Khách hàng – đơn vị phát hành đều loay hoay

Số liệu thống kê của Công ty chứng khoán KB Việt Nam (KBSV) cho biết tổng giá trị trái phiếu bị chậm trả gốc, lãi là khoảng 61.000 tỉ đồng giai đoạn từ đầu năm đến ngày 14-6, chiếm 5,7% giá trị trái phiếu đang lưu hành. Trong đó, có 9.300 tỉ đồng trái phiếu đã đáo hạn không trả được gốc, còn lại là 51.800 tỉ đồng trái phiếu chưa đến hạn nhưng chậm thanh toán tiền lãi.

Cũng theo đơn vị này, tình trạng chậm thanh toán nợ trái phiếu bắt đầu tăng cao đột biến từ tháng 3 tới nay và vẫn chưa có xu hướng chậm lại. Xét về cơ cấu các ngành, bất động sản chiếm tỷ trọng lớn nhất với 71% tổng giá trị trái phiếu chậm trả nợ, tương ứng 42.400 tỉ đồng.

Thông tin từ Sở Giao dịch chứng khoán Hà Nội (HNX) cho biết giá trị chậm thanh toán gốc, lãi trái phiếu doanh nghiệp khoảng 44.000 tỉ đồng tính tới 13-7-2023. Trong đó, chỉ khoảng 18.000 tỉ đồng đã được bên phát hành đàm phán với trái chủ bao gồm hoán đổi bằng tài sản khác, gia hạn, thay đổi điều kiện, điều khoản…

Trên thị trường vốn, số doanh nghiệp chậm thanh toán nghĩa vụ nợ trái phiếu có xu hướng gia tăng trong bối cảnh trị trường bất động sản vẫn khó khăn. Cụ thể, Công ty cổ phần Signo Land đã “khất” thanh toán lô trái phiếu trị giá hơn 1.000 tỉ đồng với lý do “đang trong quá trình đàm phán cùng người sở hữu trái phiếu”.

Công ty TNHH Saigon Glory – công ty con của Tập đoàn Bitexco – cũng mới chỉ trả được số tiền lãi gần 29 tỉ đồng, 1.000 tỉ đồng nợ gốc phải “khất” thanh toán với lý do “thị trường không thuận lợi”. Còn Novaland đã phải gia hạn thanh toán nhiều lô trái phiếu giá trị lớn vì “chưa thu xếp được nguồn thanh toán”.

Để giải quyết khó khăn, một số doanh nghiệp phát hành đã tiến hành đàm phán với trái chủ để hoán đổi trái phiếu bằng tài sản khác, hoặc gia hạn trả nợ gốc và lãi. Tuy nhiên, không phải cuộc đàm phán nào cũng thành công.

Chia sẻ với KTSG Online, bà L.H.Q (Ba Đình, Hà Nội) cho biết mới nhận được một phần nợ gốc và lãi của trái phiếu có mã HTL-H2023-005 do Công ty cổ phần Hưng Thịnh Land phát hành thông qua Công ty chứng khoán Tân Việt (TVSI), theo hợp đồng mua bán trái phiếu số 803-18619 ngày 10-10-2021 với thời hạn 1 năm tính từ ngày ký kết. Phần nợ gốc và lãi còn lại dự kiến sẽ hoàn trả trong tháng 8-2023, theo lời hẹn của một đại diện Hưng Thịnh Land với bà.

Cũng theo bà Q, bản thân bà và các nhà đầu tư từng có cơ hội nhận thêm một phần tiền nợ và lãi khi TVSI dự tính bán tài sản đảm bảo của Hưng Thịnh Land để trả nợ, nhưng việc này đã không diễn ra.

Phương án hoán đổi nợ gốc và lãi trái phiếu bằng bất động sản cũng được Hưng Thịnh Land đưa ra, nhưng bà Q từ chối vì giá trị nợ không lớn (dưới 500 triệu đồng – PV), thậm chí thấp hơn nhiều so với giá trị bất động sản.

Khó khăn hơn bà Q, bà N.T.T (Cầu Giấy, Hà Nội), khách hàng mua trái phiếu của Tập đoàn đầu tư An Đông qua Ngân hàng thương mại cổ phần Sài Gòn (SCB), vẫn chưa thể nhận lại số tiền đã đầu tư dưới hình thức gửi tiết kiệm dạng trái phiếu, dù nhân viên ngân hàng từng hứa hẹn về tính chất gửi – rút tiền linh hoạt khi mời chào đầu tư và bản thân bà đã huỷ hợp đồng ngay sau khi ký kết. Thực tế, sản phẩm trái phiếu được bà T mua từ Tập đoàn An Đông được KBSV đáhh giá có rủi ro rất cao do thuộc những lô trái phiếu liên quan đến vi phạm đã bị phát hiện vào năm 2022 của ban lãnh đạo doanh nghiệp.

Với nửa cuối năm 2023, KBSV ước tính khoảng 150.600 tỉ đồng trái phiếu đáo hạn, tập trung vào quí 3 với 91.800 tỉ đồng – tăng 26% so với quí liền trước. Áp lực đáo hạn sau đó hạ nhiệt trong vòng 2 tháng trước khi tăng mạnh trở lại lên mức 30.600 tỉ đồng vào tháng cuối năm 2023. Trong đó, nhóm bất động sản tiếp tục chiếm tỷ trọng lớn nhất, đạt 63.300 tỉ đồng và chiếm 42% tổng giá trị đáo hạn trong 6 tháng cuối năm.

Đơn vị này cho rằng rủi ro vỡ nợ do TPDN là căng thẳng trong giai đoạn này. Trong đó, Tập đoàn An Đông thuộc Vạn Thịnh Phát dẫn đầu giá trị trái phiếu đáo hạn với gần 15.000 tỉ đồng. Các tổ chức phát hành khác cũng nằm trong danh sách gồm Tập đoàn Novaland với 9.200 tỉ đồng, Công ty cổ phần dịch vụ – thương mại TPHCM với 3.700 tỉ đồng, Công ty cổ phần Hưng Thịnh Land với 3.600 tỉ đồng khi liên tục thông báo về tình trạng chậm thanh toán cả gốc lẫn lãi trái phiếu thời gian qua.

“Với triển vọng kinh doanh không mấy khả quan của ngành bất động sản nói chung, các doanh nghiệp này sẽ khó có thể hoàn thành nghĩa vụ đáo hạn trong thời gian tới”, KBSV đánh giá.

Cũng theo đơn vị này, tình trạng chậm trả nợ trái phiếu của số lượng lớn các doanh nghiệp khiến rủi ro nợ xấu gia tăng, gây áp lực lên chi phí trích lập của hệ thống ngân hàng. Cụ thể, lãi suất cho vay của các ngân hàng duy trì ở mức cao bất chấp nỗ lực hạ lãi suất điều hành của NHNN.

Bên cạnh đó, những khó khăn trên thị trường trái phiếu doanh nghiệp cũng khiến thanh khoản tắc nghẽn, đặc biệt ở nhóm doanh nghiệp bất động sản. Tất cả các yếu tố trên đã phản ánh vào chi phí lãi vay quí 1-2023 của các doanh nghiệp niêm yết với mức tăng tới 37% so với cùng kỳ năm 2022, từ đó kéo theo kết quả kinh doanh kém khả quan, đặc biệt ở các doanh nghiệp bất động sản khi lợi nhuận quí 1-2023 giảm 24%.

Mở lối cho các định chế tài chính gia nhập thị trường trái phiếu

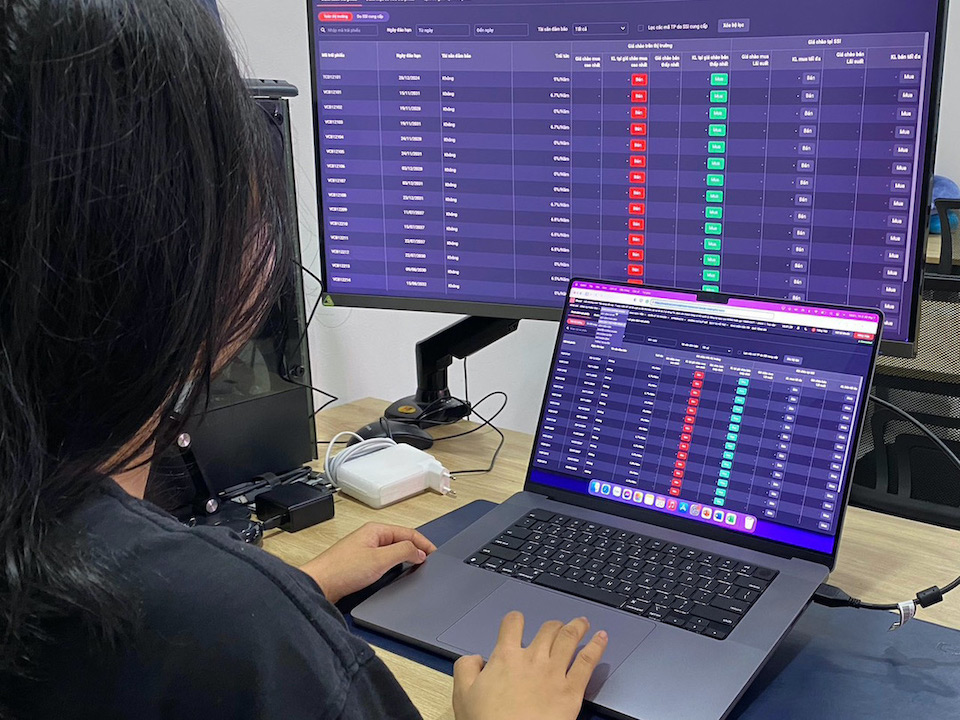

Để giải quyết khó khăn cho thị trường trái phiếu, các cơ quan quản lý đã đưa hệ thống giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ đi vào hoạt động từ 19-7-2023. Nhưng sau phiên giao dịch bùng nổ đầu tiên, khối lượng và giá trị giao dịch các phiên sau khá thấp với giá trị giao dịch trong tuần đầu chỉ đạt hơn 2.000 tỉ đồng, riêng phiên giao dịch khai trương đã chiếm khoảng 1.780 tỉ đồng.

Ông Nguyễn Duy Thịnh, Chủ tịch Sở giao dịch chứng khoán Hà Nội (HNX), cho rằng có 19 trái phiếu đăng ký giao dịch trên hệ thống và 8 công ty chứng khoán được chấp thuận tư cách thành viên giao dịch sau một tuần nên giao dịch ở mức khiêm tốn. Tuy nhiên, khi hàng hoá đã được đưa lên giao dịch tập trung và đầy đủ theo quy định tại khoản 3 Điều 3 Nghị định số 65/2022 thì thanh khoản sẽ tăng trưởng dần.

Theo thống kê của HNX, khoảng 1.000 mã trái phiếu phát hành sau khi Nghị định 153/2020 có hiệu lực dự kiến sẽ được đăng ký giao dịch tập trung.

“Quan trọng là về dài hạn, tính minh bạch sẽ được cải thiện. Nhà đầu tư sẽ có thông tin rõ hơn về giá, giá trị và khối lượng giao dịch để đưa ra quyết định đầu tư chính xác”, ông Thịnh nhấn mạnh.

Với các đơn vị phát hành chậm thanh toán nợ gốc và lãi trái phiếu, trả lời KTSG Online, ông Phạm Hồng Sơn, Phó chủ tịch Ủy ban Chứng khoán nhà nước (UBCKNN), nhấn mạnh doanh nghiệp phát hành phải chịu trách nhiệm đến cùng với việc hoàn trả nợ của trái phiếu phát hành cho nhà đầu tư.

Bổ sung, ông Hồ Đức Phớc, Bộ trưởng Bộ Tài chính, cho biết trong trường hợp xảy ra các vấn đề tranh chấp dân sự với trái phiếu doanh nghiệp riêng lẻ thì trách nhiệm, quyền lợi và nghĩa vụ – nhất là nghĩa vụ trả gốc, lãi – vẫn thuộc về doanh nghiệp phát hành và nhà đầu tư theo pháp luật dân sự.

Về phía cơ quan quản lý, trách nhiệm giám sát của các cơ quan, tổ chức liên quan vẫn được đề cao và tiến hành thường xuyên.

“Cần tiếp tục nghiên cứu các giải pháp để tháo gỡ khó khăn, gỡ vướng và giám sát doanh nghiệp phát hành trái phiếu trong việc thanh toán nợ, gốc cho nhà đầu tư trên thị trường sơ cấp”, ông Phớc nói và coi đây là giải pháp quan trọng nhất trong bối cảnh hiện nay.

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup – Tổng giám đốc FiinRatings, cho rằng có thể sửa đổi các quy định hiện hành để các ngân hàng, công ty bảo hiểm, quỹ đầu tư, quỹ hưu trí… tham gia vào thị trường trái phiếu doanh nghiệp riêng lẻ, qua đó khai thông cầu cho thị trường này.

Theo ông Thuân, các công ty bảo hiểm hiện không được tham gia đầu tư vào các trái phiếu được phát hành với mục đích tái cơ cấu nợ. Nhưng thực tế quá trình xếp hạng tín nhiệm cho thấy một số doanh nghiệp chủ động phát hành trái phiếu mới với mục đích tái cơ cấu nợ nhằm tối ưu về lãi suất.

“Môi trường lãi suất đã thay đổi và tình hình kinh doanh của doanh nghiệp đã cải thiện, họ phát hành để có lãi suất thấp hơn những lô trái phiếu trước kia chứ không phải do họ gặp khó khăn về tài chính nên phải tái cơ cấu nợ. Điều này cũng tương tự như việc các ngân hàng thương mại gần đây phát hành trái phiếu mới nhưng cũng mua lại trái phiếu cũ. Hay như việc Chính phủ vẫn huy động trái phiếu để trả nợ cũ”, ông Thuân nói và cho rằng đó là thông lệ phổ biến trên thị trường vốn.

Cũng theo chuyên gia này, những quy định hạn chế đầu tư nên dựa trên chất lượng tín dụng của doanh nghiệp hay của công cụ nợ, thay vì áp dụng các tiêu chí mang tính chung chung.

Về dài hạn, ông Thuân cho rằng để tạo cầu cho trái phiếu doanh nghiệp và thu hút các định chế đầu tư nước ngoài tham gia thì các hạ tầng liên quan cần được phát triển. Cụ thể, cần có thêm đơn vị xếp hạng tín nhiệm độc lập và đơn vị cung cấp dịch vụ định giá trái phiếu.

Theo ông Thuân, thông thường trái phiếu sẽ không có thanh khoản cao, nên những trái phiếu không có giao dịch thường xuyên khó có thể có đường cong lợi tức để xác định giá của trái phiếu. Do đó, việc hình thành các đơn vị có chức năng và chuyên môn cung cấp dịch vụ định giá trái phiếu sẽ góp phần thu hút các nhà đầu tư nước ngoài tham gia vào thị trường này.

“Nghiên cứu của chúng tôi tại các thị trường trong khu vực cho thấy, sự tham gia của nhà đầu tư nước ngoài vào trái phiếu doanh nghiệp sẽ không thể cao được như thị trường cổ phiếu với 30-40% vốn hóa, mà chỉ có thể mức xung quanh khoảng 5-10% giá trị trái phiếu lưu hành. Tuy nhiên, đó cũng là một chất xúc tác lớn cho sự phát triển của thị trường này”, ông Thuân nói với KTSG Online.

Bên cạnh những vấn đề trên, cần cải thiện chất lượng hàng hóa. Sự cải thiện này không chỉ là minh bạch về thông tin giao dịch, mà quan trọng hơn là cơ chế tập trung minh bạch thông tin về chất lượng tổ chức phát hành, lô trái phiếu được đăng ký giao dịch.

Theo đó, tổ chức phát hành không chỉ cần những thông tin kê khai theo quy định, gồm tài liệu phương án phát hành, báo cáo tài chính bán niên, báo cáo mục đích sử dụng vốn, báo cáo tình hình thanh toán gốc và lãi trái phiếu, báo cáo tình hình thực hiện những cam kết với nhà đầu tư mà còn cần có những phân tích và đánh giá độc lập về các công cụ đó.

Điều này, theo ông Thuân, tương tự các báo cáo phân tích cổ phiếu được thực hiện bởi các công ty chứng khoán trên thị trường cổ phiếu.

“Thậm chí thông lệ này còn quan trọng hơn với thị trường trái phiếu bởi trái phiếu là sản phẩm mục đích đầu tư với thu nhập cố định như vậy trong khi rủi ro cũng lớn”, ông Thuân cho biết.

Kinh tế Sài Gòn Online