Phát Đạt dự kiến phát hành hơn 34 triệu cổ phiếu với giá 20.000 đồng/cổ phiếu (1 cổ phiếu sẽ được hoán đối 20.000 đồng nợ). Ngày chuyển đổi dự kiến là 15/11/2024. Mới đây, CTCP Phát triển Bất động sản Phát Đạt (mã: PDR) vừa thông báo Nghị quyết…

Mới đây, CTCP Phát triển Bất động sản Phát Đạt (mã: PDR) vừa thông báo Nghị quyết HĐQT về việc điều chỉnh điều kiện khoản vay nước ngoài chuyển đổi.

Cụ thể, Phát Đạt dự kiến phát hành hơn 34 triệu cổ phiếu với giá 20.000 đồng/cổ phiếu (1 cổ phiếu sẽ được hoán đối 20.000 đồng nợ) để hoán đổi khoản nợ 30 triệu USD từ ACA Vietnam Real Estate III LP (ACA Vietnam), với lãi suất cố định 8%/năm. Mục đích vay để đầu tư cho dự án Phước Hải (huyện Đất Đỏ, tỉnh Bà Rịa – Vũng Tàu). Khoản vay này có thời hạn từ ngày 23/3/2022 đến 23/9/2025.

Theo phương án điều chỉnh, ngày chuyển đổi dự kiến là 15/11/2024 . Ngày chuyển đổi có thể gia hạn đến ngày 23/3/2025 (hạn chuyển đổi 1) hoặc chậm nhất đến ngày 23/4/2025 nếu việc chuyển đổi bị chậm trễ sau ngày 23/3/2025 vì các lý do khách quan không phải lỗi do công ty (hạn chuyển đổi 2).

Điều này đồng nghĩa với việc ACA có thể trở thành cổ đông của Phát Đạt thay vì là chủ nợ.

Được biết, ACA Vietnam Real Estate III LP (ACA Vietnam) là một quỹ đầu tư bất động sản thuộc ACA Investments (công ty con của Tập đoàn Sumitomo Corporation) – công ty quản lý quỹ có trụ sở chính tại Nhật Bản.

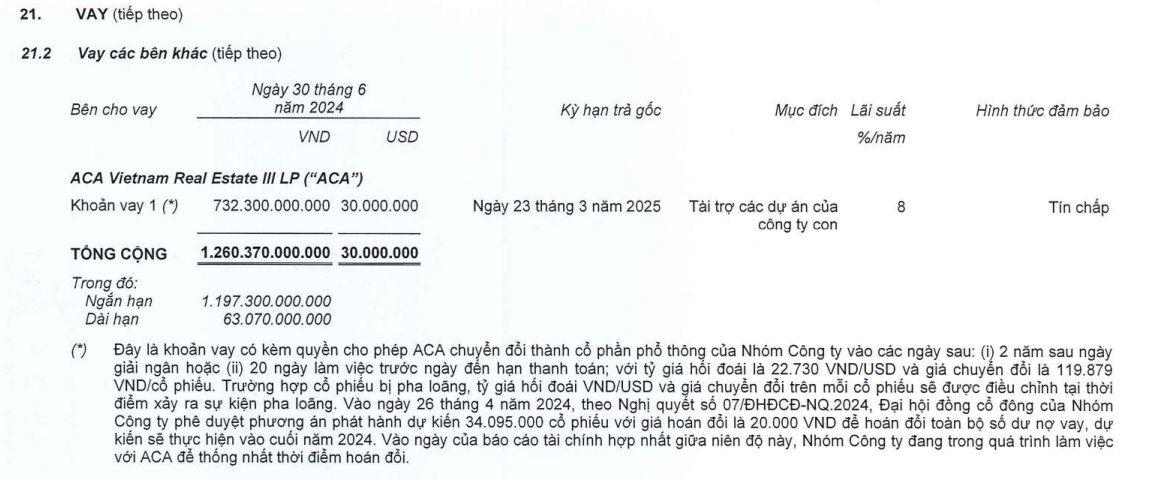

Theo BCTC hợp nhất soát xét bán niên 2024, Phát Đạt ghi nhận gần 4.200 tỷ đồng nợ vay tài chính, tăng khoảng 1.000 tỷ so với đầu năm. Trong đó, khoản vay từ ACA được thuyết minh là khoản vay kèm quyền cho phép chuyển đổi thành cổ phần phổ thông sau 2 năm giải ngân hoặc 20 ngày làm việc trước ngày đến hạn thanh toán với tỷ giá hối đoái là 22.730 VND/USD và giá chuyển đổi là 119.879 đồng/cp.

Tại ĐHCĐ Phát Đạt ngày 26/4 vừa qua, công ty đã thông qua phương án phát hành gần 34,1 triệu cổ phiếu với giá hoán đổi 20.000 đồng/cp để hoán đổi toàn bộ số dư nợ vay với ACA, dự kiến thực hiện vào cuối năm 2024.

BCTC HN soát xét bán niên 2024 của PDR

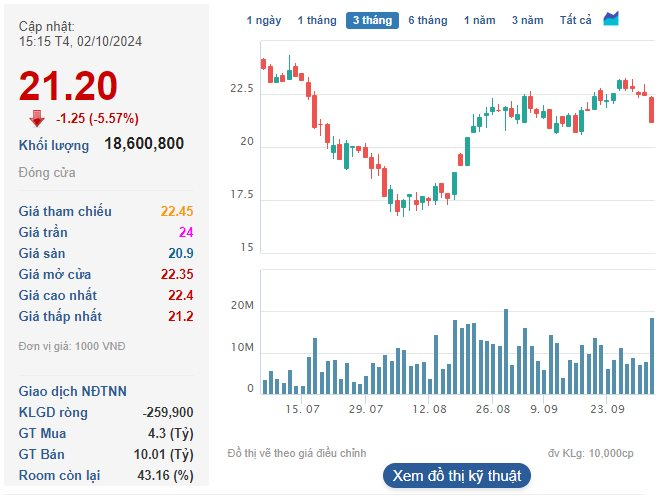

Trên sàn chứng khoán, cổ phiếu PDR kết phiên 2/10 giảm sâu gần 6% về mức 21.200 đồng/cp.

Trong một diễn biến liên quan, HĐQT Phát Đạt đã thông qua chính sách tri ân khách hàng là cổ đông công ty nhân dịp chào mừng kỷ niệm 20 năm thành lập.

Theo đó, các cổ đông sở hữu từ 50.000 cổ phiếu PDR trở lên trong vòng ít nhất 6 tháng (kể từ thời điểm công bố chính sách chi tiết) sẽ có cơ hội mua sản phẩm của công ty với mức chiết khấu lên đến 8%. Ước tính theo thị giá 21.200 đồng/cp kết phiên 2/10, 50.000 cổ phiếu PDR có giá trị thị trường gần 1,1 tỷ đồng.

Chính sách được áp dụng với các dự án bất động sản do Phát Đạt làm chủ đầu tư hoặc các dự án khác của công ty thành viên theo thông báo cụ thể. Hai dự án đầu tiên được áp dụng là Dự án Khu Đô thị Bắc Hà Thanh (Bình Định) và Khu nhà ở phức hợp cao tầng Thuận An 1 và Thuận An 2 (Bình Dương).

Dự án Khu Đô thị Bắc Hà Thanh có tổng diện tích 43,16 ha, tọa lạc tại Quốc lộ 19, trục đường kết nối sân bay Phù Cát và trung tâm TP Quy Nhơn. Với tổng số lượng sản phẩm là 1.422.

Trước đó, trong tháng 6/2024, Phát Đạt đã phân phối thành công 134,3 triệu cổ phiếu cho 23.945 nhà đầu tư, tương đương 100% tổng số cổ phiếu chào bán ra công chúng, nâng vốn điều lệ lên 8.731 tỷ đồng như hiện nay. Trong đó, 119,9 triệu đơn vị do cổ đông thực hiện quyền và 14,4 triệu đơn vị bán cho các nhà đầu tư khác khi cổ đông bỏ quyền mua.

Với giá chào bán 10.000 đồng/CP, doanh nghiệp thu về gần 1.343 tỷ đồng. Số tiền huy động sẽ được dùng để tài trợ cho dự án đầu tư phát triển khu đô thị phân khu 2 và 9 thuộc khu đô thị du lịch sinh thái Nhơn Hội, tỉnh Bình Định; dự án khu dân cư kết hợp chỉnh trang đô thị Bắc Hà Thanh; dự án khu trung tâm tương mại dịch vụ khách sạn cao cấp; 2 dự án khu nhà ở khu phức hợp cao tầng Thuận An 1 và 2.

Nhịp sống thị trường

Trả lời