(KTSG Online) – Trong bối cảnh chi phí tín dụng tăng lên vì nợ xấu, các ngân hàng tiếp tục đẩy mạnh huy động từ trái phiếu để đảm bảo các chỉ tiêu an toàn cũng như cơ cấu lại nguồn vốn cho vay. Ngân hàng tiếp tục là nhóm…

(KTSG Online) – Trong bối cảnh chi phí tín dụng tăng lên vì nợ xấu, các ngân hàng tiếp tục đẩy mạnh huy động từ trái phiếu để đảm bảo các chỉ tiêu an toàn cũng như cơ cấu lại nguồn vốn cho vay.

Đẩy mạnh phát hành

Khi lãi suất huy động trên thị trường 1 đang nhích tăng lên, một số ngân hàng chọn cách đẩy mạnh huy động vốn từ thị trường trái phiếu. Trong số này, có không ít ngân hàng phát hành ra công chúng, vốn đòi hỏi nhiều công sức hơn là hình thức phát hành riêng lẻ dành cho các nhà đầu tư chuyên nghiệp.

Chẳng hạn đầu tháng 8, BVBank chào bán trái phiếu ra công chúng đợt 1 tại các điểm giao dịch của ngân hàng với quy mô 15 triệu trái phiếu, mệnh giá 100.000 đồng/trái phiếu. Kế hoạch chung là có 6 đợt phát hành với tổng số lượng chào bán là 56 triệu trái phiếu.

Tương tự, hồi tháng 7, Agribank chào bán 10.000 tỉ đồng trái phiếu ra công chúng. Một ngân hàng khác hoạt động thường xuyên trên thị trường vốn là HDBank cũng đẩy mạnh phát hành ở cả kênh công chúng và riêng lẻ. Gần nhất hồi tháng 7, ngân hàng thông báo bán trái phiếu ra công chúng với quy mô khoảng 1.000 tỉ đồng.

Nhưng số vốn huy động từ công chúng chỉ là “số lẻ” với thị trường phát hành riêng lẻ, với một thực tế là các ngân hàng cũng là “người chơi” chủ lực. Theo báo cáo của FiinRatings, ngân hàng chiếm đến 87% tổng giá trị phát hành trong tháng 7. Trong đó có thể kể một số nhà phát hành là ngân hàng lớn gần đây như MBBank (quy mô 10.000 tỉ đồng), Vietinbank (5.000 tỉ đồng) hay SHB (3.000 tỉ đồng).

Một con số đáng chú ý khác là tính lũy kế hết 7 tháng đầu năm, tổng giá trị phát hành tăng 57% so với cùng kỳ năm trước, nhưng riêng giá trị trái phiếu phi ngân hàng lại giảm 32%. Điều này đồng nghĩa với việc nguồn cung trái phiếu doanh nghiệp từ các ngân hàng đang chiếm chủ yếu trên thị trường sơ cấp.

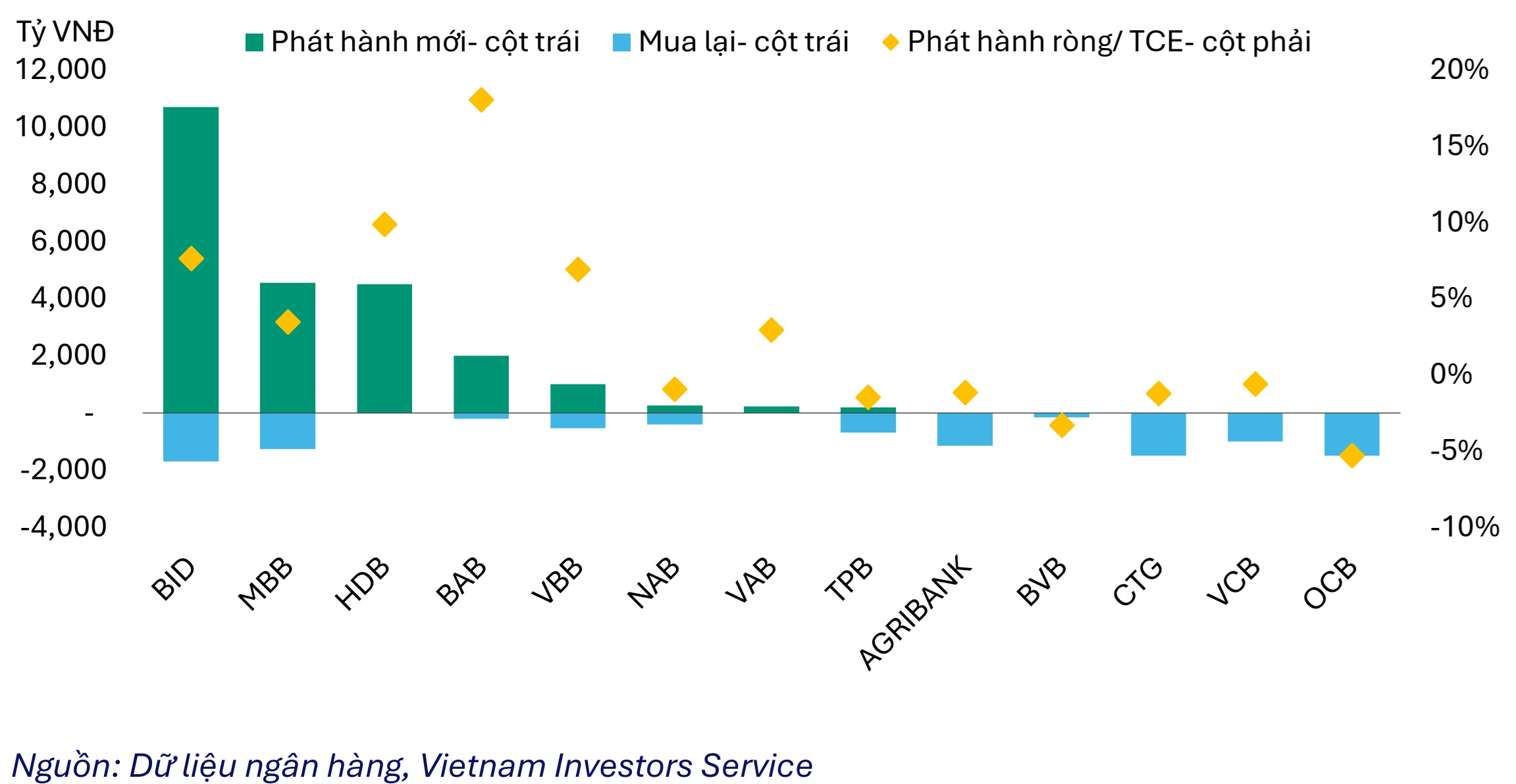

Nhu cầu vốn trái phiếu từ các ngân hàng từ nay đến cuối năm vẫn tiếp tục ở mức cao. Theo thống kê của Hiệp hội thị trường trái phiếu Việt Nam (VBMA), một số ngân hàng đã công bố kế hoạch phát hành như BIDV dự kiến phát hành trái phiếu riêng lẻ trong 2 quí cuối năm 2024 với tổng giá trị tối đa 4.000 tỉ đồng và kỳ hạn trên 5 năm. Ngân hàng ACB cũng sẽ tiếp tục kế hoạch phát hành được chia thành 15 đợt trong năm nay. Ngoài ra còn nhiều ngân hàng khác như Vietinbank (8.000 tỉ đồng), LPBank (6.000 tỉ đồng), SHB (5.000 tỉ đồng). Một ước tính khác theo VIS Ratings cho rằng trong 1-3 năm tới, khối ngân hàng sẽ cần khoảng 283.000 tỉ đồng trái phiếu tăng vốn cấp 2.

Áp lực tăng vốn vẫn lớn

Trong thời gian qua, các ngân hàng có xu hướng đẩy mạnh huy động từ nhiều kênh khác bên cạnh thị trường dân cư, chẳng hạn như vay hợp vốn nước ngoài, tăng vốn qua bán vốn chiến lược, sử dụng công cụ phát hành giấy tờ có giá…

”Mỗi ngân hàng có chiến lược huy động khác nhau do cơ cấu nguồn vốn khác nhau”, báo cáo của VPBankS đánh giá. Tuy nhiên điểm chung dễ nhận thấy là áp lực huy động vốn của các ngân hàng vẫn chưa dứt.

Trong nhiều cuộc chia sẻ gần đây với báo giới hay cộng đồng nhà đầu tư, các lãnh đạo doanh nghiệp cho biết một điểm tích cực của ngành là chi phí vốn trong nửa đầu năm đã được cải thiện đáng kể. Tuy nhiên, áp lực trên thị trường huy động tiền gửi dân cư thì lại đang lên, trong bối cảnh xu hướng lãi suất huy động nhích dần.

Có khoảng 5/29 ngân hàng tăng trưởng huy động âm, các ngân hàng còn lại tăng trưởng dương với tốc độ bình quân gần 6% theo thống kê báo cáo tài chính nửa đầu năm của Vietstock. Áp lực huy động sẽ còn lớn hơn khi nhóm bốn ngân hàng quốc doanh, vốn chiếm thị phần lớn, điều chỉnh lãi suất huy động tăng rõ ràng hơn, tức lãi suất tham chiếu có xu hướng tăng.

Theo đánh giá của VIS Ratings, quy mô vốn của hầu hết các ngân hàng suy giảm trong sáu tháng đầu năm, tăng trưởng tiền gửi thấp trong khi chi phí vốn trên thị trường liên ngân hàng tăng. Trong bối cảnh này, một vài ngân hàng tăng cường phát hành trái phiếu tăng vốn cấp 2 để hỗ trợ an toàn vốn, còn các ngân hàng nhỏ có mức tăng trưởng tiền gửi thấp phải bù đắp bằng tăng nguồn vốn thị trường ngắn hạn.

Nhiều nhà băng đang kỳ vọng lãi suất sẽ hấp dẫn với người mua, chẳng hạn như BVBank đưa lãi suất cố định năm đầu tiên là 7,9%/năm trong thời điểm hiện nay. Từ năm thứ hai, lãi suất sẽ tính dựa trên lãi suất tham chiếu (bình quân lãi suất tiết kiệm 12 tháng của bốn ngân hàng quốc doanh) cộng thêm biên độ 2,5%/năm.

Khi mặt bằng lãi suất hiện tại được đánh giá là còn đang ở mức phù hợp, nhiều ngân hàng đã tăng phát hành trái phiếu là nhằm đảo nợ các khoản trái phiếu phát hành trước đó, từ đó kỳ vọng giảm chi phí vốn. Chẳng hạn như với trường hợp của BVBank, trước đó ngân hàng đã mua lại trước hạn đợt 1 và đợt 2 với 100% doanh số phát hành, gần 1.800 tỉ đồng trong năm 2022 và 2023.

Theo báo cáo kinh tế Việt Nam tháng 8 mới phát hành của World Bank, nhóm phân tích cho rằng số liệu trong nửa đầu năm cho thấy “các ngân hàng tận dụng môi trường lãi suất thấp hơn để đảo nợ trái phiếu”. Theo đó, khối lượng phát hành trái phiếu tăng mạnh ở mức 2,5 lần trong nửa đầu năm 2024 so cùng kỳ năm 2023.

Một hoạt động hỗ trợ để đảo nợ khác là mua lại trái phiếu trên thị trường cũng diễn ra sôi nổi, với ngân hàng là nhóm đối tượng chủ yếu khi chiếm 90% giá trị trong tháng 7, theo báo cáo của FiinGroup. Tương tự như các kỳ trước, phần lớn các trái phiếu mua lại có kỳ hạn gốc 3 năm sẽ đáo hạn trong năm tới hoặc trên 5 năm sắp đến thời gian giá trị trái phiếu bị chiết khấu khi tính toán tỷ lệ an toàn vốn tối thiểu.

Nhìn chung, mục tiêu phát hành trái phiếu được các nhà băng nhấn mạnh vào câu chuyện đảm bảo các giới hạn, tỷ lệ an toàn hoạt động, đồng thời bổ sung nguồn vốn vay cho các dự án trung và dài hạn. Ở khía cạnh này, tín dụng được kỳ vọng tăng lên vào cuối năm cũng là một lý do để ngân hàng chạy đua chuẩn bị sẵn nguồn vốn trung và dài hạn. Dòng vốn này khác biệt với phần lớn khoản tiền gửi ngắn hạn của thị trường tiền gửi dân cư.

Hiện nay đa phần các nhà băng đều đưa ra lãi suất thả nổi theo thị trường, đồng thời đưa ra kỳ hạn huy động dài hơn. Đa phần tập trung ở các kỳ hạn 3 năm (đối với các ngân hàng tư nhân) và trên 5 năm (đa phần là các ngân hàng quốc doanh). Điều này là nhằm để củng cố nguồn vốn trung dài hạn của các ngân hàng khi chưa tăng được vốn điều lệ, theo nhóm phân tích của Fiin Group.

Một lợi thế của ngành ngân hàng hiện nay là chi phí vốn đang giảm, nhưng thách thức khác là chi phí tín dụng đang chịu áp lực vì những khoản nợ xấu. Nợ xấu nhiều đòi hỏi ngân hàng phải tích trữ nguồn vốn nhiều hơn.