Chuyên gia Yuanta Việt Nam kỳ vọng lợi nhuận toàn thị trường sẽ hồi phục khoảng 28% và sẽ kéo P/E xuống. Nhiều chất xúc tác tích cực cho chứng khoán năm 2024 Tại Talkshow “Đầu tư vào đâu khi lãi suất vào chu kỳ giảm” do Chứng khoán Yuanta…

Nhiều chất xúc tác tích cực cho chứng khoán năm 2024

Tại Talkshow “Đầu tư vào đâu khi lãi suất vào chu kỳ giảm” do Chứng khoán Yuanta Việt Nam tổ chức mới đây, ông Nguyễn Thế Minh – Giám đốc Chứng khoán Yuanta cho rằng bức tranh kinh tế vĩ mô 2024 Việt Nam và thế giới có nhiều điểm sáng khi lạm phát không còn là vấn đề đáng ngại, lãi suất sẽ bắt đầu chu kỳ giảm từ năm 2024.

Ngoài ra, chỉ số P/E của cổ phiếu vẫn hấp dẫn so với lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm. Nếu năm 2023, mức tăng lợi suất trái phiếu Chính phủ Mỹ 10 năm đã cao kỷ lục, thì sẽ bước vào chu kỳ giảm xuống, chỉ còn 2,5%. Điều này sẽ rất tích cực cho thị trường chứng khoán năm 2024.

Thêm vào đó, chỉ số S&P 500 đã xác lập mức tăng kỷ lục vào quý 3/2023 vừa qua, trong khi VN-Index vẫn chưa tăng theo. Trong khi lâu nay, chứng khoán Việt Nam thường có độ tương quan nhất định với chứng khoán Mỹ, điều này dự báo chứng khoán Việt Nam trong năm 2024 sẽ trở lại cùng chiều với chứng khoán Mỹ.

Đồng quan điểm, ông Trương Quang Bình, Phó Giám đốc Nghiên cứu khối Khách hàng tổ chức, Công ty Chứng khoán Yuanta Việt Nam cũng đánh giá tích cực về bức tranh năm 2024. Về chính sách tiền tệ, các ngân hàng trung ương trên thế giới đang chuẩn bị bước vào giai đoạn kết thúc chính sách thắt chặt và nới lỏng hơn.

Tuy nhiên, Việt Nam đã áp dụng chính sách nới lỏng tiền tệ sớm hơn nhằm kích hoạt tăng trưởng kinh tế. Từ tháng 3 đến nay, NHNN đã có nhiều đợt cắt giảm lãi suất liên tục, theo đó, lãi suất tiền gửi tại các ngân hàng thương mại, đặc biệt là các ngân hàng thương mại có vốn nhà nước đã giảm mạnh, thấp hơn cả giai đoạn trước dịch Covid-19.

Hiện tại, lãi suất huy động của 4 ngân hàng lớn vẫn tiếp tục theo chiều hướng giảm. Việc tiếp tục giảm lãi suất tiền gửi cũng sẽ làm giảm lãi suất chiết khấu và giá cổ phiếu xứng đáng có mức định giá cao hơn.

Tăng trưởng lợi nhuận dự báo khả quan trong năm 2024 cũng là yếu tố tích cực củng cố cho đà phục hồi của thị trường chứng khoán. Ước tính tăng trưởng lợi nhuận năm 2024 toàn thị trường chứng khoán Việt Nam đạt 28% so với cùng kỳ. Chuyên gia Yuanta đánh giá nhìn qua con số 28% có vẻ cao nhưng đây là con số hồi phục từ mức nền rất thấp năm 2023.

Định giá chứng khoán không đắt

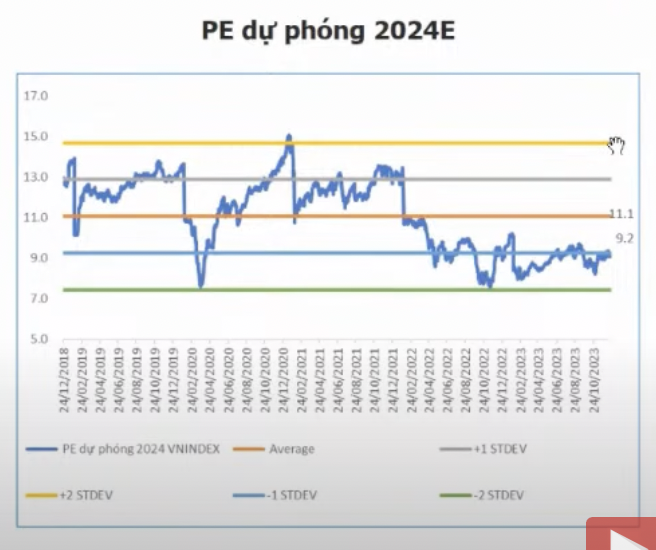

Về mặt định giá, Yuanta Việt Nam cho rằng định giá chứng khoán Việt Nam không đắt. Nếu bóc tách cụ thể P/E gồm có 2 yếu tố là P (price) và E (earning), thị trường chỉ đắt khi E sẽ duy trì ở mức thấp như năm 2023, trong khi năm 2023 là năm đặc biệt, ảnh hưởng đến lợi nhuận của thị trường chứng khoán. Yuanta Việt Nam kỳ vọng lợi nhuận toàn thị trường sẽ hồi phục khoảng 28% và sẽ kéo P/E xuống.

Hiện luỹ kế P/E 12 tháng ở mức 14,7 lần, thấp hơn bình quân 5 năm luỹ kế là 17,6 lần. Như vậy có thể thấy P/E thị trường không hề đắt so với quá khứ. Nếu xét theo dự phòng 2024 P/E chỉ còn 9,2 lần, khoảng -1 độ lệch chuẩn so với trung bình 5 năm thì định giá thị trường còn hấp dẫn hơn. Ở mỗi mức +/-1 độ lệch chuẩn, thị trường đều phản ứng rất quyết liệt, nên ở giai đoạn này, xác suất thị trường tăng cao hơn thị trường đi xuống, đặc biệt là với những sự cải thiện về mặt vĩ mô như trên.

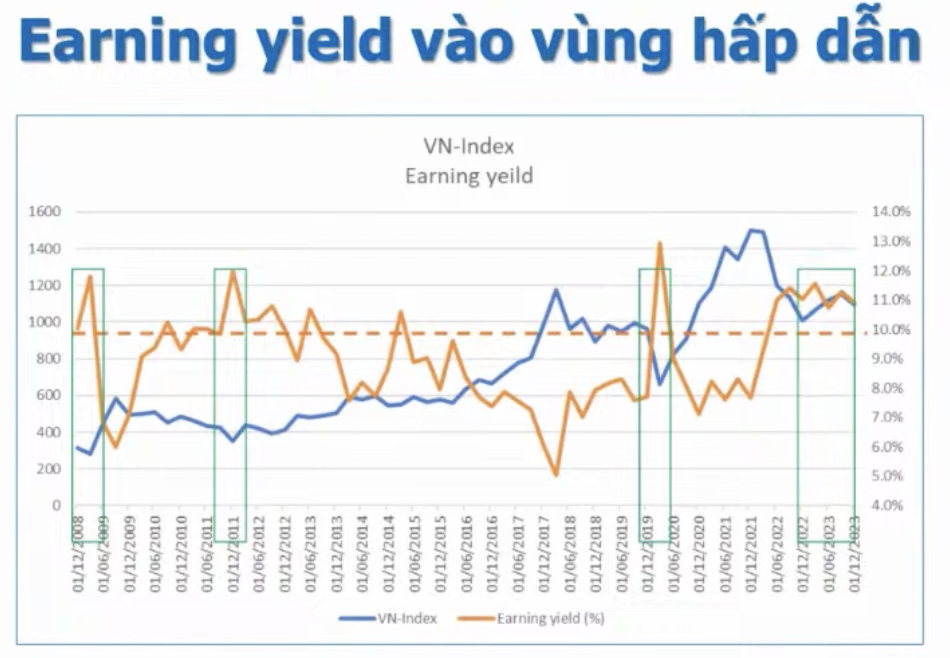

Thêm vào đó, chuyên gia cho biết, earning yield (tỷ suất lợi tức) các thị trường chứng khoán trên thế giới cũng hồi phục ấn tượng, còn earning yield thị trường chứng khoán Việt Nam cũng đang ở mức hấp dẫn, xấp xỉ 11%. Trong quá khứ, những giai đoạn earning yield tăng trên 11% như 2008, 2011 và 2020, thị trường chứng khoán ghi nhận đà hồi phục rất mạnh. Điều này khẳng định một lần nữa thị trường đang ở mức định giá rất hấp dẫn chứ không đắt.

Về chiến lược đầu tư, ông Trương Quang Bình cho rằng nhóm ngành có thể tích lũy cổ phiếu 2024 thì không thể thiếu ngành công nghệ. Với cổ phiếu FPT luôn ưu tiên. Ngành thứ 2 là năng lượng, các cổ phiếu PC1 hấp dẫn khi có nhiều “chất xúc tác”. Mã POW được định giá rất thấp trong quá khứ. Nếu mua vùng 11.000 đồng/cổ phiếu thì có thể bán cao hơn.

Ngành thứ 3 là dầu khí với PVD khá tiềm năng. Còn ngành tiêu dùng có mã PNJ khi hồi phục ấn tượng tháng 11. Với ngành ngân hàng thì tập trung vào ngân hàng có chất lượng tài sản cao như ACB, VCB…

Đời sống Pháp luật

Trả lời