Theo VDSC, khi rủi ro ngắn hạn đang tạm thời được đẩy lùi, nhà đầu tư có thể cân nhắc sử dụng đòn bẩy tài chính ở mức hợp lý để gia tăng hiệu quả cho danh mục đầu tư. Trong báo cáo mới cập nhật, Chứng khoán Rồng Việt…

Trong báo cáo mới cập nhật, Chứng khoán Rồng Việt (VDSC) cho rằng mức định giá thị trường chứng khoán đã được nâng lên sau những hành động rõ ràng hơn trong điều hành kinh tế vĩ mô. Hàng loạt chính sách được ban hành nhằm gỡ khó cho thị trường trái phiếu doanh nghiệp, cung tiền cải thiện, lãi suất hạ nhiệt, bơm ròng trên thị trường OMO và mua ngoại tệ bổ sung dự trữ ngoại hối. Cùng với chính sách tiền tệ, VDSC kỳ vọng chính sách tài khóa sẽ tiếp tục phát huy tác dụng tích cực trong nửa cuối năm 2023.

Khi phần bù rủi ro giảm, chỉ số VN-Index sẽ được giao dịch ở vùng định giá cao hơn đầu năm. Với giả định tăng trưởng lợi nhuận năm 2023 toàn thị trường là 0%, lãi suất phi rủi ro trong khoảng 6,3 – 7,0%, vùng dao động hợp lý của chỉ số VN -Index sẽ trong khoảng 1.180 – 1.320 điểm. Khi rủi ro ngắn hạn đang tạm thời được đẩy lùi, nhà đầu tư có thể cân nhắc sử dụng đòn bẩy tài chính ở mức hợp lý để gia tăng hiệu quả cho danh mục đầu tư.

Tuy nhiên, so với thời điểm đầu năm, khả năng sinh lời cho việc tích lũy cổ phiếu cho đầu tư dài hạn trên một năm đã giảm đi đáng kể. Hay nói cách khác, để có mức sinh lợi tốt trong tương lai, VDSC cho rằng việc lựa chọn đúng về cổ phiếu đầu tư và thời gian giải ngân là hai yếu tố quan trọng hơn, so với thời điểm đầu năm.

Theo VDSC, trong quá khứ, trong các giai đoạn tâm lý nhà đầu tư tích cực và gần như tháo bỏ sự phòng vệ, chỉ số VN-Index có thể được giao dịch ở mức PE vượt 16,x lần, tương ứng trên ngưỡng 1.320 điểm trong bối cảnh hiện tại. Song, khi chỉ số được giao dịch ở vùng này, thống kê cho thấy mức sinh lợi dài hạn trên TTCK sẽ giảm dần. Do vậy, VDSC cho rằng khi kịch bản này xảy ra, NĐT có thể cân nhắc cơ cấu danh mục theo hướng tăng tỷ trọng tiền mặt để dự phòng cho những đợt điều chỉnh mạnh của thị trường.

Bốn chủ điểm đầu tư “sáng cửa” trong nửa cuối năm 2023

Thị trường đang có cả rủi ro giảm giá lẫn rủi ro tăng giá, nghĩa là VN-Index có thể biến động ngoài vùng 1.180-1.320 điểm. Do vậy, chiến lược mua – bán cần linh hoạt theo diễn biến dòng tiền để tối ưu hóa hiệu quả đầu tư.

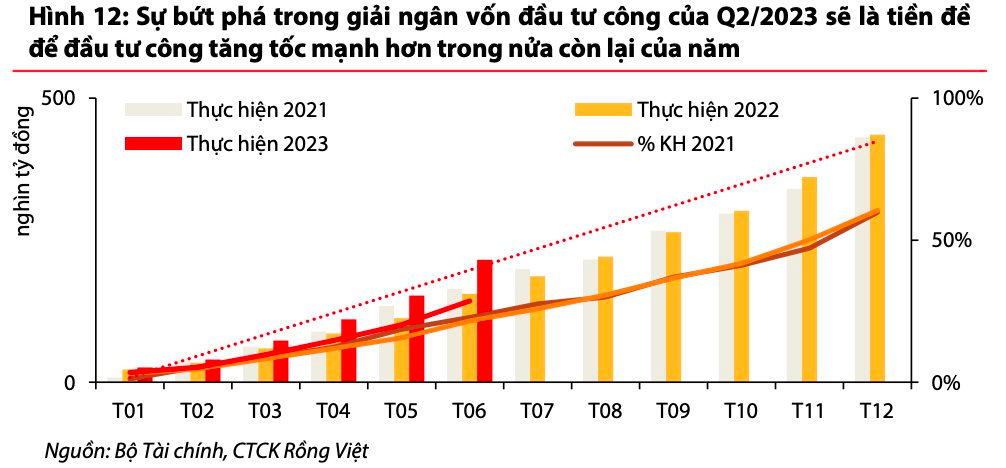

Về chủ điểm đầu tư trong nửa cuối năm 2023, VDSC chỉ ra 4 nhóm cổ phiếu “sáng cửa”. Thứ nhất, liên quan tới phát triển cơ sở hạ tầng , giải ngân đầu tư công, trong đó chủ yếu ở các gói cơ sở hạ tầng đã bắt đầu tăng mạnh trong quý 2/2023. Tốc độ giải ngân kỳ vọng sẽ được duy trì trong nửa cuối năm và tăng mạnh so với cùng kỳ. Trong năm 2023, có chín dự án hạ tầng đã, đang và sẽ được triển khai với tổng mức đầu tư hơn 416 ngàn tỷ đồng cho giai đoạn 2023 – 2027. Các ngành được hưởng lợi có thể là nhóm Xây dựng hạ tầng, Xây lắp điện, Vật liệu xây dựng.

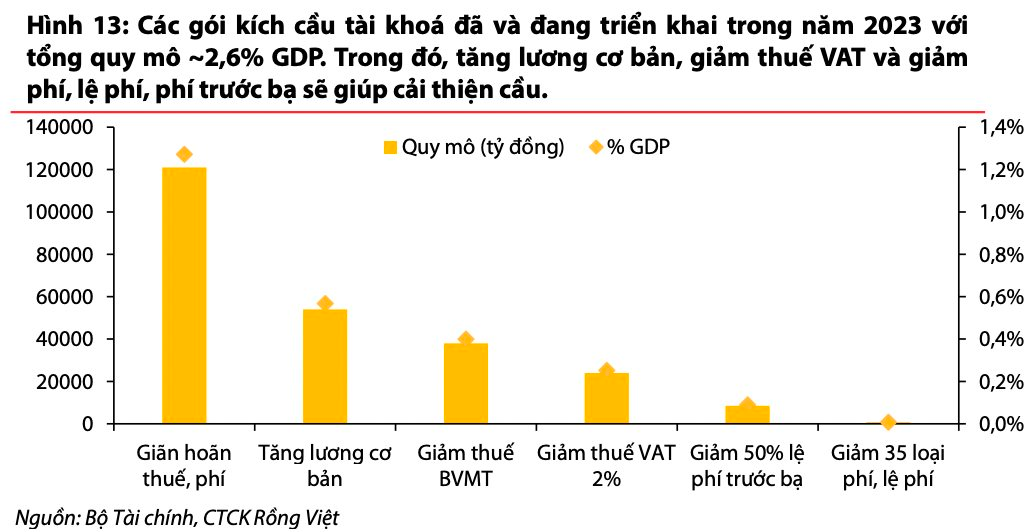

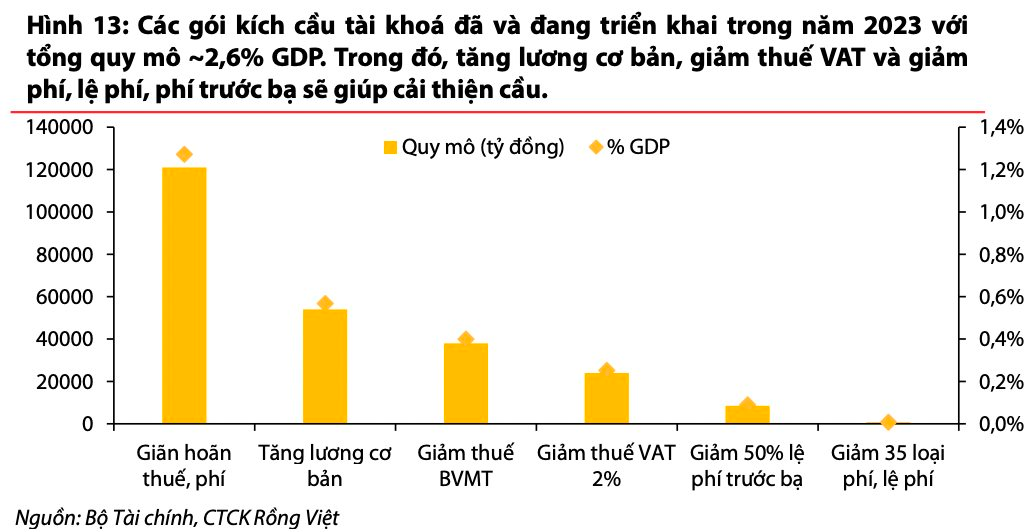

Thứ hai, VDSC kỳ vọng niềm tin tiêu dùng sẽ cải thiện theo sau xu hướng giảm lãi suất và các gói tài khóa được thực thi. Giải ngân đầu tư cơ sở hạ tầng sẽ có sự lan tỏa gián tiếp, cộng với hiệu ứng từ các gói tài khóa trực tiếp (tăng lương cơ bản và giảm thuế phí). Do đó nhóm ngành cổ phiếu có thể lựa chọn là Sản xuất và dịch vụ tiêu dùng, Bán lẻ, Công nghệ thông tin, Ngân hàng, BĐS dân dụng.

Thứ ba, trong bối cảnh xu hướng Trung Quốc+1 vẫn đang diễn ra, chỉ số niềm tin tiêu dùng của Mỹ đang nhích dần, tồn kho hàng hóa không lâu bền đang giảm dần. Chỉ số PMI cần phục hồi và ổn định ở mức trên 50 điểm để đảm bảo sự đảo chiều xu hướng trong hoạt động xuất nhập khẩu của Việt Nam. Các ngành được hưởng lợi là Thủy sản, Dệt may, Nông sản, Khu công nghiệp.

Thứ tư, là nhóm ngành duy trì được tăng trưởng lợi nhuận dương trong nhiều kỳ liên tiếp, doanh nghiệp hàng thiết yếu vẫn tương đối hấp dẫn khi định giá PE ở vùng phù hợp cho mua và nắm giữ như Dược, Tiện ích công cộng, năng lượng.

Nhịp Sống Thị Trường