Nhiều ý kiến cho rằng việc dự báo lợi nhuận toàn thị trường có thể tiếp tục suy giảm trong quý 1 có thể kéo định giá chứng khoán tăng cao hơn trong thời gian tới. Bức tranh kinh doanh quý 1/2023 sắp lộ diện tới đây dự báo sẽ có…

Bức tranh kinh doanh quý 1/2023 sắp lộ diện tới đây dự báo sẽ có nhiều gam màu ảm đạm. Lợi nhuận doanh nghiệp có thể tiếp tục giảm tốc trong bối cảnh lãi suất gia tăng.

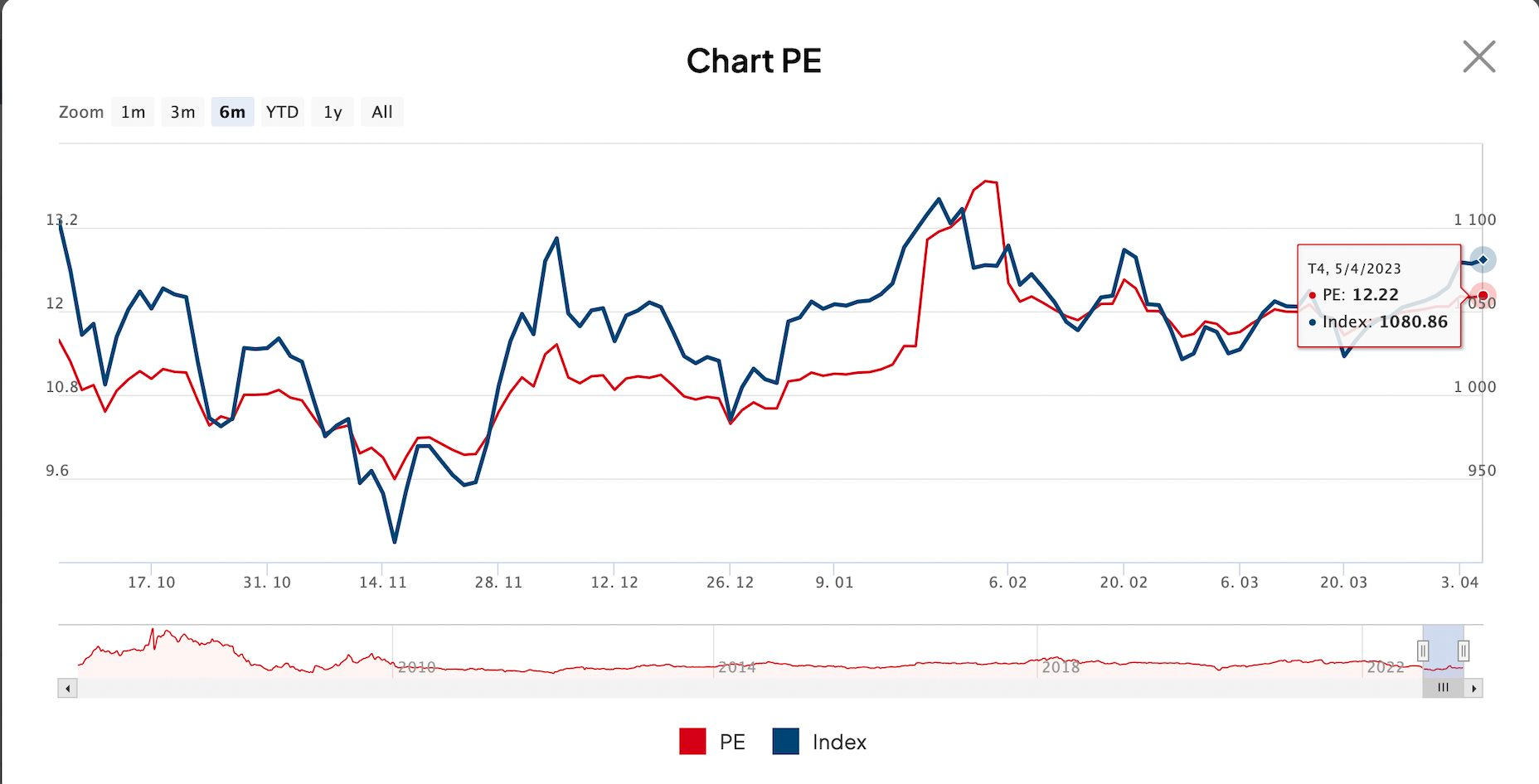

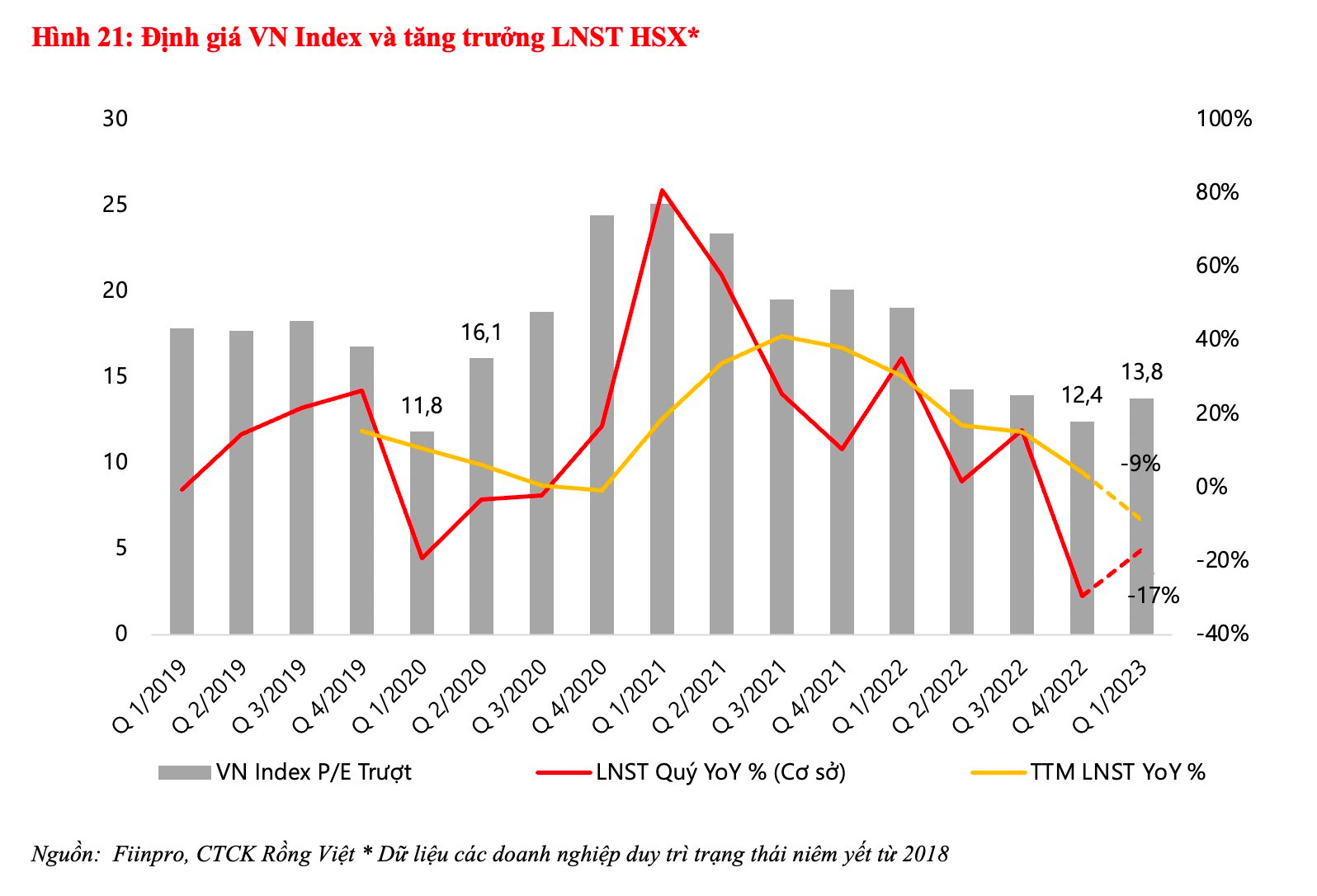

Định giá P/E của VN-Index trong quý 4/2022 sau khi xác nhận đáy lịch sử mới đã phục hồi đi lên, cán mức 12,22 lần (5/4). Mức định giá này tương đối thấp so với trung bình 10 năm qua, nhưng đã tăng lên đáng kể so với thời điểm tháng 11 năm ngoái.

Nhiều ý kiến cho rằng việc dự báo lợi nhuận toàn thị trường có thể tiếp tục suy giảm trong quý 1 có thể kéo định giá chứng khoán tăng cao hơn trong thời gian tới.

Định giá có thể tăng cao sau mùa KQKD quý 1

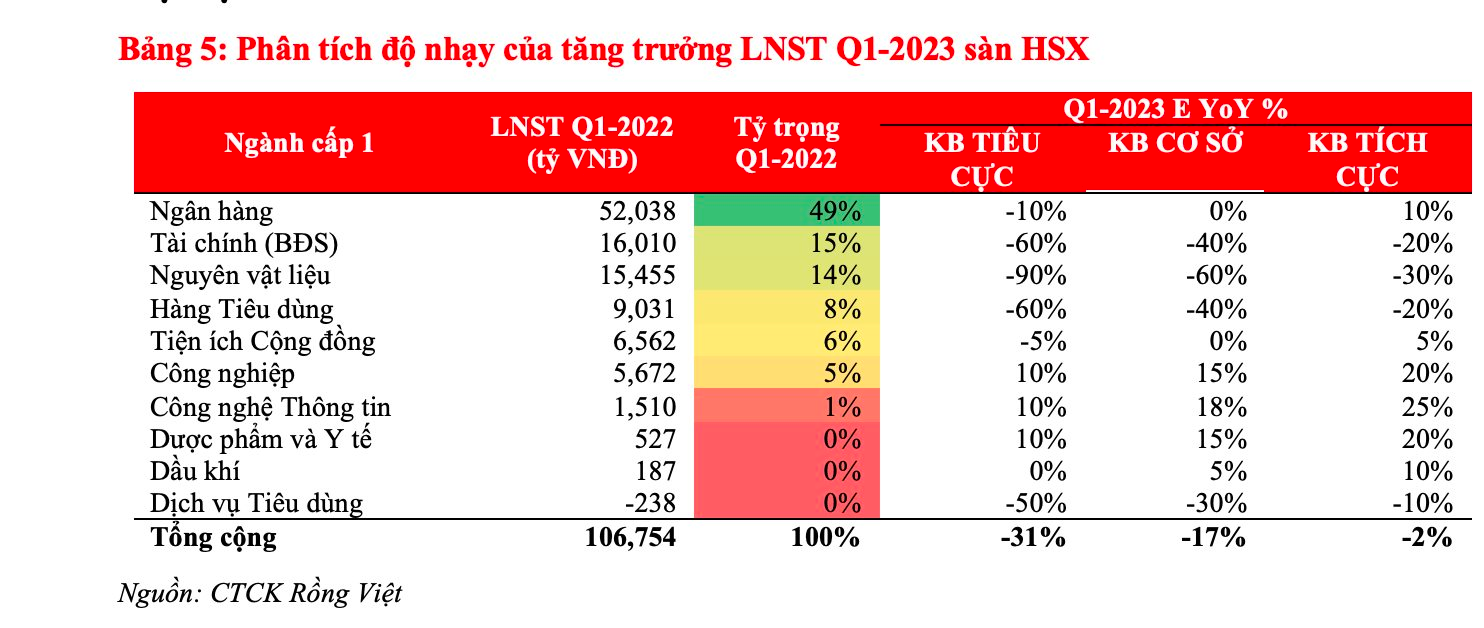

Theo ước tính của Chứng khoán Rồng Việt, lợi nhuận sau thuế Q1/2023 có thể tăng trưởng âm 17% so với cùng kỳ, dựa trên kịch bản dự báo cơ sở về tăng trưởng lợi nhuận của các doanh nghiệp mang tính đại diện cho các nhóm ngành mà đội ngũ phân tích lựa chọn.

Theo VDSC, tăng trưởng quý 1 chủ yếu bị kéo giảm bởi một số cổ phiếu trong ngành BĐS và Hàng tiêu dùng, vốn chiếm tỷ trọng cao trong cơ cấu lợi nhuận sau thuế quý 1 năm ngoái. Trong khi đó, VDSC vẫn kỳ vọng lợi nhuận của ngành Ngân hàng đi ngang so với cùng kỳ.

Trong quá khứ 5 năm gần nhất, số quý có tăng trưởng âm hai chữ số không nhiều (Q4/2022 và Q1/2022 – làn sóng Covid lần đầu), và trong khoảng thời gian này định giá P/E của VN-Index điều chỉnh về vùng quanh 12 lần.

Trong khi đó, kịch bản cơ sở cho tăng trưởng lợi nhuận Q1/2023 của VDSC cho thấy định giá P/E của VN-Index có thể tăng lên khoảng 15 lần. Do đó, VDSC lo ngại về rủi ro thị trường giảm định giá sau khi mùa báo cáo quý 1 diễn ra.

Cơ hội trong ngắn hạn vẫn còn

Tuy nhiên, VDSC cũng nhận thấy rằng các các doanh nghiệp cũng đang dần công bố kế hoạch về lợi nhuận cho năm nay cũng như có ước tính lợi nhuận quý 1 sơ bộ trong các cuộc họp ĐHCĐ. Giá cổ phiếu của những doanh nghiệp có kết quả kém đã được chiết khấu tương đối.

Do đó, mặc dù quá trình chiết khấu này sẽ tiếp tục diễn ra trong tháng 4, nhưng kỳ vọng của thị trường về tăng trưởng lợi nhuận thấp đang được điều chỉnh dần, khiến mức độ tác động giảm khi các số liệu được công bố đầy đủ có thể sẽ dược hạn chế.

VDSC cho rằng thị trường đang mang lại các cơ hội giao dịch ngắn hạn, đặc biệt ở các nhóm ngành có độ nhạy cao với lãi suất như ngân hàng, chứng khoán, và BĐS – xây dựng. Ngoài ra, các doanh nghiệp có KQKD quý 1/2023 tích cực hơn mặt bằng chung của thị trường cũng là những cơ hội giao dịch ngắn hạn đáng xem xét.

Với quan điểm là cơ hội ngắn hạn, VDSC khuyến nghị nhà đầu tư chỉ phân bổ 30 – 50% giá trị danh mục cho các ý tưởng đầu tư này, và cân nhắc hiện thực hóa lợi nhuận khi các số liệu kinh doanh quý 1 chính thức được công bố.

VN-Index khó bứt phá mạnh trước nhiều thông tin trái chiều

Thực tế, thị trường chứng khoán đang đối diện khá nhiều khá nhiều thông tin trái chiều. Không thể phủ nhận xu hướng hạ nhiệt của lãi suất là một tín hiệu tác động tích cực thị trường trong ngắn hạn, song yếu tố quyết định chứng khoán trung và dài hạn vẫn là dòng tiền và triển vọng kinh doanh.

Hạ lãi suất là một trong những yếu tố quan trọng để kích hoạt dòng tiền, nhưng cần lưu ý từ thời điểm hạ lãi suất cho đến khi những quyết định này tác động đến dòng tiền trên thị trường sẽ không diễn ra nhanh chóng.

Bên cạnh những tín hiệu tích cực từ những động thái đảo chiều chính sách để hỗ trợ nền kinh tế, sẽ có nhiều “tin không vui” xen lẫn. Đơn giản như triển vọng lợi nhuận rất yếu đặc biệt quý 1, khu vực sản xuất đang suy giảm rất nhanh, xuất khẩu gặp khó và rủi ro hệ thống tài chính toàn cầu nhen nhóm,…..

Mặt khác, không gian giảm lãi suất điều hành của Việt Nam còn khá ít và bối cảnh hiện tại cũng không thể bơm tiền mạnh mẽ như năm 2019-2021. Do đó, kỳ vọng một con sóng lớn bứt tốc vào thời điểm này là khó khăn.

Nhìn nhận ở một khía cạnh khác, ông Phan Dũng Khánh – Giám đốc tư vấn đầu tư của Maybank Investment Bank cho rằng hạ lãi suất dù là tin tốt, nhưng nền kinh tế đang chững lại mới là mối quan tâm hiện nay.

Về lý thuyết, khi tất cả các quốc gia vẫn trên đà tăng lãi suất, Việt Nam ngược chiều giảm thì có thể hút được dòng tiền. Tuy nhiên, chuyên gia cho rằng khi dòng vốn quốc tế đang bị “kẹt”, nhà đầu tư có thể phòng thủ hơn.

Minh chứng rõ nét là giá vàng đã tăng vọt trong vòng 1 tháng vừa qua do nhà đầu tư hướng đến kênh phòng thủ an toàn. Giá dầu cũng tăng khi OPEC hạ sản lượng, một phần vì họ bi quan trong việc tăng trưởng kinh tế thế giới năm nay khiến nhu cầu năng lượng bị ảnh hưởng.

“Dù chúng ta có lợi thế hơn so với quốc tế, song cũng không phải toàn tin tốt. Thông tin trái chiều đan xen khiến thị trường không quá xấu, nhưng để kỳ vọng thị trường tăng trưởng mạnh trong ngắn hạn thì rất khó”, vị chuyên gia nhận định.

Nhịp sống thị trường