KBSV kỳ vọng xu hướng hạ lãi suất sẽ là yếu tố hỗ trợ chính giúp định giá chỉ số VN-Index được cải thiện từ nay đến cuối năm 2023. Thị trường chứng khoán Việt Nam có diễn biến đi ngang trong cả quý 1/2023 với các nhịp tăng giảm…

Thị trường chứng khoán Việt Nam có diễn biến đi ngang trong cả quý 1/2023 với các nhịp tăng giảm ngắn đan xen dưới tác động bởi các yếu tố trái chiều.

Giai đoạn 1 diễn ra trong tháng 1, thị trường chứng kiến sự phục hồi mạnh trên diện rộng nhờ động lực đến từ xu hướng hạ nhiệt của mặt bằng lãi suất huy động và cho vay kết hợp với xu hướng mua ròng mạnh mẽ của khối ngoại. Giai đoạn 2 là phần còn lại khi thị trường biến động giằng co theo xu hướng giảm trước các thông tin về thị trường trái phiếu doanh nghiệp trong nước cũng như rủi ro đến từ hệ thống ngân hàng toàn cầu trước các sự kiện Silicon Valley Bank và Credit Suisse.

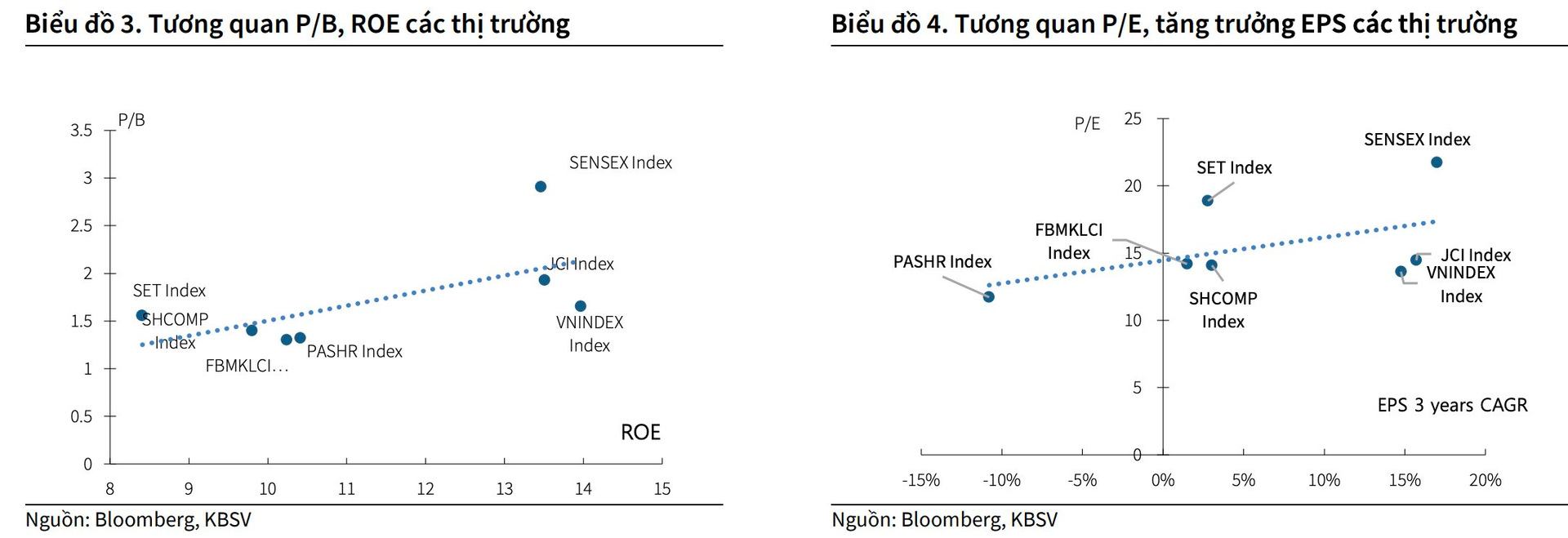

Trong báo cáo mới cập nhật, Chứng khoán KB Việt Nam (KBSV) đánh giá chứng khoán Việt Nam có mức định giá hấp dẫn trong tương quan so sánh với các thị trường khác trong khu vực. Thị trường Việt Nam sở hữu P/B thấp và P/E thấp. Điều này cũng được phản ánh qua động thái mua ròng mạnh mẽ của khối ngoại trong khoảng 6 tháng trở lại đây khi thị trường biến động quanh vùng đáy; trong khi giao dịch không nổi trội và nghiêng về chiều bán ròng ở các thị trường khác trong khu vực.

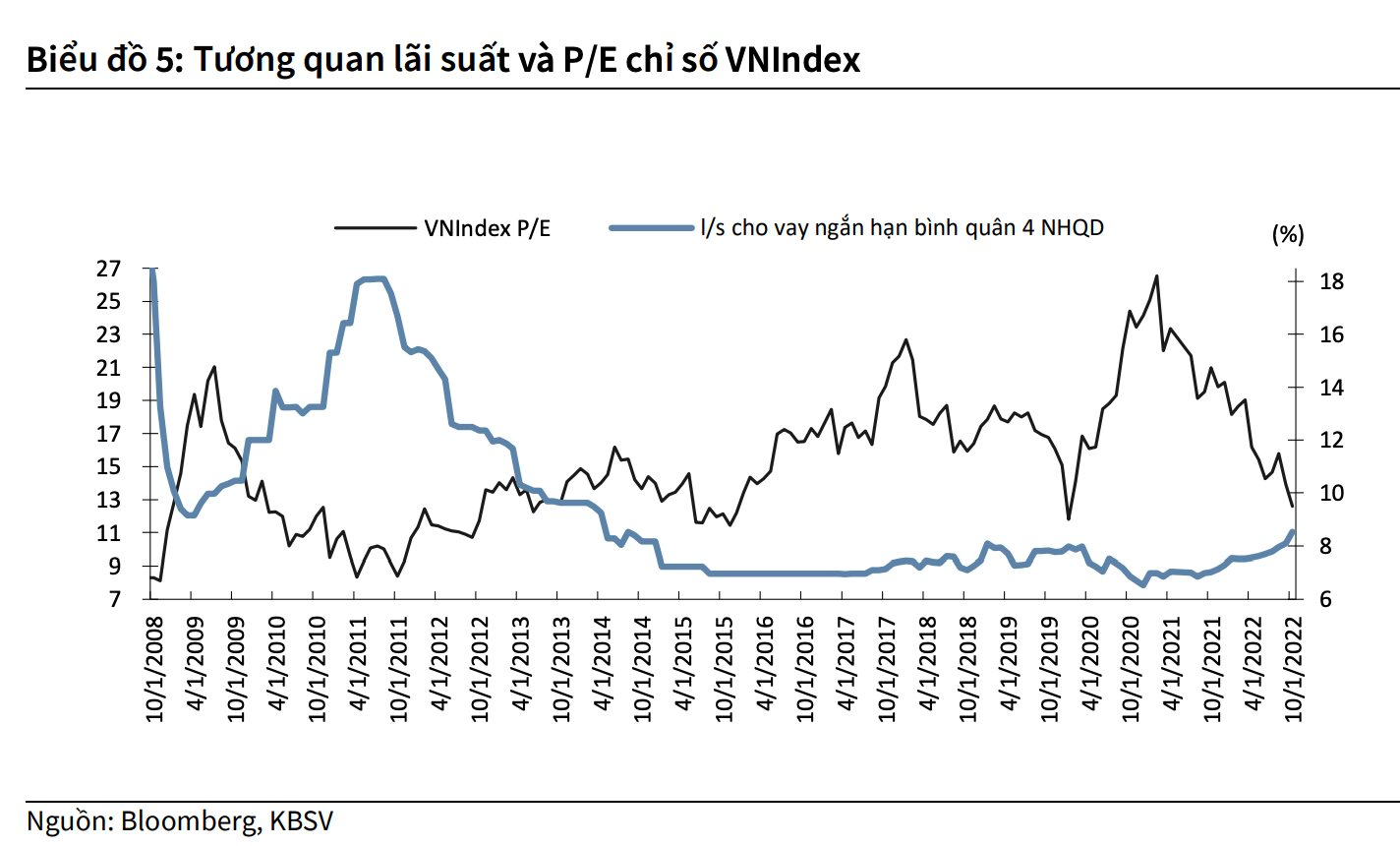

Theo KBSV, biến động P/E của VN-Index có mối tương quan chặt chẽ với mặt bằng lãi suất. Trong đó, mối tương quan thể hiện rõ trong 2 giai đoạn mặt bằng lãi suất có biến động mạnh là giai đoạn 2008-2013 và 2020-2022; riêng giai đoạn 2014- 2019, mặt bằng lãi suất khá ổn định nên mức độ tác động lên TTCK là không quá lớn.

Với kỳ vọng xu hướng hạ lãi suất, bắt đầu từ cuối tháng 1 cho đến nay và sẽ tiếp diễn trong thời gian tới khi mà các yếu tố gây áp lực như lạm phát, tỷ giá và thanh khoản hệ thống ngân hàng đã hạ nhiệt, kết hợp với các chính sách điều hành của Chính phủ và NHNN, KBSV kỳ vọng đây sẽ là yếu tố hỗ trợ chính giúp định giá chỉ số VN-Index được cải thiện từ nay đến cuối năm.

KBSV hạ nhẹ dự phóng tăng trưởng EPS bình quân các doanh nghiệp trên sàn HoSE từ mức 8,05% xuống mức 5%, phản ánh tiềm năng tăng trưởng suy yếu sau số liệu quý 4/2022 gây thất vọng. Tuy nhiên, đội ngũ phân tích cũng đồng thời nâng mức P/E phù hợp của thị trường từ 14.1 lần đưa ra trong báo cáo năm lên mức 14.3 lần, phản ánh kỳ vọng mặt bằng lãi suất sẽ giảm nhanh hơn so với mức dự báo đưa ra thời điểm đầu năm trước việc NHNN hạ lãi suất điều hành, cũng như chính sách ôn hoà hơn từ FED. Theo đó, mức điểm VN-Index mục tiêu cuối năm 2023 có thể đạt 1.236 điểm.

KBSV lưu ý một số yếu tố trọng yếu có thể làm thay đổi dự báo như xuất hiện thêm các sự kiện đổ vỡ của hệ thống ngân hàng toàn cầu tương tự SVB, Credit Suisse với quy mô và tầm ảnh hưởng lớn hơn; thị trường TPDN căng thẳng và xuất hiện thêm doanh nghiệp niêm yết lớn tiếp tục mất khả năng thanh toán và suy thoái kinh tế trầm trọng hoặc lạm phát quay trở lại xu hướng tăng.

Xét riêng trong quý 2, KBSV cho rằng xu hướng hạ lãi suất trong nền kinh tế, cũng như các tín hiệu tích cực hơn từ chính sách điều hành của FED sẽ là yếu tố chính hỗ trợ xu hướng thị trường. Ở chiều ngược lại, có 2 yếu tố tiềm năng gây áp lực khiến thị trường điều chỉnh là các thông tin liên quan đến thị trường TPDN, cùng với nguy cơ đổ vỡ của hệ thống ngân hàng toàn cầu. Cả 2 yếu tố này sẽ căng thẳng nhất vào quý 2 và quý 3 năm nay, khi mà áp lực đáo hạn TPDN trong nước là rất lớn; trong khi đỉnh lãi suất điều hành của các NHTW sẽ rơi vào cuối quý 2 trước khi có thể giảm dần từ quý 3.

Với cơ sở này, đội ngũ phân tích của KBSV không cho rằng thị trường sẽ có cơ hội bứt phá mạnh mẽ ngay trong quý 2, khi mà các yếu tố rủi ro đang có phần chiếm ưu thế. Các nhịp tăng giảm đan xen sẽ xuất hiện với xu hướng chung là đi ngang xuyên suốt cả quý.

Nhịp Sống Thị Trường

Để lại một bình luận