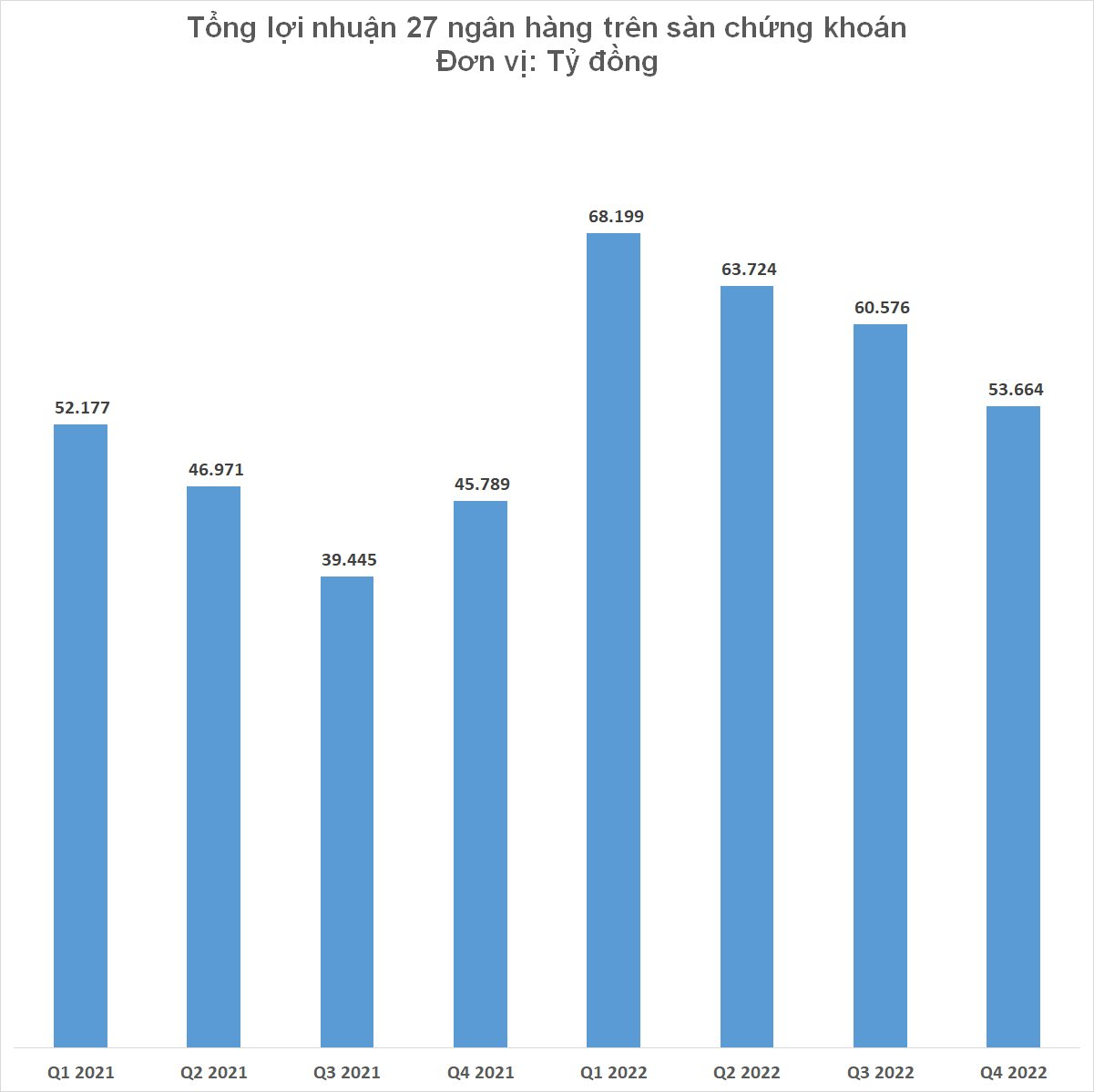

Tổng lợi nhuận các ngân hàng tăng mạnh trong quý đầu năm 2022, nhưng liên tục giảm dần về cuối năm trong bối cảnh biến động chi phí vốn, căng thẳng thanh khoản tại một số thời điểm và nợ xấu tăng cao. Theo số liệu thống kê từ báo…

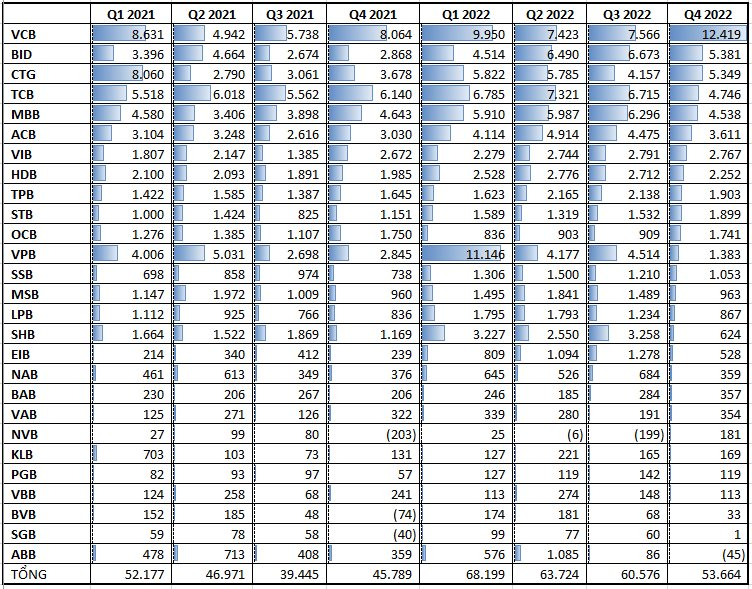

Theo số liệu thống kê từ báo cáo tài chính các ngân hàng niêm yết cổ phiếu trên sàn chứng khoán, năm 2022 vừa qua, tổng lợi nhuận các ngân hàng đạt được là hơn 246 nghìn tỷ đồng, tăng trưởng 33% so với năm 2021.

Trong số 27 ngân hàng, có 22 ngân hàng tăng trưởng lợi nhuận trong năm 2022, và chỉ có 5 ngân hàng lợi nhuận giảm, gồm OCB, NCB, Kienlongbank, VietBank và ABBank.

Các ngân hàng có lợi nhuận tăng mạnh nhất gồm Vietcombank (+10.000 tỷ đồng), BIDV (+9.500 tỷ đồng), VPBank (+6.600 tỷ đồng), MB (+6.200 tỷ đồng).

Tuy nhiên, nếu nhìn vào kết quả từng quý, lợi nhuận các ngân hàng lại giảm dần đều trong năm 2022. Cụ thể, trong quý 1, lợi nhuận các ngân hàng lập đỉnh 68.200 tỷ đồng. Sang quý 2, con số này giảm xuống 63.724 tỷ đồng, quý 3 xuống 60.576 tỷ đồng và chốt sổ quý 4 cuối năm chỉ còn 53.664 tỷ đồng.

Lợi nhuận các ngân hàng ‘cài số lùi’ năm 2022

Biến động lớn nhất năm qua là VPBank. Trong quý 1/2022, lợi nhuận của VPBank tăng vọt lên 11.100 tỷ đồng, cao nhất lịch sử của không chỉ VPBank mà toàn hệ thống ngân hàng. Lúc bấy giờ, ông lớn Vietcombank cũng chỉ lãi chưa tới 10.000 tỷ đồng.

Thế nhưng, sang quý 2/2022 và quý 3/2022, lợi nhuận VPBank giảm xuống chỉ còn 4.100 tỷ đồng và 4.500 tỷ đồng, tương đương giai đoạn đầu năm 2021. Và đến quý 4/2022, VPBank chỉ còn lãi chưa tới 1.400 tỷ đồng, thấp nhất kể từ năm 2017.

Không biến động mạnh như VPBank, nhưng lợi nhuận của ngân hàng tư nhân hàng đầu trên thị trường là Techcombank cũng chịu cảnh giảm sâu trong quý cuối năm, đạt hơn 4.700 tỷ đồng trong khi trước đó thường xuyên báo lãi 6-7 nghìn tỷ đồng mỗi quý.

Hay như tại SHB, lợi nhuận 3 quý đầu năm đều lên đến vài nghìn tỷ đồng, nhưng quý cuối năm chỉ hơn 600 tỷ đồng.

Điểm chung của một số ngân hàng có lợi nhuận giảm vào cuối năm, là hoạt động mua bán chứng khoán thua lỗ, đồng thời tăng chi phí trích lập dự phòng.

Nhiều ngân hàng kinh doanh sa sút dần về cuối năm

Theo báo cáo phân tích của Công ty chứng khoán SSI, lợi nhuận quý cuối năm suy yếu là do sự biến động về chi phí vốn, căng thẳng thanh khoản tại một số thời điểm và có độ trễ trong việc định giá lại các khoản vay theo lãi suất huy động. Bên cạnh đó, các ngân hàng cũng đưa ra các gói hỗ trợ với lãi suất cho vay giảm 1-2% trong tháng 11 và tháng 12.

Cũng theo SSI Research, chất lượng tín dụng sẽ yếu đi từ quý 4/2022 do những thời điểm gián đoạn về nguồn cung tín dụng và mặt bằng lãi suất cho vay cao hơn. Số liệu của một số ngân hàng đã cho thấy giá trị nợ xấu và tỷ lệ nợ xấu đều đã tăng lên đáng kể trong quý cuối năm.

Sang năm 2023, SSI Research dự báo lợi nhuận ngành ngân hàng sẽ tăng trưởng khoảng 10-14%. Tăng trưởng lợi nhuận tại các ngân hàng thương mại nhà nước có thể sẽ cao hơn các ngân hàng tư nhân do triển vọng NIM tốt hơn, cũng như tỷ trọng dư nợ cho vay đối với thị trường trái phiếu doanh nghiệp và bất động sản của các ngân hàng thương mại Nhà nước ở mức thấp.

Các ngân hàng thương mại Nhà nước cũng có thể ghi nhận mức tăng trưởng phí mạnh hơn năm 2022 do đây là năm đầu tiên thực hiện các chương trình miễn phí giao dịch. Tuy nhiên, thu nhập từ kinh doanh ngoại hối khó có thể tăng mạnh như năm 2022. Trong khi đó, tốc độ tăng trưởng bancassurance giảm tốc tại hầu hết các ngân hàng thương mại tư nhân, ngoại trừ ACB và Sacombank.

Nhịp sống thị trường