Bên cạnh những điểm sáng đem lại cho thị trường, hoạt động mua lại tăng lên đột ngột trong thời gian ngắn cũng đang tạo ra áp lực không nhỏ. Thị trường trái phiếu doanh nghiệp trong thời gian gần đây đã có những thay đổi mạnh mẽ so với…

Thị trường trái phiếu doanh nghiệp trong thời gian gần đây đã có những thay đổi mạnh mẽ so với sự sôi động của những năm trước đây, đặc biệt là sau những sự kiện vi phạm trái phiếu gần đây và triển khai chính sách mới trong bối cảnh vĩ mô nhiều thách thức. Trong báo cáo mới đây, FiinRatings có những đánh giá về những vấn đề mà thị trường TPDN đang đối mặt.

Thị trường sơ cấp khó khăn, thị trường thứ cấp vẫn hoạt động sôi nổi

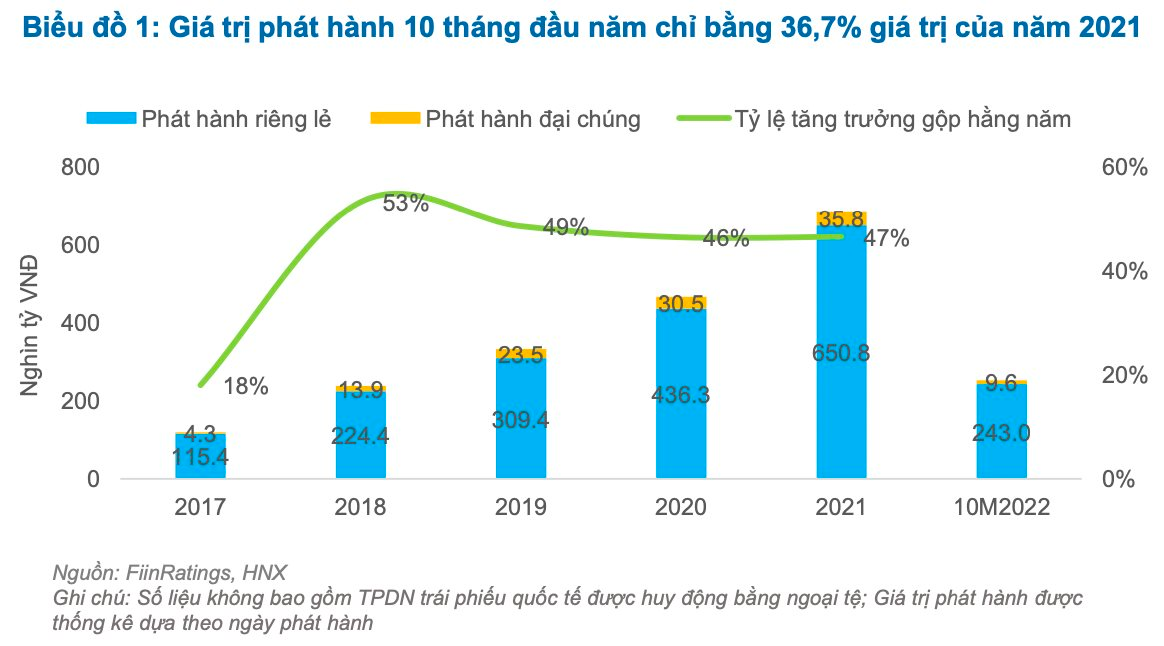

Đối với thị trường sơ cấp , hoạt động phát hành mới có xu hướng giảm mạnh suốt 10 tháng đầu năm. Cụ thể, giá trị phát hành TPDN 10 tháng đầu năm đã giảm mạnh và chỉ đạt hơn 246 nghìn tỷ đồng, giảm gần 64% so với cuối năm 2021 với sự sụt giảm đến từ cả 2 hình thức phát hành.

Hoạt động phát hành có sự phân hóa rõ rệt giữa các nhóm ngành. Nếu như nhóm Ngân hàng vẫn chứng kiến phát hành sôi nổi từ đầu năm đến nay nhằm tăng vốn cấp 2, thì phát hành TPDN BĐS gần như chững lại.

Nguyên nhân sự ảm đạm này chủ yếu do các sự kiện vi phạm trong quý 2 và quý 3 gây ảnh hưởng đến niềm tin của nhà đầu tư, cùng với đó thị trường cũng cần thời gian để thích nghi với các quy định chặt chẽ hơn của Nghị định 65.

Kỳ hạn bình quân của TPDN phát hành trong 10 tháng đầu năm 2022 đã giảm xuống còn 3,2 năm từ con số 4,2 năm của năm 2021. Kỳ hạn bình quân thấp cũng cho thấy sự bất an của nhà đầu tư với các TPDN kỳ hạn dài và xu hướng đầu tư ngắn hạn của thị trường.

FiinRatings cho rằng xu hướng này sẽ tiếp diễn cho đến hết năm nay, do thị trường cần thời gian để thích nghi với các quy định chặt chẽ hơn của Nghị định 65, và củng cố lại niềm tin của nhà đầu tư trước chuỗi sự kiện vi phạm vừa qua.

Mặt khác, đội ngũ phân tích tiếp tục kỳ vọng thị trường sẽ có mức tăng trưởng cao trong năm 2023, chủ yếu do hiệu ứng xuất phát điểm thấp (low-base effect), nhu cầu vốn lớn từ các doanh nghiệp trong ngành Bất động sản và Năng lượng nhằm đáp ứng hoạt động cơ cấu nợ và mở rộng dự án và kỳ vọng vào các giải pháp của Chính phủ trong việc tháo gỡ nguồn cung tín dụng và khôi phục niềm tin trên thị trường tài chính.

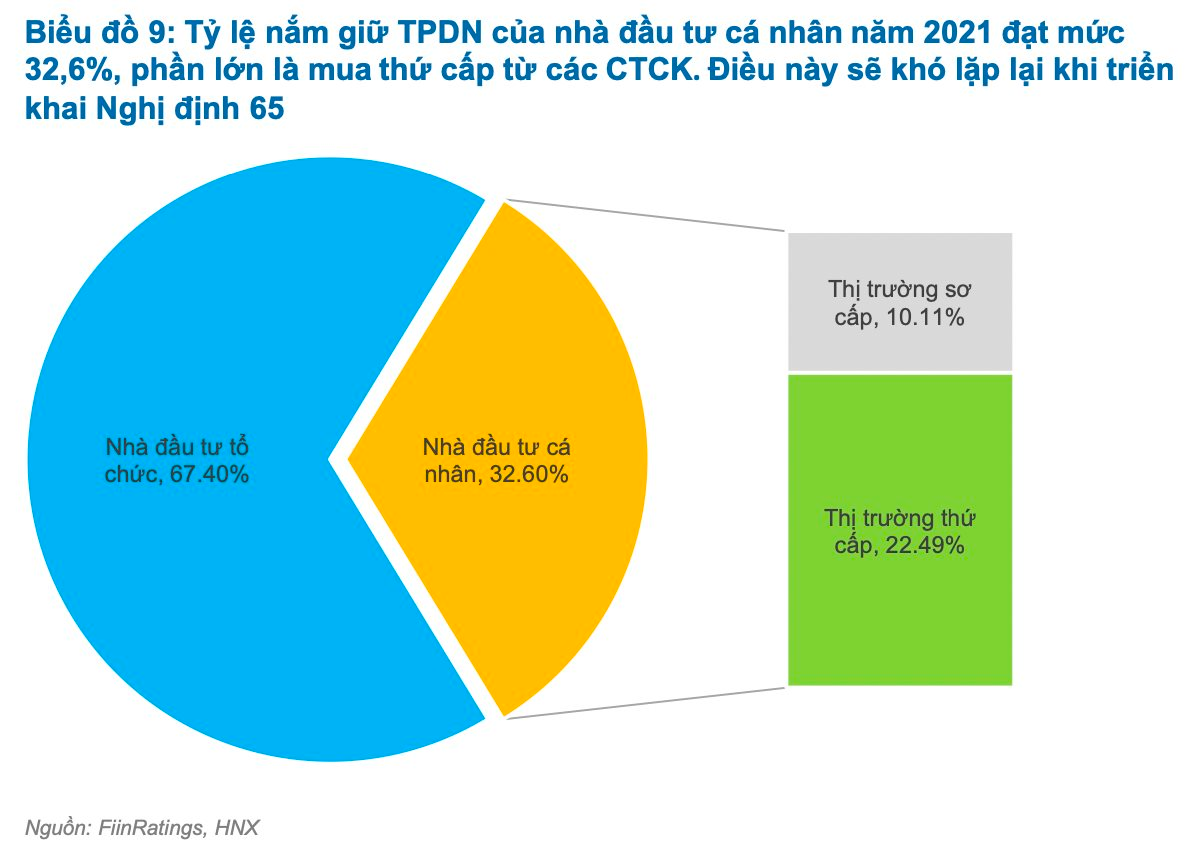

Trái ngược với thị trường sơ cấp, thanh khoản thị trường thứ cấp 10 tháng đầu năm 2022 tăng gấp đôi so với mức giá trị giao dịch bình quân trong năm 2021, cho thấy quy mô của thị trường TPDN thứ cấp đang phát triển nhanh chóng kể cả về nhu cầu niêm yết TPDN lẫn nhu cầu mua bán của nhà đầu tư.

FiinRatings kỳ vọng khi sàn giao dịch thứ cấp tập trung trên HNX chính thức đi vào hoạt động theo Nghị định 65, giao dịch sẽ sôi động hơn và làm tiền đề cho thị trường sơ cấp phát triển. Điều này sẽ góp phần thu hút sự tham gia rộng rãi của các nhà đầu tư cũng như làm cơ sở định giá trái phiếu.

Hoạt động mua lại trái phiếu trước hạn cũng tạo áp lực không nhỏ

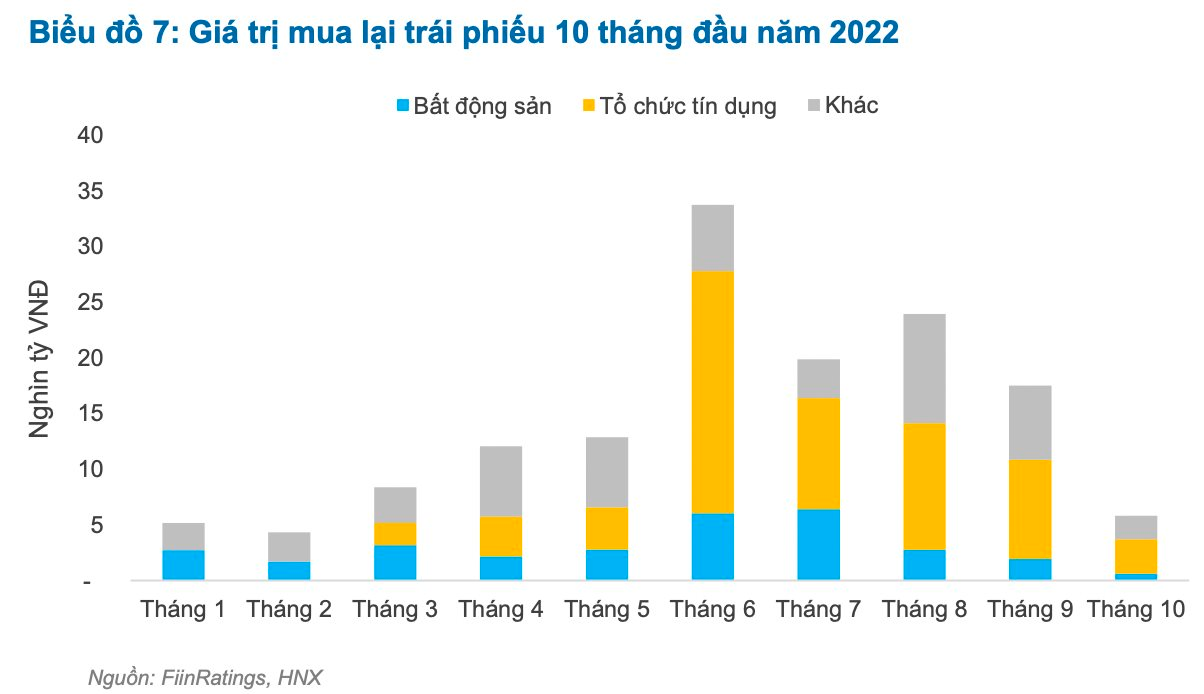

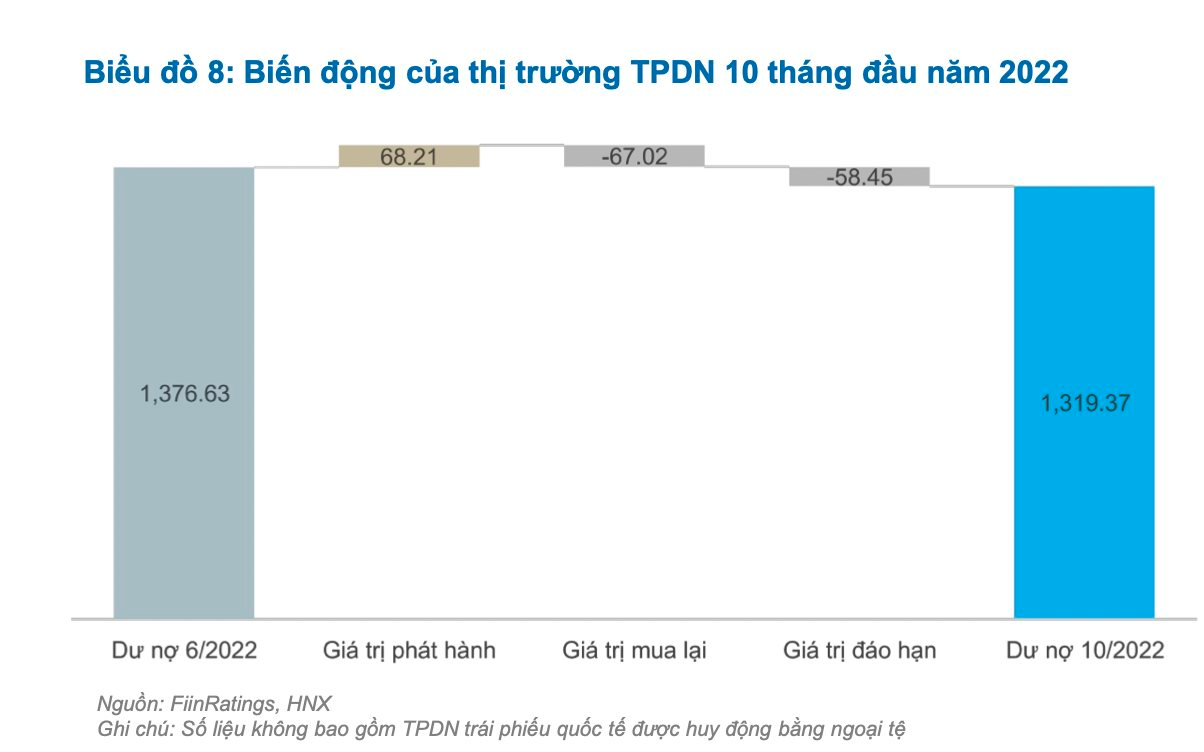

Trước nhiều áp lực, doanh nghiệp tích cực mua lại trái phiếu trước hạn giúp quy mô dư nợ trái phiếu sụt giảm hơn 7% trong quý 3/2022.

Cụ thể, giá trị mua lại TPDN trong 10 tháng đầu năm 2022 đạt 143 nghìn tỷ đồng, tăng 41,9% so với cùng kỳ, tập trung vào các trái phiếu cận đáo hạn. Trong đó, Bất động sản và Tổ chức tín dụng là 2 lĩnh vực có khối lượng mua lại trái phiếu lớn nhất.

Đội ngũ phân tích tin rằng đây là dấu hiệu tích cực cho vấn đề thanh khoản hiện nay đặc biệt đối với các doanh nghiệp có đủ tiềm lực tài chính và giảm thiểu gánh nặng nợ vay trong bối cảnh lãi suất tăng cao hiện nay.

Tuy nhiên, bên cạnh những điểm sáng đem lại cho thị trường, hoạt động mua lại tăng lên đột ngột trong thời gian ngắn cũng đang tạo ra áp lực không nhỏ.

Thị trường BĐS trong 10 tháng đầu năm nay chứng kiến mức thanh khoản thấp đã khiến hàng tồn kho của nhiều doanh nghiệp BĐS tăng mạnh, làm giảm dòng tiền của các đơn vị này. Trong khi đó, một số doanh nghiệp không chủ động mua lại TPDN, mà bị nhà đầu tư yêu cầu tất toán trước hạn do e ngại các thông tin tiêu cực lan truyền

Khả năng thanh toán của các nhà phát triển BĐS sẽ bị suy giảm, nhất là khi kênh vốn đổ vào ngành BĐS đã bị thu hẹp đáng kể và bị kiểm soát nghiêm ngặt hơn so với các năm trước. Do đó, nhà đầu tư nên giữ bình tình, tránh bán tháo TPDN mà không đánh giá kĩ lưỡng sức khỏe tài chính của doanh nghiệp.

Một số vướng mắc của Nghị định 65 cần giải quyết

Bàn về những tác động của Nghị định 65, FiinRatings cho rằng quá trình áp dụng thực tế và triển khai Nghị định 65 cũng có những vướng mắc nhất định đến hoạt động phát hành sơ cấp, bao gồm:

(1) Nghị định 65 cho phép phát hành với mục đích để tái cơ cấu nợ, nhưng việc giới hạn mục đích sử dụng vốn trái phiếu theo các chương trình, dự án cụ thể nêu trong phương án phát hành là một trở ngại cho doanh nghiệp chủ động trong công tác quản trị và điều chuyển vốn nội bộ;

(2) Tính khả thi của yêu cầu thực hiện kiểm toán độc lập về tình hình sử dụng số tiền thu được từ việc phát hành trái phiếu đối với trái phiếu còn dư nợ định kỳ 6 tháng, hàng năm cũng là một vấn đề cần được làm rõ.

“Chúng tôi cũng kỳ vọng TPDN riêng lẻ sẽ được lưu ký tập trung và sẽ có hệ thống giao dịch trái phiếu doanh nghiệp chào bán riêng lẻ tại HNX để làm cơ sở cho hoạt động kê khai thông tin nhằm cải thiện minh bạch thông tin, tạo kênh thanh khoản cho trái phiếu chính thức và có cơ sở dữ liệu giao dịch phục vụ định giá trái phiếu để các định chế đầu tư trong và ngoài nước có thể tham gia rộng và sâu hơn hiện nay”, báo cáo FiinRatings nêu rõ.

Nhịp sống thị trường