Hàng loạt lãnh đạo doanh nghiệp bị “call margin” khi cổ phiếu giảm sâu. Điều gì đang diễn ra? Những nhịp rung lắc kéo dài khiến VN-Index rơi xuống dưới vùng 1.000 điểm, hàng loạt cổ phiếu cũng giảm sâu từ đỉnh. Khi cổ phiếu liên tục trượt dốc, làn…

Những nhịp rung lắc kéo dài khiến VN-Index rơi xuống dưới vùng 1.000 điểm, hàng loạt cổ phiếu cũng giảm sâu từ đỉnh. Khi cổ phiếu liên tục trượt dốc, làn sóng “call margin” không chỉ kích hoạt ở nhà đầu tư cá nhân, nhiều lãnh đạo doanh nghiệp cũng bị các công ty chứng khoán bán giải chấp cổ phiếu.

Hàng loạt lãnh đạo doanh nghiệp bị “call margin”

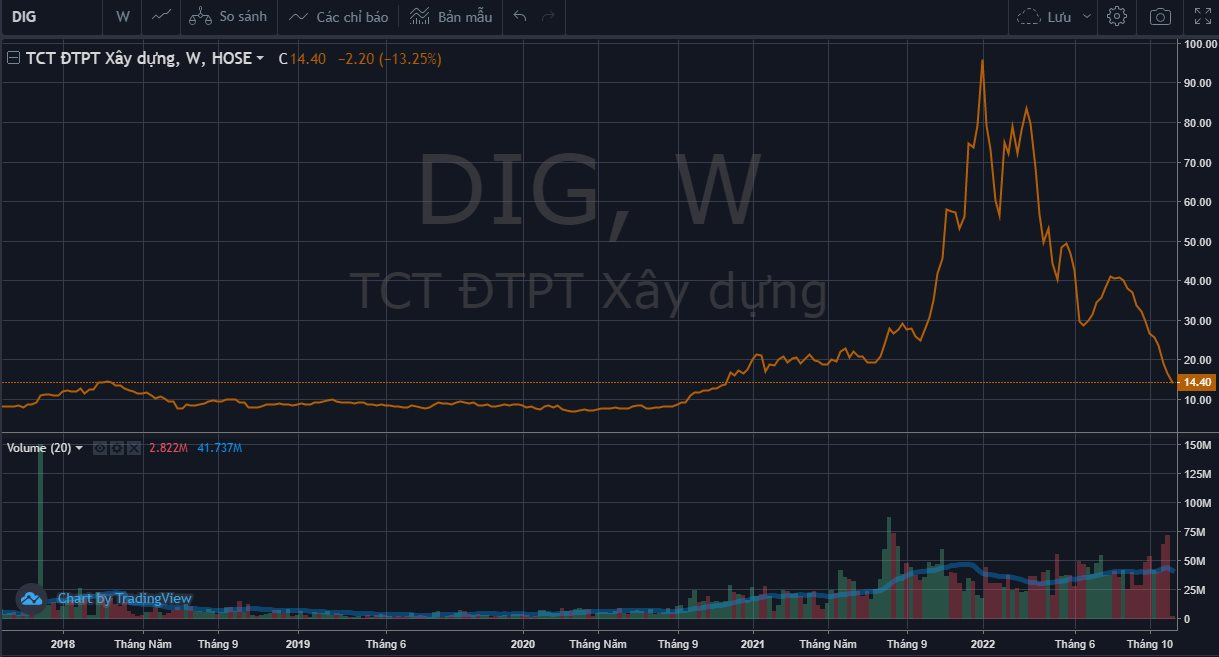

Điển hình như diễn biến tại DIC Corp, cổ phiếu DIG sau khi “trở về nơi bắt đầu” và mất 85% giá trị so với hồi đầu năm, loạt lãnh đạo và cổ đông lớn nắm giữ cổ phiếu DIG liên tục bị rơi vào vòng xoáy “call margin” của các công ty chứng khoán.

Cụ thể, Chứng khoán Mirae Asset Việt Nam (MAS) đã 2 lần thông báo về việc bán giải chấp cổ phiếu DIG thuộc sở hữu của ông Nguyễn Thiện Tuấn, Chủ tịch HĐQT DIC Corp và bà Nguyễn Thị Thanh Huyền – Phó Chủ tịch HĐQT công ty với tổng số lượng lần lượt là 6,7 triệu cổ phiếu và 2,1 triệu cổ phiếu.

Cùng chiều, Chứng khoán Yuanta Việt Nam và Chứng khoán KB Việt Nam cũng thông báo về việc bán giải chấp hàng trăm nghìn đến hàng triệu cổ phiếu với nhiều lãnh đạo và cổ đông lớn của DIC Corp.

Diễn biến tương tự cũng xuất hiện tại Phát Đạt khi bị Chứng khoán Tân Việt (TVSI) đăng ký bán giải chấp cổ phiếu PDR tới hai lần liên tiếp. Theo đó, TVSI bán giải chấp tổng cộng 2,55 triệu cổ phiếu PDR của ông Nguyễn Văn Đạt – Chủ tịch HĐQT Phát Đạt. Đồng thời, Công ty TNHH Phát Đạt Holdings – cổ đông lớn tại Phát Đạt cũng bị “ép bán” tổng cộng 2,62 triệu cổ phiếu PDR.

Động thái này đến khi cổ phiếu PDR đã giảm 14 phiên liên tiếp với đỉnh điểm là 3 phiên giảm sàn gần đây nhất khi luôn trong trạng thái “trắng bên mua”, mất thanh khoản. Kết phiên 8/11, cổ phiếu bất động sản này giảm hết biên độ xuống còn 32.500 đồng/cp, tương đương “bốc hơi” hơn 50% giá trị chỉ sau 1 năm.

Trước đó, nhiều lãnh đạo của các doanh nghiệp bất động sản khác như HDC, LDG cũng rơi vào cảnh bị “call margin” khi cổ phiếu giảm mạnh so với mức đỉnh.

Vì đâu nên nỗi?

Rõ ràng, đà giảm sâu của nhóm bất động sản đã kích hoạt làn sóng bán giải chấp cổ phiếu của lãnh đạo doanh nghiệp. Tuy vậy, trong bối cảnh khó khăn đang bủa vây doanh nghiệp bất động sản thì đà giảm của nhóm cổ phiếu này không quá khó hiểu.

Thực tế, trái phiếu là một kênh huy động vốn quan trọng đối với các doanh nghiệp bất động sản. Tuy nhiên, kênh dẫn vốn này đã gặp khó kể từ khi Nghị định 153/2020/NĐ-CP sửa đổi quy định chặt chẽ hơn tiêu chuẩn về việc phát hành trái phiếu doanh nghiệp.

Mặt khác, Ngân hàng Nhà nước cũng kiểm soát chặt tín dụng hơn, đặc biệt là dòng vốn chảy vào các hoạt động kinh doanh bất động sản. Trong khi nút thắt về tín dụng chưa được tháo gỡ, các kế hoạch phát hành cổ phiếu để tăng vốn của nhiều doanh nghiệp cũng gặp khó khiến nhiều doanh nghiệp phải tạm dừng hoặc hoãn.

Bên cạnh khó khăn trong việc huy động vốn, áp lực đáo hạn trái phiếu tăng lên cũng ảnh hưởng không nhỏ tới doanh nghiệp bất động sản nói chung cũng như cổ phiếu bất động sản nói riêng.

Trong bối cảnh việc huy động vốn bị siết chặt, ông Bùi Văn Huy – Giám đốc Chi nhánh Chứng khoán DSC cho rằng kênh cho vay ký quỹ của các CTCK đóng vai trò khá lớn trong việc “cân” nguồn vốn của nhiều doanh nghiệp bất động sản. Bởi, khi các nguồn cho vay hạn hẹp, có nhiều trường hợp lãnh đạo doanh nghiệp và cổ đông lớn vay margin các CTCK để xoay vòng vốn.

Tính riêng trong quý 3/2022, ông Huy ước tính có trên dưới 20 nghìn tỷ margin được tăng thêm do các thương vụ cổ đông lớn/lãnh đạo doanh nghiệp. Và xu hướng vay margin tại các CTCK dự báo vẫn có thể tiếp diễn trong quý 4 vì nguồn tiền của các CTCK vẫn còn khá nhiều.

Đưa ra quan điểm về vấn đề này, ông Nguyễn Thế Minh – Giám đốc Công ty Chứng khoán Yuanta cho rằng hiện tượng “call margin” lãnh đạo doanh nghiệp xảy ra với hai nhóm chính. Thứ nhất là những lãnh đạo doanh nghiệp từng dùng nguồn vốn mua vào lượng lớn cổ phiếu để “đỡ giá” trong thời kỳ cổ phiếu giảm vì Covid.

Tuy nhiên, chuyên gia cho rằng những trường hợp này không đáng kể. Nguyên nhân chủ yếu là do các kênh huy động vốn bị siết chặt khiến nhiều doanh nghiệp cạn tiền, dẫn đến việc thế chấp cổ phiếu để làm tài sản đảm bảo nhằm xoay vòng vốn.

Nhà đầu tư cá nhân nên bình tĩnh và suy xét kỹ lưỡng

Theo ông Nguyễn Thế Minh, hiện tượng “call margin” ở các tài khoản cá nhân nhỏ lẻ không quá đáng ngại và chỉ mất thời gian ngắn. Tuy nhiên, khi đã lan đến các “tài khoản lớn” thì nhà đầu tư cần xem xét kỹ lưỡng. Đặc biệt là những doanh nghiệp xuất hiện tình trạng dư bán sàn và mất thanh khoản, có nghĩa bán giải chấp nhưng không ai mua.

Dù vậy, chuyên gia Yuanta cho rằng khi áp lực giải chấp giảm bớt đi sẽ là tia sáng cho thị trường. Trong trường hợp này, các doanh nghiệp sẽ có hai cách để duy trì (1) tăng thêm cổ phiếu để đưa tỷ lệ về ngưỡng an toàn (2) giải quyết các tài sản đảm bảo để bên cho vay không bán tiếp cổ phiếu.

Do đó, doanh nghiệp buộc phải cân được lượng margin tại các CTCK, sau đó có động thái “trấn an” nhà đầu tư. Tuy nhiên, trong bối cảnh doanh nghiệp đang cạn kiệt về dòng vốn, việc mua vào lượng lớn cổ phiếu để “đỡ giá” cũng là một thách thức lớn.

Còn theo ông Bùi Văn Huy, trước khi đặt ra câu hỏi liệu có làn sóng “call margin” cấp độ doanh nghiệp không, cần làm rõ hiện tượng trên là việc cá nhân lãnh đạo doanh nghiệp hay ảnh hưởng hoạt động kinh doanh của doanh nghiệp.

Trong trường hợp chủ doanh nghiệp đầu tư thua lỗ dẫn đến “call margin” thì việc này không ảnh hưởng đến doanh nghiệp và giá cổ phiếu cũng sẽ sớm cân bằng trở lại. Tất nhiên cũng không loại trừ trường hợp doanh nghiệp không xoay được vốn dẫn đến việc bán giải chấp.

Kết luận, chuyên gia DSC cho rằng, nhà đầu tư cần biết chọn lọc, phân tích kỹ doanh nghiệp để đánh giá hiện tượng “call marin” có ảnh hưởng đến hoạt động doanh nghiệp hay không. Bởi, đối với những doanh nghiệp tốt, việc bán theo thị trường có thể khiến nhà đầu tư thiệt hại nặng nề hơn.

Nhịp Sống Thị Trường

Trả lời