Lần gần nhất VN-Index rơi và “xuyên thủng” mốc 1.000 điểm cũng đã gần 3 năm về trước, vào 21/11/2019 – thời điểm COVID bắt đầu xuất hiện trên thế giới. Thị trường chứng khoán vừa khép lại phiên giao dịch đầu tuần với nhiều sóng gió. Tưởng chừng những…

Thị trường chứng khoán vừa khép lại phiên giao dịch đầu tuần với nhiều sóng gió. Tưởng chừng những phiên test mốc 1.000 thành công kể từ đầu tháng 10 sẽ tạo đà hồi phục cho thị trường nhưng thực tế lại không như kỳ vọng. Áp lực bán chưa hề có dấu hiệu hạ nhiệt, VN-Index đã chính thức“thủng” mốc 1.000 điểm kết phiên 24/10, lùi về 986,15 điểm và là điểm số thấp nhất trong vòng hơn 23 tháng kể từ ngày 20/11/2020.

Xét việc chỉ số chính của TTCK trên đà rơi và “xuyên thủng” mốc 1.000 điểm thì lần gần nhất cũng đã gần 3 năm về trước, vào 21/11/2019 – thời điểm COVID bắt đầu xuất hiện trên thế giới. Sau khi liên tục lao dốc và tạo đáy vào tháng 3/2020, chỉ số chính đã bật tăng trở lại, và chinh phục mốc 1.000 điểm sau 8 tháng.

Mặt khác, mức giảm hơn 3% cũng khiến VN-Index lọt top những chỉ số chứng khoán “tệ” nhất châu Á trong phiên 24/10. Đồng thời, vốn hóa của sàn HoSE đã bị”thổi bay” hơn 134.000 tỷ đồng chỉ sau một phiên, giá trị còn lại rơi về mức 3.934.048 tỷ đồng. Tính từ thời điểm đỉnh cao tháng 4/2022 tới nay, vốn hóa HoSE đã “bốc hơi” hơn 2 triệu tỷ đồng vốn hóa.

Dòng tiền bắt đáy tỏ ra “thờ ơ” là một trong những yếu tố khiến thị trường chưa thể hồi phục thực sự rõ ràng dù mức giảm có thu hẹp đôi chút vào cuối phiên. Thanh khoản vẫn khá “heo hút” với giá trị khớp lệnh bình quân kể từ đầu tháng 10 chỉ đạt khoảng 9.400 tỷ đồng, thậm chí có phiên thanh khoản tụt xuống ngưỡng cực thấp trong vòng 2 năm qua.

Đến hiện tại dòng tiền này đã có phần thoái trào khi số lượng tài khoản mở mới của nhà đầu tư nội liên tục giảm mạnh những tháng gần đây. Tháng 9 vừa qua, nhà đầu tư trong nước chỉ mở mới hơn 100.000 tài khoản chứng khoán, con số thấp nhất trong vòng 14 tháng kể từ tháng 7/2021.

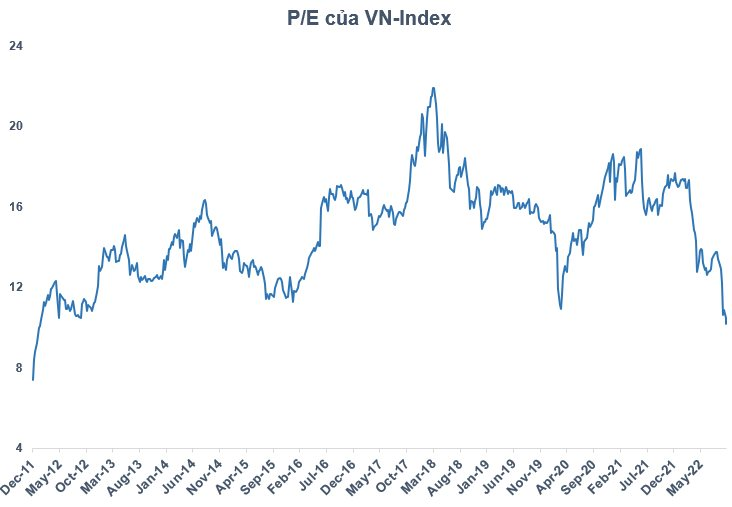

Về mặt định giá, phiên giảm mạnh này tiếp tục đẩy P/E của VN-Index rơi xuống mức 10,1x lần, gần tương đương với đáy Covid cuối tháng 3/2020 và giai đoạn năm 2012 (lãi suất tăng vọt, thị trường bất động sản đóng băng và nợ xấu ngân hàng tăng cao).

Kéo theo đó, định giá của nhiều cổ phiếu doanh nghiệp lớn như Hòa Phát (HPG) hay nhiều ngân hàng đã về mức P/B nhỏ hơn 1 lần, thấp hơn cả giá trị sổ sách. Đây là điều rất hiếm khi xảy ra, trừ những giai đoạn nền kinh tế đứng trước suy thoái hay khủng hoảng nghiêm trọng.

Trên quan điểm của kinh tế trưởng MBS, ông Hoàng Công Tuấn đánh giá TTCK hiện tại rất rẻ với P/E xấp xỉ 10.x lần. Nhìn về quá khứ, năm 2011 thị trường cũng đã giảm khá mạnh đưa P/E về mức khoảng 10 lần với hàng loạt cổ phiếu bị định giá thấp một cách phi lý. Tuy nhiên, bối cảnh vĩ mô thời điểm đó rất xấu khi lạm phát ở mức rất cao, tỷ giá bị phá giá đến 11%, thậm chí các công ty chứng khoán cắt hết các khoản vay margin.

Tại thời điểm này, cũng với mức định giá đó, nhưng bối cảnh vĩ mô của chúng ta hoàn toàn khác biệt. Hiện tâm lý hoang mang chi phối hoàn toàn và nhà đầu tư dường như không còn quan tâm đến những yếu tố tích cực.

“Lãi suất có tăng thì cuối cùng cũng sớm cân bằng, định giá thị trường khi đó rất khác. Việc nắm giữ cổ phiếu thời điểm này cần chờ đợi thời gian bởi về dài hạn giá cổ phiếu sẽ tăng và định giá sẽ tích cực hơn. Nhà đầu tư không nên quá hoảng loạn và quan sát kỹ vùng 1.000 điểm” , chuyên gia MBS cho biết.

Khi dịch bệnh cơ bản được kiểm soát, nền kinh tế dần hồi phục, TTCK toàn cầu lại phải đối mặt với một rủi ro khác không kém phần nan giải. Lạm phát liên tục leo thang sau quá trình bơm tiền khiến Fed và các NHTW trên thế giới buộc phải thắt chặt tiền tệ và đẩy nhanh tốc độ tăng lãi suất.

Thời kỳ tiền rẻ kết thúc kéo theo một lượng tiền không nhỏ rút ra khỏi chứng khoán để quay trở lại sản xuất kinh doanh hoặc chuyển dịch sang kênh đầu tư khác khi định giá các tài sản tài chính như cổ phiếu, trái phiếu kém hấp dẫn hơn khi lãi suất tăng.

Mặc dù vậy, ngay cả khi thị trường có thể giảm thêm, nhiều chuyên gia và quỹ đầu tư lớn đều cho rằng, đây là cơ hội để nhà đầu tư tích lũy cổ phiếu chất lượng bị định giá thấp và có tiềm năng tăng trưởng cao trong tương lai thay vì cuốn vào những câu chuyện “trading” ngắn hạn.

Nhịp sống thị trường

Trả lời