Ngân hàng là một ngành xương sống, cốt lõi của nền kinh tế, nơi điều tiết dòng vốn trong nền kinh tế để hỗ trợ tăng trưởng và phát triển. Tại một quốc gia phát triển nhanh như Việt Nam thì ngành ngân hàng đóng một vai trò cực kỳ…

Ngân hàng là một ngành xương sống, cốt lõi của nền kinh tế, nơi điều tiết dòng vốn trong nền kinh tế để hỗ trợ tăng trưởng và phát triển. Tại một quốc gia phát triển nhanh như Việt Nam thì ngành ngân hàng đóng một vai trò cực kỳ to lớn. Trong hơn 3 thập kỷ qua kể từ khi nền kinh tế thị trường bắt đầu mở cửa thì ngành ngân hàng đã tăng trưởng mạnh mẽ, phân hóa và đổi ngôi liên tục. Chúng ta đã chứng kiến sự trỗi dậy của những ngân hàng tư nhân và sự thu hẹp của những ngân hàng do nhà nước sở hữu chi phối. Chúng ta cũng chứng kiến sự thay đổi ngôi vị giữa các ngàn hàng tư nhân với nhau. Ngân hàng này vượt lên, ngân hàng khác bị chững lại. Và cuộc đua giữa những ngân hàng tư nhân này chưa bao giờ là dễ dàng, nó có thể lặng lẽ nhưng cực kỳ mãnh liệt. Với kinh nghiệm đầu tư trên thị trường chứng khoán gần 20 năm nay, tôi đã chứng kiến các cuộc đổi ngôi mạnh mẽ này. Chỉ cần một biến cố thì một ngân hàng đang ở vị trí hàng đầu có thể mất ngay vị thế và tụt lại phía sau để nhường chỗ cho những ngân hàng phía sau vươn lên và giành lấy vị trí. Và cuộc đua cứ như thế, thay đổi không ngừng. Hôm nay tôi chia sẻ góc nhìn của bản thân, dưới lăng kính của một nhà đầu tư về sự thay đổi ngôi vị của các ngân hàng tư nhân. Nó có thể đúng, có thể sai nhưng nó chỉ phản ánh một góc nhìn về vấn đề này.

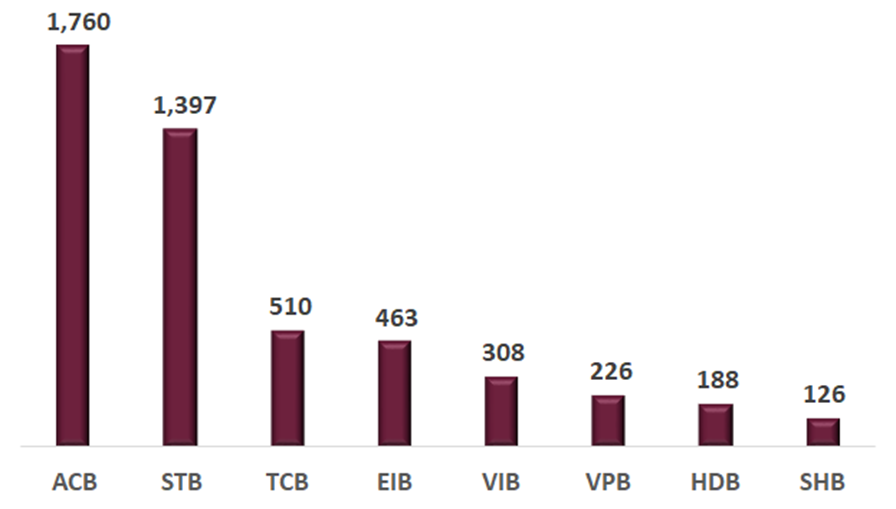

Quay lại khoảng 15 năm trước, thời kỳ mà thị trường chứng khoán cũng bùng nổ 2006-2007, khi mà cổ phiếu của ngân hàng được xem là những cổ phiếu vua. Nhớ thời đó, giá cổ phiếu của ngân hàng ACB lên tận gần 300.000 đồng/cp. Tại thời điểm đó, ngân hàng ACB cũng được xem là ngân hàng tư nhân số 1 Việt Nam với những dịch vụ khách hàng trên cả tuyệt vời, hệ thống quản trị rủi ro cực kỳ mạnh và thị phần đang trên đà tăng trưởng thần tốc. Năm 2007, lợi nhuận sau thuế của ngân hàng ACB đạt con số khủng khiếp là 1,760 tỷ đồng, đứng đầu trong các ngân hàng tư nhân. Cùng thời điểm đó, ngoài ACB thì các ngân hàng khác như Sacombank cũng là một đối thủ đáng gờm. Năm 2007, lợi nhuận sau thuế của ngân hàng Sacombank đạt 1,397 tỷ đồng. Cả hai ngân hàng tư nhân này bỏ xa các đối thủ như Techcombank hay Eximbank, VIB, VPB và cả HDB. Thậm chí, lợi nhuận của ngân hàng ACB năm 2007 xấp xỉ bằng lợi nhuận của 6 ngân hàng gồm TCB, EIB, VIB, VPB, HDB và SHB cộng lại.

Lợi nhuận sau thuế của các ngân hàng tư nhân năm 2007 (tỷ đồng)

Tôi vẫn còn nhớ vào thời điểm đó, những ngân hàng như Techcombank, VPBank hay HDBank chỉ vẫn là những ngân hàng rất nhỏ bé, dường như chưa hề có tên tuổi trên thị trường chứng khoán lẫn thị trường ngân hàng. Tuy nhiên, cuộc đua khốc liệt luôn diễn ra, và những sự cố bất ngờ đã làm thay đổi hoàn toàn cục diện cuộc đua ấy.

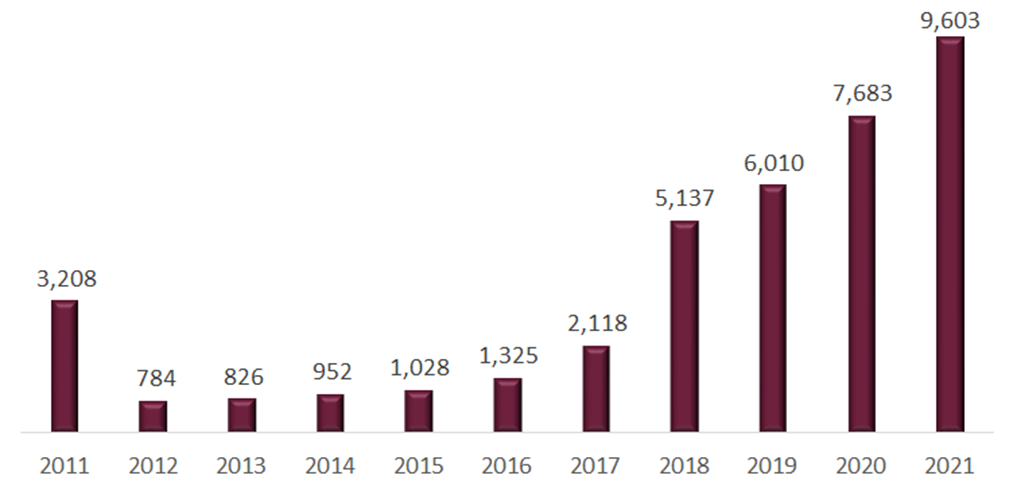

Năm 2012, cựu phó chủ tịch của ngân hàng ACB là ông Nguyễn Đức Kiên đã bị bắt khi bị cáo buộc sai phạm trong lĩnh vực ngân hàng, tài chính. Ngay sau khi Ông Kiên bị bắt thì tình trạng rút tiền rầm rộ xảy ra trên bình diện toàn quốc tại ngân hàng ACB tới mức Thống Đốc NHNN thời điểm đó là ông Vũ Viết Ngoạn phải trấn an người dân và cho xe tải chở hàng bao tải tiền hỗ trợ người dân rút tiền. Sau hơn 2 tuần lễ, tình hình này mới bắt đầu ổn định trở lại. Cú ngã ngựa này của ACB đã làm thay đổi toàn bộ cục diện hệ thống ngân hàng. ACB mất dần vị thế dẫn đầu và bước vào công cuộc cải tổ, tái cấu trúc và thay đổi chiến lược toàn diện. Có lẽ, ACB đã mất hơn 6 năm mới có thể hồi phục. Đến năm 2018, tức hơn 6 năm kể từ cú ngã ngựa, lợi nhuận của ngân hàng ACB mới trở lại mốc lợi nhuận của năm 2011 là năm trước khi xảy ra cú ngã ngựa. Thật sự mà nói, 6 năm là một khoảng thời gian khá nhanh cho một ngân hàng hàng đầu như ACB hồi phục. Bởi quy mô của nó là rất to lớn và công cuộc tái cấu trúc không hề đơn giản tí nào, nó đòi hỏi sự quyết liệt rất cao. Thời điểm đó ACB đã tiến hành cải tổ rộng lớn và thay đổi chiến lược chỉ tập trung vào mô hình bán lẻ, tập trung khách hàng cá nhân là chủ đạo, từ bỏ tham gia vào thị trường liên ngân hàng. Có thời điểm, ACB thậm chí không hề có vay hay gửi tiền liên ngân hàng. Cú ngã ngựa của ACB cũng cho thấy mặt tối của hệ thống ngân hàng đó chính là rủi ro về quản trị, rủi ro sân sau và mô hình kinh doanh khi tín dụng chiếm vai trò chủ đạo (hơn 80% lợi nhuận của ngân hàng thời điểm đó).

Lợi nhuận ngân hàng ACB (tỷ đồng)

Giả sử nếu ngày đó không có cú ngã ngựa này, thì với tốc độ tăng trưởng khoảng 25%/năm thì lợi nhuận của ACB có lẽ đã đạt con số xấp xỉ 1 tỷ USD/năm vào thời điểm hiện tại. Nhưng đó là thời thế, thế thời, cuộc đời đã hoàn hảo vì không có chữ “nếu”.

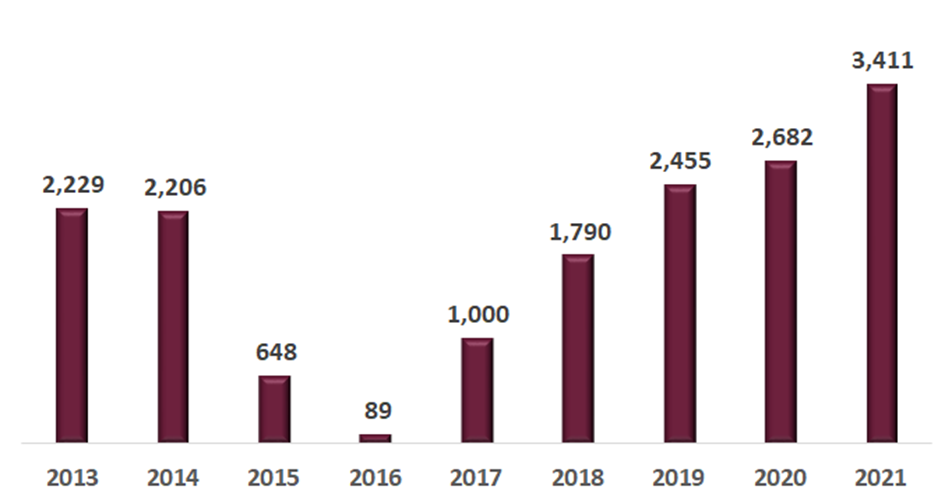

Sau cú ngã ngựa của ACB, thì kẻ được hưởng lợi lớn nhất chính là Sacombank. Mặc dù toàn bộ hệ thống ngân hàng đều bị ảnh hưởng bởi cú ngã ngựa của ACB năm 2012, tuy nhiên các ngân hàng không bị liên lụy trực tiếp sớm bứt phá và chạy nhanh hơn cả. Với vị trí thứ 2 trong ngành ngân hàng, Sacombank phi lên mạnh mẽ với tốc độ rất nhanh. Bởi trong một thế trận mà đối thủ cạnh tranh phải dừng lại, thậm chí là thụt lùi thì đó là thời cơ không thể tốt hơn đối với Sacombank. Ngân hàng này nhanh chóng leo lên vị trí đứng đầu hệ thống từ tổng tài sản cho đến lợi nhuận, mạng lưới và tất cả mọi thứ. Tuy nhiên, niềm vui đó của Sacombank cũng không được lâu. Khi Sacombank bị thâu tóm bởi một ngân hàng bé hơn rất nhiều, Phương Nam Bank. Cú thâu tóm này vào thời điểm đó được mô tả như cá lòng tong nhưng xơi cá mập. Năm 2014, ngân hàng nhà nước phê duyệt sát nhập giữa ngân hàng Phương Nam và Ngân hàng Sacombank, dẫn tới cú thay đổi chủ sở hữu toàn diện. Chủ tịch ngân hàng Sacombank thời điểm đó là ông Đặng Văn Thành bị đá ra khỏi ngân hàng do chính mình thành lập và bị thay bởi nhóm cổ đông của ngân hàng Phương Nam là ông Trầm Bê cùng cộng sự. Nhưng bởi lẽ, ngân hàng Phương Nam là một ngân hàng yếu toàn diện so với Sacombank về mọi mặt chính vì vậy các khoản nợ xấu tại PNB đã gây ảnh hưởng trầm trọng đến Sacombank làm cho Sacombank bị suy yếu và rơi vào trạng thái ngủ đông lâu dài. Hệ lụy từ những khoản nợ xấu và sân sau một lần nữa cho thấy chúng có sức công phá kinh khủng đến mức nào. Sacombank từ một ngân hàng hàng số 1 hệ thống sau cú ngã ngựa của ACB thì đã đánh mất chính mình sau khi sáp nhập và rơi vào tình trạng hôn mê lâu dài tới mức không còn nhận ra. Đến năm 2016, lợi nhuận của Sacombank từ mốc hơn 2,200 tỷ năm 2014 rơi xuống chỉ còn vỏn vẹn… 89 tỷ đồng. Cú ngã ngựa này của Sacombank thậm chí còn te tua tơi tả hơn cả ACB năm 2012.

Lợi nhuận ngân hàng Sacombank (tỷ đồng)

Cho đến nay, đã hơn 8 năm kể từ cú sát nhập lịch sử đó, lợi nhuận của ngân hàng Sacombank mới dần hồi phục và đang quay trở lại mốc của năm 2014. Như vậy, Sacombank đã phải mất hơn 7 năm để quay lại cho thấy khi một ngân hàng bị vấn đề về nợ xấu, về thanh khoản hay một sai lầm kinh điểm thì thời gian để quay lại là rất rất dài. Thậm chí một ngân hàng như Eximbank đến nay đã mất hơn 14 năm nhưng vẫn không thể quay lại mốc của năm 2008. Nói như vậy để chúng ta thấy rằng, đối với một doanh nghiệp bình thường khi gặp khó khăn thì họ có thể chỉ mất 2-3 năm để phục hồi, nhưng đối với một ngân hàng thì con số tối thiểu không bao giờ dưới 5 năm. Do đó những cú sát nhập với những ngân hàng yếu kém, nợ xấu nhiều thì thường chỉ làm cho ngân hàng thâu tóm yếu dần đi chứ ít khi mà mạnh lên được.

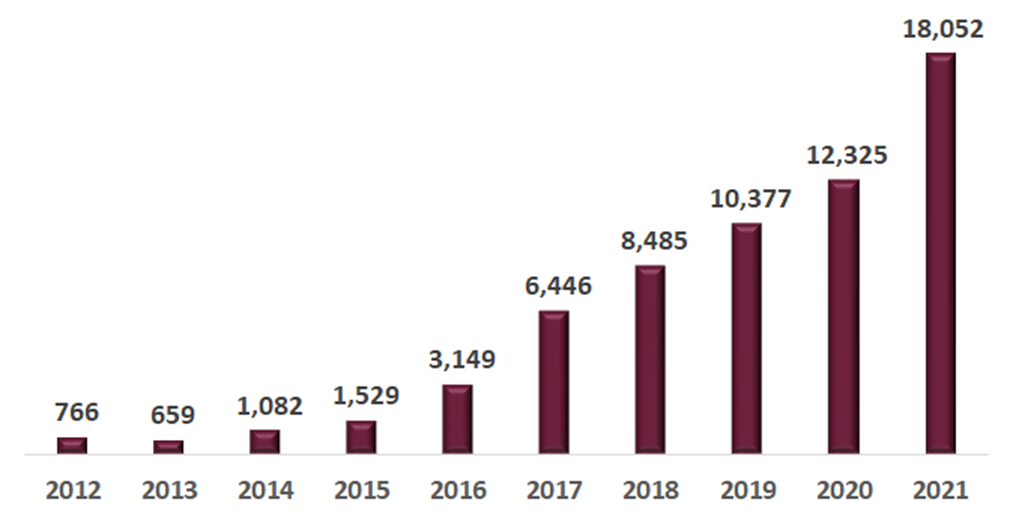

Trong một cuộc đua thì cú ngã ngựa của kẻ này chính là lợi thế của kẻ khác. Khi lần lượt hai anh hào đứng đầu hệ thống là ACB và STB lần lượt bổ nhào thì những ngân hàng tiếp theo đã leo lên mạnh mẽ, giành lấy thị phần, giành lấy khách hàng và tạo ra bước nhảy hoàn hảo. Nếu năm 2007, lợi nhuận của ngân hàng Techcombank chỉ chưa được 1/3 so với ACB, chỉ bằng 36% so với STB thì giờ đây nó đã trở thành vị trí số một. Trong khoảng thời gian phục hồi của ACB là 7 năm và 8 năm của STB thì thế trận đã thay đổi hoàn toàn. Khi cả hai đối thủ đứng số 1 và số 2 đều phải lo chạy vạy từng ngày, lo vá lỗ hổng, lo chữa bệnh và quay lại cuộc đua thì kẻ đứng thứ 3 thị trường lúc bấy giờ lại phi nước đại, và trở thành số 1 toàn hệ thống. Đó có thể nói là thiên thời cho Techcombank.

Lợi nhuận của Techcombank (tỷ đồng)

Đương nhiên, ngoài việc nắm bắt thời cơ là sự sụp đổ của các đối thủ, Techcombank cũng đã có những chiến lược kinh doanh đem lại thành công mỹ mãn. Nhưng hãy thử nghĩ, nếu ngày đó không có những cú ngã ngựa này của ACB, của Sacombank thì cho dù Techcombank có hay đến đâu, có hoàn hảo đến đâu thì việc vượt qua ACB hay STB quá dũng mãnh thời điểm đó cũng không phải là một điệp vụ đơn giản.

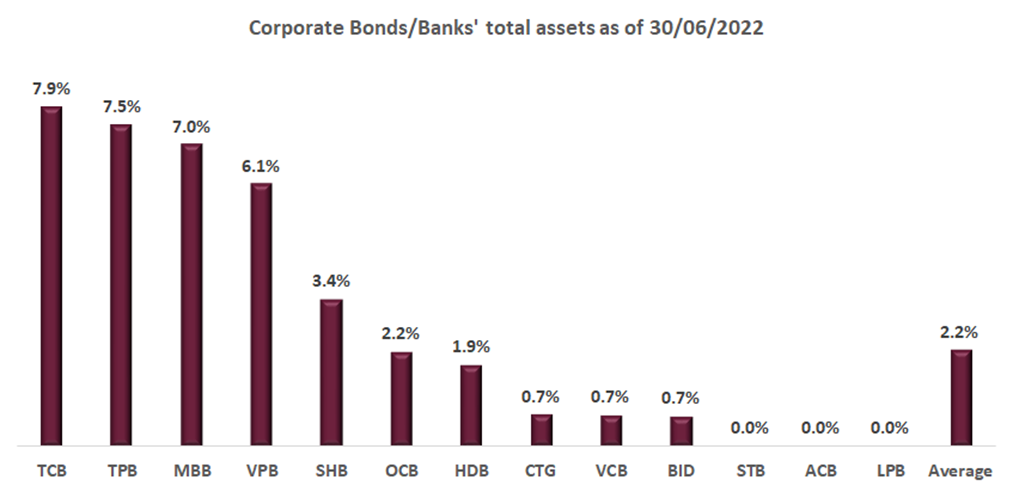

Sau hàng loạt những cú té của ACB hay Sacombank chúng ta có thể thấy rằng lỗ hổng lớn trong hệ thống ngân hàng đó chính là những mặt trận kinh doanh sân sau và tỷ trọng quá lớn của kinh doanh tín dụng trong cơ cấu của hệ thống ngân hàng, cũng như rủi ro nằm ở khâu kiểm soát chất lượng tín dụng. Khi các rủi ro xảy ra, nó gây ra sự mất cân đối khủng khiếp từ cung cầu vốn đến thanh khoản của hệ thống, điều này dẫn tới việc tái cấu trúc và hồi phục mất một khoảng thời gian cực kỳ dài và cũng không hề dễ dàng. Sau một thập kỷ kể từ khi sự cố ACB xảy ra, mặc dù hệ thống đã thay đổi rất nhiều, tỷ trọng lợi nhuận của tín dụng giảm xuống, thay vào đó là sự gia tăng của các mảng dịch vụ, ngân hàng đầu tư nhưng thật sự vẫn còn đó những yếu tố rủi ro vốn dĩ. Đó là tính nghiêm ngặt trong kiểm soát chất lượng tín dụng hay kiểm soát rủi ro của những mặt trận kinh doanh sân sau. Vụ ngân hàng SCB đã tiếp tục lộ ra những điểm yếu mang tính cốt lõi và bản chất ấy. Trong hệ thống ngân hàng bây giờ, một rủi ro rất lớn đó chính là trái phiếu doanh nghiệp. Các ngân hàng đẩy mạnh mảng kinh doanh ngân hàng đầu tư khi mua lại các trái phiếu doanh nghiệp được phát hành và phân phối cho nhà đầu tư cá nhân, hầu hết là những người gửi tiền tại chính ngân hàng họ. Khi các khoản trái phiếu này gặp vấn đề về khả năng thanh toán thì hệ thống ngân hàng một lần nữa gặp rủi ro lớn về thanh khoản. Tuy rằng toàn bộ khoản đầu tư trái phiếu doanh nghiệp chỉ chiếm 2% tổng tài sản của hệ thống ngân hàng nhưng vẫn có những ngân hàng có tỷ trọng lên đến trên 7% như Techcombank.

Tỷ trọng nắm giữ trái phiếu của các ngân hàng đến 30/06/2022 (%)

Chúng ta hiện khó có thể nói rằng liệu trái phiếu doanh nghiệp có thể gây ra cho Techcombank một rủi ro mang tính hệ thống hay không bởi nó phụ thuộc rất lớn vào chất lượng tín dụng của các trái phiếu này. Nhưng giả sử, nếu nó thật sự kìm hãm và giữ chân Techcombank, thì liệu một sự đổi ngôi có tiếp tục diễn ra hay không và ai sẽ là kẻ thay thế? Đó không phải là một câu hỏi dễ trả lời nhưng hãy nhìn vào những số liệu nhất định bao gồm vị trí của hệ thống và chất lượng tín dụng của các khoản trái phiếu doanh nghiệp đang nắm giữ để cho chúng ta một cái nhìn tổng quát về cuộc đua vị trí này. Có thể những số liệu này không đủ để đưa ra một kết luận chính xác nhưng có thể giúp chúng có một chút nhìn nhận tổng quan về hệ thống ngân hàng hiện nay.

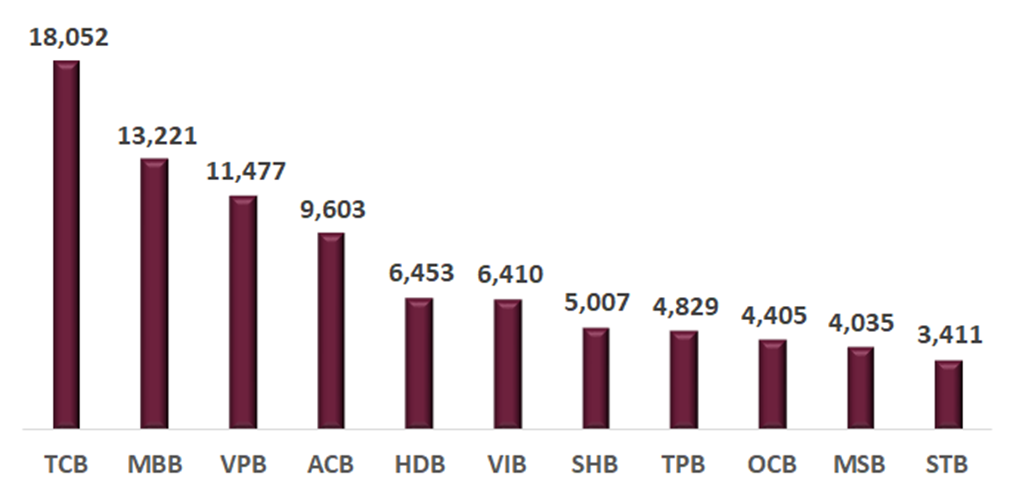

Lợi nhuận hệ thống ngân hàng năm 2021 (tỷ đồng)

Nếu nhìn vào top 5 ngân hàng lớn nhất về lợi nhuận, thì dường như trong đây chỉ có duy nhất ACB hiện là ngân hàng không có đầu tư vào trái phiếu doanh nghiệp. Ngoài ra, ACB cũng đã tái cơ cấu vào 2012 khi tập trung vào khách hàng cá nhân là chủ đạo, hạn chế tham gia vào thị trường liên ngân hàng, nên giả sử nếu trái phiếu doanh nghiệp trở thành một quả bom nổ chậm thì dường như ACB có nhiều yếu tố để vươn lên nhiều nhất. Dù sao đi nữa cũng còn quá sớm để kết luận, hãy theo dõi và xem thử cuộc đua này thế nào trong 5 năm tiếp theo nhé!

Theo Vicente Nguyen, Quân Sư Cá Mập

Trả lời