Trong báo cáo “Vietnam At A Glance – Tăng trưởng 8% nhưng cần thận trọng”, các nhà phân tích từ ngân hàng HSBC dự báo 2023 sẽ là một năm đầy thách thức khi những khó khăn trong thương mại đang gia tăng. 2023 – Một năm thách thức Bất chấp một…

Trong báo cáo “Vietnam At A Glance – Tăng trưởng 8% nhưng cần thận trọng”, các nhà phân tích từ ngân hàng HSBC dự báo 2023 sẽ là một năm đầy thách thức khi những khó khăn trong thương mại đang gia tăng.

2023 – Một năm thách thức

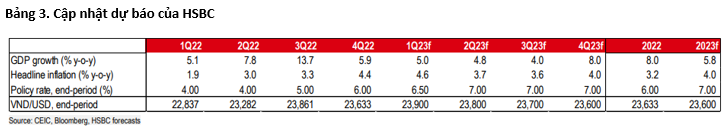

Bất chấp một năm 2022 tươi đẹp, 2023 sẽ là một năm thách thức. Rủi ro lớn nhất đối với tăng trưởng là những khó khăn trong thương mại đang gia tăng. Động lực bên ngoài của Việt Nam đã giảm tốc mạnh trong vài tháng qua và triển vọng không chắc chắn trong năm mới khi tăng trưởng của các đối tác thương mại lớn được dự báo sẽ chậm lại.

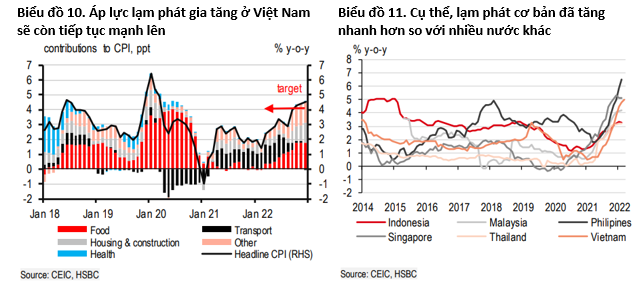

Trong khi đó, lạm phát cao cũng là vấn đề cần lưu tâm chặt chẽ khi Việt Nam tiếp tục chứng kiến áp lực lạm phát mạnh lên, đặc biệt là giá hàng hóa cơ bản. HSBC kỳ vọng tăng trưởng sẽ chậm lại ở mức 5.8% và lạm phát bình quân tăng lên 4% trong năm 2023.

Mức tăng trưởng cao nhất trong vòng 25 năm

Ba ngày trước thềm năm mới 2023, Việt Nam là quốc gia đầu tiên ở châu Á công bố số liệu năm 2022 với những con số ấn tượng cho một năm đầy thách thức. Kinh tế Việt Nam trong quý 4 tăng trưởng 5.9% so với cùng kỳ năm trước, hơi thấp so với mức kỳ vọng của HSBC là 6.2% nhưng cao hơn dự báo của thị trường là 4.6%.

Kết quả này đưa tăng trưởng của cả năm 2022 lên 8.0%, gần như tương đương với dự báo trước đó là 8.1%, đánh dấu mức tăng trưởng cao nhất của Việt Nam kể từ năm 1997. Mặc dù vậy, ẩn dưới con số tăng trưởng đẹp đẽ này là những rủi ro tiềm ẩn đối với tăng trưởng của năm 2023.

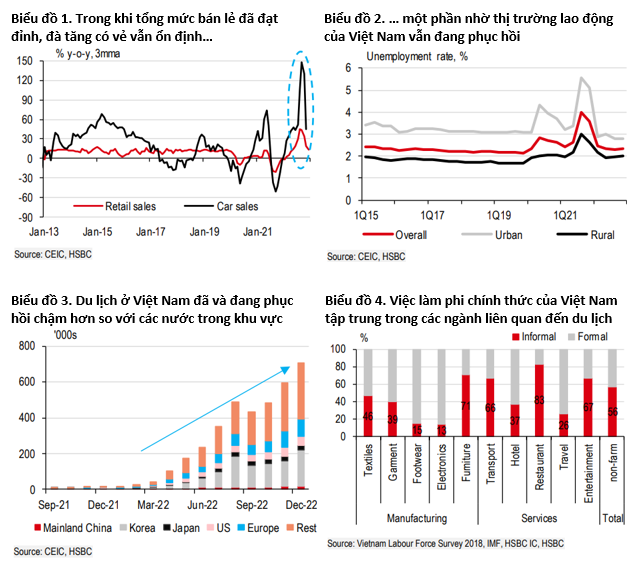

Tương tự quý 3, nhu cầu trong nước phục hồi ổn định thúc đẩy phát triển dịch vụ mạnh mẽ trong quý 4. Doanh thu bán lẻ tiếp tục đà tăng trưởng trong quý 4, tăng khoảng 13% so với cùng kỳ năm trước. Nhờ thị trường lao động được cải thiện, tiêu dùng cá nhân của Việt Nam đã lấy lại tốc độ như thời trước đại dịch là khoảng 7%. Mặc dù vậy, những dấu hiệu ban đầu đang cho thấy những yếu tố thuận lợi trong nước đang giảm dần. Tổng mức bán lẻ đã đạt đỉnh và đà tăng trưởng của tháng 12 cho thấy sự giảm nhẹ. Một phần nguyên nhân dẫn tới sự suy yếu này là do tốc độ phục hồi chậm của ngành du lịch.

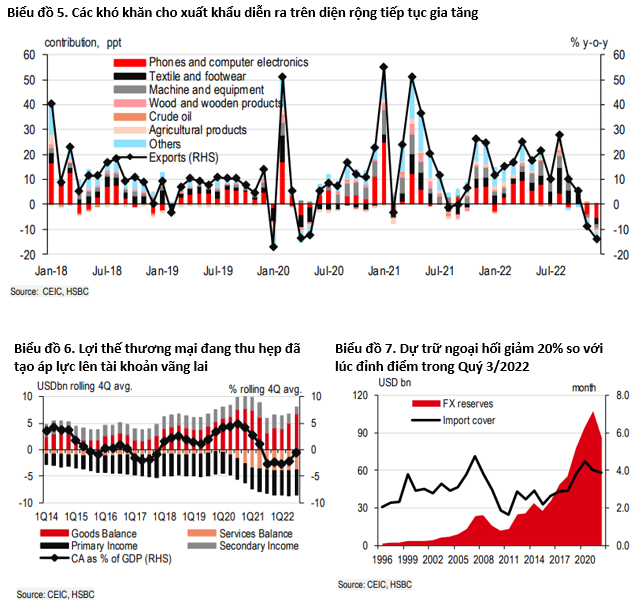

Rủi ro lớn nhất đối với tăng trưởng chính là những khó khăn trong thương mại. Đó là lý do khiến GDP quý 4 mang đến một bất ngờ nhỏ với sản lượng sản xuất chỉ tăng có 3% so với cùng kỳ năm trước. Xuất khẩu sụt giảm 14% trong tháng 12 so với cùng kỳ năm trước, sự suy yếu diễn ra trên diện rộng ở các ngành hàng chính, đặc biệt là điện tử (Biểu đồ 5).

Trong khi đó, nhập khẩu cũng giảm mạnh 8.1% so với cùng kỳ năm trước, chủ yếu là ở nhập khẩu các mặt hàng liên quan đến công nghệ. Điều này có thể được hiểu là Việt Nam đang ở thế “đứng mũi chịu sào” bị ảnh hưởng từ chu kỳ công nghệ toàn cầu đang “hạ nhiệt” với bản chất hoạt động sản xuất hàng điện tử đòi hỏi nhập khẩu nhiều. Triển vọng sản xuất của Việt Nam đang bắt đầu nhìn thấy thách thức với bằng chứng là chỉ số PMI mới nhất tiếp tục lao dốc xuống 46.4 trong tháng 12, mức thấp nhất trong vòng 1.5 năm qua.

Trong khi thặng dư thương mại cải thiện trong quý 4, lợi thế về cán cân thương mại nói chung của Việt Nam lại một lần nữa thu hẹp do tình hình xuất khẩu chậm lại và nhập khẩu năng lượng tăng cao trong nửa đầu năm 2022. Điều đó dẫn đến mức thặng dư thương mại thấp, chỉ đạt 4.1 tỷ USD (1% GDP) trong năm 2022. Trong khi dữ liệu cán cân thanh toán của cả năm chưa được công bố, mức thặng dư thương mại thấp này nhiều khả năng sẽ không bù đắp được cho thâm hụt trong thu nhập chính và dịch vụ. Vì vậy, Việt Nam nhiều khả năng sẽ chứng kiến thâm hụt nhẹ tài khoản vãng lai năm thứ hai liên tiếp, khả năng rơi vào khoảng 1.4% GDP, ảnh hưởng đến tốc độ phục hồi đồng VNĐ.

Đồng VNĐ đã chịu áp lực giảm giá lớn trước đồng USD mạnh, khiến tài khoản vãng lai suy yếu và làm suy giảm lợi thế về chênh lệch lợi suất. Để bảo vệ đồng nội tệ, các nhà chức trách đã bán bớt ngoại tệ dự trữ, dự trữ ngoại tệ vốn đã giảm mạnh 20% tính tới quý 3/2022 so với thời điểm đạt đỉnh vào cuối năm 2021. Tuy nhiên, việc điều chỉnh tỷ giá đồng USD gần đây cùng với thanh khoản USD được cải thiện đã giúp đồng VNĐ bớt áp lực hơn một chút. Mặc dù vậy, việc tăng giá đồng VNĐ nhiều khả năng sẽ là một quá trình từ từ từng bước một.

Mặc dù vậy, FDI vững vàng tiếp tục là mỏ neo vững chãi cho thương mại của Việt Nam mặc dù triển vọng ngắn hạ vẫn còn thách thức. Trong khi FDI mới giảm 18% trong năm 2022, chỉ giảm nhẹ 1% trong lĩnh vực sản xuất. Một nguyên nhân là những gã khổng lồ ngành công nghệ truyền thống như Samsung và LG đã công bố kế hoạch tiếp tục mở rộng với mức đầu tư trị giá 2 tỷ USD từ Samsung và 4 tỷ USD từ LG nhằm củng cố chuỗi cung ứng ở Việt Nam. Trong khi đó, báo chí đã đưa tin về việc Apple sẽ bắt đầu sản xuất máy tính MacBooks ở Việt Nam từ giữa năm 2023. Quyết định này không hẳn gây ngạc nhiên vì nhà cung cấp Foxconn của Apple đã thuê 50.5ha đất ở Bắc Giang vào tháng 8 năm ngoái, dự kiến để làm dự án mới có tổng đầu tư trị giá 300 triệu USD. Tất cả những diễn biến này đều cho thấy một điều: Việt Nam vẫn là điểm đến hấp dẫn ở ASEAN đối với nhà đầu tư nước ngoài.

Trong khi lạm phát chính của năm đã tương đối thấp ở mức 3.2%, Việt Nam tiếp tục chứng kiến áp lực lạm phát mạnh lên. Tháng 12 là tháng thứ ba liên tiếp lạm phát vượt mức trần 4% của Ngân hàng Nhà nước (NHNN) Việt Nam. Không chỉ lạm phát cơ bản tăng lên 5% so với cùng kỳ năm trước mà Việt Nam còn chứng kiến giá nguyên liệu thô tăng lên. Điều này có nghĩa là NHNN nhiều khả năng sẽ tiếp tục chu kỳ thắt chặt. HSBC kỳ vọng NHNN sẽ nâng lãi suất tái cấp vốn 50 điểm cơ sở trong quý 1/2023 và quý 2/2023, nâng lãi suất tái cấp vốn lên 7.0% vào giữa năm 2023.

Hàn Đông

Nguồn :vietstock

Trả lời