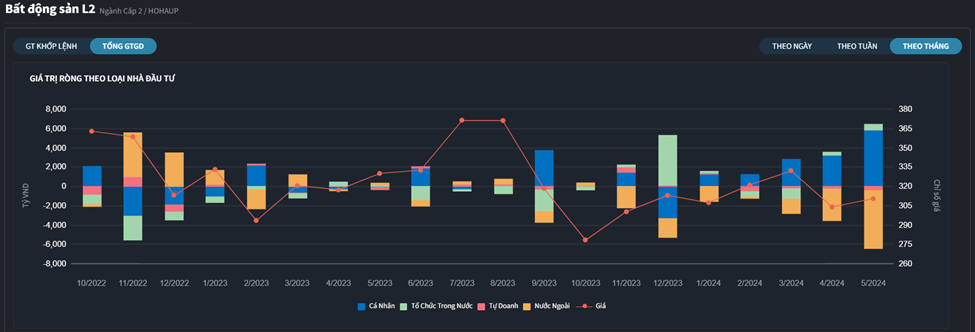

Lực bán của Khối ngoại ở cổ phiếu Ngân hàng, Bất động sản tạo thành sức ép lên thị trường cụ thể là chỉ số Vn30. Từ đó thị trường phân hóa, nhóm cổ phiếu Midcap & Smallcap tăng giá trong tháng 05 khi chỉ số Vn30 giảm -0.58%. Trong…

Lực bán của Khối ngoại ở cổ phiếu Ngân hàng, Bất động sản tạo thành sức ép lên thị trường cụ thể là chỉ số Vn30. Từ đó thị trường phân hóa, nhóm cổ phiếu Midcap & Smallcap tăng giá trong tháng 05 khi chỉ số Vn30 giảm -0.58%.

Trong tháng 05/2024, nhà đầu tư Nước ngoài có tháng bán ròng cao nhất năm với 19 ngàn tỷ tập trung vào bank chứng thép bất động sản.

BIỂU ĐỒ THỂ HIỆN KHUNG GIÁ GIAO DỊCH CỦA VNINDEX

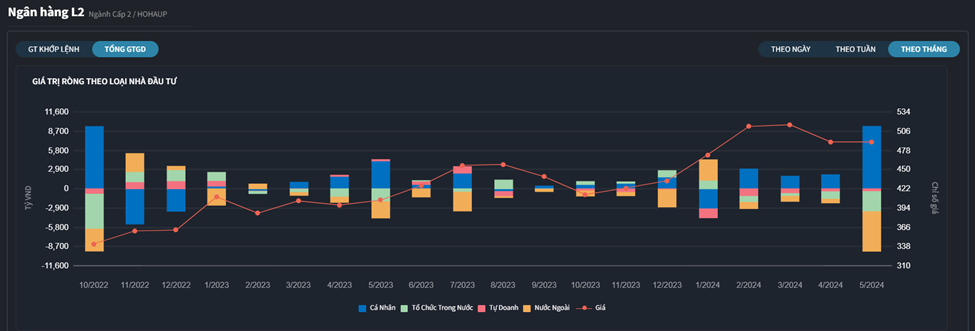

Trong tháng 05/2024 giá trị ròng trong giao dịch cổ phiếu Ngân hàng có sự khác biệt rõ ràng, lực mua đến từ nhà đầu tư trong nước cân lại lực bán của cả khối ngoại và tổ chức.

Mức chênh lệch ròng này giống thời điểm tháng 10/2022.

Mức chênh lệch ròng cho thấy cường độ bán của khối ngoại gia tăng

Đà bán ròng của khối ngoại tập trung vào cổ phiếu Ngân hàng (chiếm hơn 30% vốn hóa thị trường) sẽ là rào cản cho chỉ số VnIndex, do đó chúng tôi chờ đợi mua mới ở 1,200pts.

Nội dung chính của các bản tin trước:

“Với đà bán ròng của khối ngoại tập trung vào cổ phiếu Ngân hàng (chiếm hơn 30% vốn hóa thị trường) sẽ là rào cản cho chỉ số VnIndex, do đó khi thị trường tăng điểm trở lại quanh 1,280pts việc hiện thực & bảo vệ thành quả lợi nhuận khi mua ở vùng giá 1.180pts là ưu tiên hàng đầu.”

“Ở các nhóm ngành vốn hóa vừa và nhỏ đa số duy trì dòng tiền, điều đó cũng thể hiện qua việc chỉ số VnMidcap, VnSmallcap mạnh hơn chỉ số Vn30.

Trong diễn biến tiếp theo nhóm Midcap thu hút dòng tiền: i) nhóm largecap sau khi tăng giá từ cuối tháng 04/2024 gặp áp lực chốt đồng thời, từ đó dòng tiền lan tỏa sang nhóm cổ phiếu vốn hóa nhỏ hơn; ii) sự tham gia của nhà đầu tư cá nhân, dòng tiền nhà đầu tư cá nhân ưu thích cổ phiếu Midcap, Smallcap thay vì Largecap; iii) thời điểm dòng tiền trên thị trường không nhiều thì giao dịch cổ phiếu vốn hóa nhỏ dễ dàng hơn, kiểu Tuổi nhỏ làm việc nhỏ, tùy theo sức của mình.”

Vùng giá mua:

Tại thời điểm đầu tháng 04/2024, chúng tôi chờ đợi nhịp chỉnh của VnIndex về vùng 1,180pts FATZ MORNING – 1,180pts – Fatz.vn

Về timeline: thị trường kết thúc nhịp điều chỉnh trong tuần đầu tháng 05/2024. Xu hướng giao dịch sau đó là tích lũy tăng dần.

Trong các phiên sắp tới, VnIndex test lại vùng giá 1,180pts sau đó thanh khoản gia tăng dần thể hiện dòng tiền mới tham gia (yếu tố rất quan trọng).

Về tâm lý giao dịch:

Giai đoạn thị trường ở vùng giá 1,280-1,300pts các thông tin tốt liên tục xuất hiện (hồi phục kết quả kinh doanh quý 1/2024, hệ thống KRX, mặt bằng lãi suất tiết kiệm thấp) và các dự báo về việc VnIndex tăng lên 1,350 – 1,500pts chiếm đa số. Tâm lý thị trường tốt.

Đến thời điểm hiện tại, sau khi VnIndex giảm -8% (mức điều chỉnh giảm thường xuất hiện ở các nhịp điều chỉnh theo số liệu thống kê của nhiều năm trước), các dự báo bi quan về mức giá 1,100pts thậm chí thấp hơn lại chiếm đa số. Tâm lý thị trường thận trọng trước nhiều thông tin tiêu cực.

Thông thường thị trường đi ngược tâm lý chung.

Trong quá trình cân bằng trở lại, thị trường luôn có biến động mạnh tạo cảm giác không chắc chắn, khiến tâm lý ngại giao dịch.

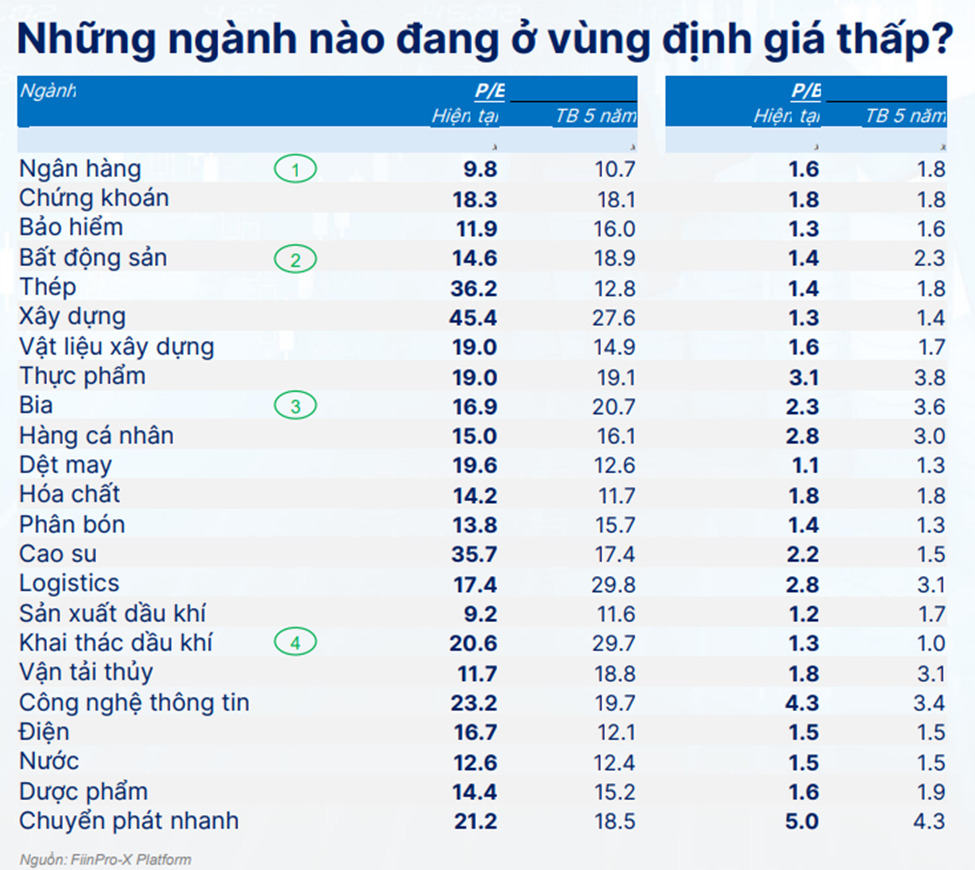

Về định giá:

Mức P/E hiện tại của thị trường là 14.

Để so sánh mức độ hấp dẫn thì: vào thời điểm dịch Covid 2019 VnIndex giảm về 662pts mức P/E là 10.77. Thời điểm giữa tháng 11/2023 với vụ việc SCB VnIndex giảm về 911pts P/E thị trường là 9.5. Trong lịch sử VnIndex chỉ có 4 lần thị trường có mức P/E thấp như vậy.

Khi giá tiếp tục giảm thì mức hấp dẫn về mặt định giá càng cao, là cơ hội cho nhà đầu tư tích lũy.

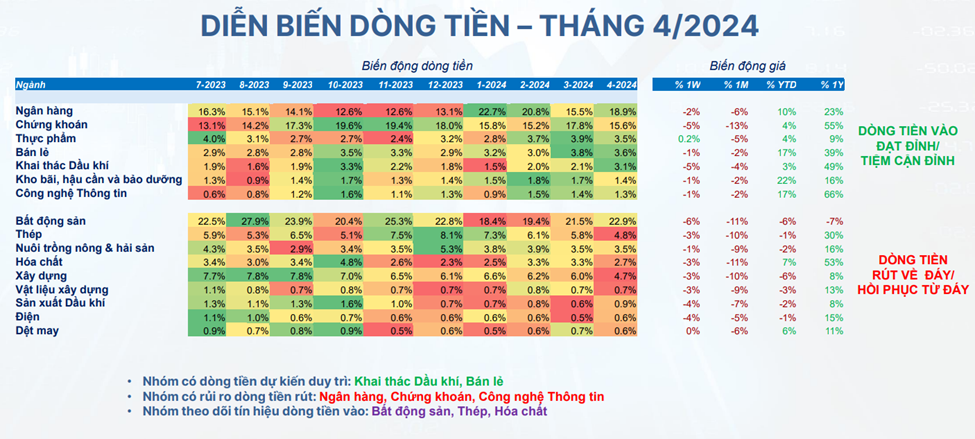

Nhóm ngành quan tâm:

Với quan điểm, “Tốt để trade” thì cổ phiếu nào giảm nhiều nhất khi tăng lại cũng tăng mạnh nhất.

Điều đó khiến cổ phiếu nhóm Bất động sản, Chứng khoán hấp dẫn khi giá đã giảm nhiều hơn so với bình quân thị trường – đặc biệt khi giá càng giảm thì khi bật lại mức lợi nhuận càng cao.

Với quan điểm “Tốt về định giá”, những nhóm ngành như Ngân hàng, Bất động sản, Bia, Dầu khí có mức định giá hấp dẫn.

FATZ Research

Trả lời