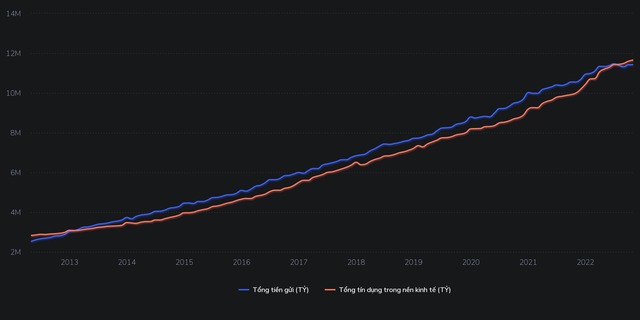

Dư nợ tín dụng của hệ thống ngân hàng đến cuối năm 2022 ước đạt 11,958 triệu tỷ đồng, lần đầu vượt số tiền của dân cư và tổ chức kể từ năm 2012. Theo số liệu của Ngân hàng Nhà nước (NHNN), dư nợ tín dụng năm 2022 ước…

Theo số liệu của Ngân hàng Nhà nước (NHNN), dư nợ tín dụng năm 2022 ước tăng khoảng 14,5% so với đầu năm, đạt hơn 11,958 triệu tỷ đồng. Ước tính, hệ thống ngân hàng đã bơm ra nền kinh tế hơn 1,5 triệu tỷ đồng trong năm 2022 – là mức tăng lớn nhất từ trước đến nay xét về giá trị tuyệt đối.

Trong khi đó, các nhà băng lại gặp khó trong việc huy động tiền gửi. Cụ thể, tính tới 21/12, tiền gửi vào hệ thống ngân hàng qua kênh tổ chức và dân cư đạt 11,6 triệu tỷ đồng, tăng khoảng 5,99% so với đầu năm. Đây là mức tăng tiền gửi thấp nhất của hệ thống ngân hàng trong nhiều năm trở lại đây.

Như vậy, dư nợ tín dụng đã lần đầu vượt tiền gửi sau 10 năm. Trong suốt chục năm qua, số dư tiền gửi của tổ chức và dân cư tại hệ thống ngân hàng luôn lớn hơn dư nợ tín dụng chảy ra nền kinh tế. Lần gần nhất, huy động tiền gửi thấp hơn tín dụng là vào 2012.

Quy mô dư nợ tín dụng lần đầu vượt tiền gửi kể từ năm 2012. (Nguồn: Wichart)

Tình trạng cho vay ra nhiều hơn tiền gửi khiến năng lực vốn và thanh khoản của các ngân hàng bị ảnh hưởng. Số liệu từ báo cáo tài chính quý III cho thấy, tỷ lệ LDR thuần (dư nợ cho vay/tiền gửi khách hàng) tại nhiều ngân hàng vào cuối tháng 9 đã vượt ngưỡng 100% như MSB, Techcombank, VIB, HDBank hay VPBank.

Theo ông Nguyễn Thiên Hoàng, Phó Tổng giám đốc BIDV, huy động vốn của BIDV tăng thấp nhất trong vòng 10 năm trở lại đây, chủ yếu do ngân hàng này vẫn cố gắng duy trì mặt bằng lãi suất thấp để hỗ trợ nền kinh tế, không cạnh tranh được với các ngân hàng TMCP tư nhân.

Kiến nghị với NHNN, đại diện BIDV đề xuất cơ quan này tiếp tục hỗ trợ thanh khoản cho các ngân hàng thông qua nghiệp vụ OMO và cho vay tái cấp vốn. Đồng thời, BIDV cũng mong muốn NHNN có thể nới lỏng hơn quy định về cho vay/huy động (LDR) trong bối cảnh huy động vốn khó khăn.

Trước sức ép về việc cân đối vốn, các ngân hàng đã đồng loạt tăng mạnh lãi suất tiền gửi trong những tháng cuối năm 2022. Hiện, lãi suất huy động kỳ hạn 12 tháng tại 4 ngân hàng thương mại Nhà nước đã chạm mức 7,4%/năm theo hình thức gửi tiền tại quầy và lên tới 8% đối với hình thức gửi tiền trực tuyến. Trong khi các ngân hàng tư nhân lớn huy động kỳ hạn này với lãi suất phổ biến quanh vùng 8,5 – 9%/năm, cá biệt lên trên 9% ở một số sản phẩm tiền gửi.

Bên cạnh việc nâng lãi suất để thu hút tiền gửi, các ngân hàng cũng tìm đến các dòng tiền khác như phát hành trái phiếu, vay liên ngân hàng, cũng như kỳ vọng vào sự hỗ trợ từ NHNN.

Mới đây, nhiều ngân hàng như Agribank, VietinBank, HDBank… đã thông báo về kế hoạch phát hành trái phiếu ra công chúng nhằm bổ sung nguồn vốn dài hạn.

Trong đó, Agribank đang chào bán 100 triệu trái phiếu với mệnh giá 100 nghìn đồng, kỳ hạn 8 năm. Tổng giá trị phát hành là 10.000 tỷ đồng. Loại trái phiếu này được trả lãi định kỳ 1 năm 1 lần.

Tương tự, LienVietPostBank cũng đang chào bán lượng lớn trái phiếu nhằm tăng vốn cấp 2. Cụ thể, ngân hàng muốn phát hành 40 triệu trái phiếu có mệnh giá 100.000 đồng, tương đương tổng giá trị là 4.000 tỷ. LienVietPostBank sẽ phát hành theo 3 đợt.

Trước đó, hồi cuối tháng 11, VietinBank cũng đã thông qua việc sửa đổi phương án phát hành trái phiếu ra công chúng năm 2022. Cụ thể, ngân hàng sẽ phát hành tối đa 9.000 tỷ đồng trái phiếu thay vì 8.000 tỷ đồng như kế hoạch cũ.

Trong khi đó, HDBank đang có kế hoạch phát hành trái phiếu cho nhà đầu tư quốc tế thay vì phát hành trong nước. Ngân hàng đang lấy ý kiến cổ đông để phát hành thêm 500 triệu USD trái phiếu chuyển đổi. Số trái phiếu này sẽ bổ sung vốn tự có cấp 2 và có thể chuyển đổi thành cổ phiếu phổ thông của nhà băng này.

Với kỳ vọng về lượng vốn bổ sung từ đợt phát hành trái phiếu, bà Nguyễn Thị Phượng, Phó Tổng giám đốc Agribank khẳng định, ngân hàng này không chủ trương giảm số dư cho vay trên thị trường liên ngân hàng. Agribank đang là một trong những ngân hàng cho vay lớn nhất trên thị trường này.

“Các ngân hàng có nhu cầu vay liên ngân hàng cứ đăng ký, Agribank đã nhận được nhu cầu của 8 ngân hàng thương mại. Ngoài ra, ngân hàng nào có nhu cầu hoán đổi ngoại tệ cứ gửi cho Agribank, chúng tôi đang tổng hợp nhu cầu để lên kịch bản, phương án hỗ trợ thị trường”, bà Phượng cho biết tại hội nghị của Hiệp hội Ngân hàng gần đây.

Về phía Ngân hàng Nhà nước, cơ quan này cho biết luôn sẵn sàng cung ứng vốn đầy đủ cho hệ thống. Trong tháng 12, NHNN đã bổ sung thêm kỳ hạn 91 ngày đối với công cụ OMO, bên cạnh kỳ hạn 14 ngày và 7 ngày vốn được sử dụng thường xuyên để hỗ trợ thanh khoản của các ngân hàng có nhu cầu. Ngoài ra, NHNN cũng đã phát đi tín hiệu nối lại hoạt động mua ngoại tệ, qua đó bổ sung thanh khoản tiền đồng cho các ngân hàng.

Theo Chứng khoán Rồng Việt (VDSC), sẽ có một số yếu tố có thể hỗ trợ thanh khoản của hệ thống trong năm 2023 gồm: 1) với áp lực tỷ giá giảm bớt, NHNN có thể tận dụng cơ hội để tích trữ ngoại tệ, đồng thời là cũng một kênh hỗ trợ thanh khoản tiền đồng; 2) tín dụng tăng chậm hơn, huy động vốn tích cực hơn; 3) tăng trưởng cung tiền sẽ có sự phục hồi nhờ đầu tư công cải thiện và định hướng tiếp tục hỗ trợ thanh khoản từ nhà điều hành; 4) áp lực trái phiếu đáo hạn cho năm 2023 vẫn còn rất lớn, tuy nhiên sẽ có sự chuẩn bị tốt hơn từ các thành viên thị trường so với năm 2022.

Nhịp sống Thị trường