Uy tín của các nhân sự ngân hàng nói chung đã bị ảnh hưởng ít nhiều sau các vụ việc về trái phiếu, bảo hiểm vừa qua. Tuy nhiên, chuyên gia cho rằng đây lại là một dịp tốt để các banker có thể rút kinh nghiệm và củng cố…

Báo cáo dự báo lương Việt Nam năm 2023 của Persolkelly cho thấy, trong năm nay, tài chính ngân hàng sẽ tiếp tục sẽ là ngành lương cao thưởng khủng trong các ngành nghề được khảo sát.

Cụ thể, phổ lương của các lao động tài chính ngân hàng dao động trong khoảng 11,5 cho đến hơn 920 triệu/tháng (tương đương 500 – 40.000 USD/tháng). Trong khi các nhóm ngành khác con số chỉ nằm trong khoảng 9,2 – 690 triệu/tháng.

Đáng chú ý, các nhân sự phụ trách mảng bancassurance (bảo hiểm liên kết với ngân hàng) có thể nhận thù lao bằng hoặc cao hơn với nhiều bộ phận phát triển lợi nhuận cốt lõi của ngân hàng. Cụ thể, thu nhập của nhóm này, sẽ dao động trong khoảng 11,5 cho đến hơn 230 triệu/tháng, tương đương với phổ lương của nhóm phê duyệt tín dụng và cao hơn cả khối quy trình vận, hành ngân hàng.

Trên thực tế, không ít nhà băng sẵn sàng chi 40-50 triệu lương thưởng và phụ cấp cho các nhân viên mỗi tháng. Không chỉ thế, các cán bộ công nhân viên ngân hàng còn có thể nhận thưởng lớn nếu tích cực phát triển bán chéo sản phẩm, chẳng hạn mảng bancassurance.

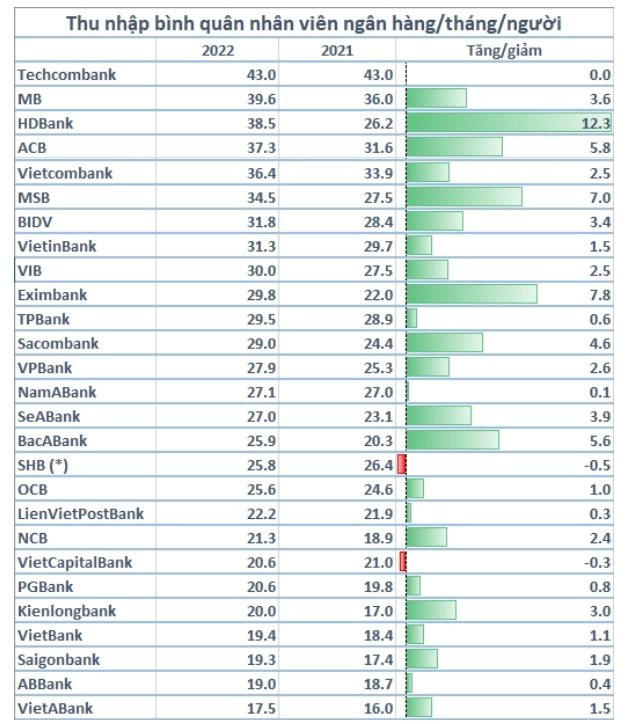

Lương bình quân của nhân viên ngân hàng năm 2021 và 2022 (dữ liệu và đồ họa: Minh Vy )

Tuy nhiên, vừa qua xuất hiện những phản ánh không tốt từ phía các khách hàng hàng về chất lượng dịch vụ tư vấn tại một số ngân hàng. Ví dụ như tình trạng tư vấn bảo hiểm không đúng nhu cầu, nhập nhằng về quyền lợi giữa tiền gửi và các sản phẩm tài chính khác. Trong không ít phản ánh của khách hàng, chất lượng của tư vấn viên là yếu tố được yêu cầu cải thiện nhiều nhất.

Giữa bối cảnh đó, nhiều nhân sự ngân hàng không biết phải thay đổi thế nào để có thể đáp ứng được kỳ vọng của khách hàng và tiếp tục giữ vững thu nhập cao. Ở góc nhìn của ông Vũ Việt Dũng, Chủ tịch Công ty Cổ phần Tư vấn và Đào tạo Nhân sự Chủ chốt KeyPerson, điều này đòi hỏi nhiều giải pháp đồng bộ và nỗ lực từ phía ngân hàng và các banker.

PV: Ông đánh giá thế nào về cơ hội và thách thức của ngành ngân hàng trong việc bán chéo các sản phẩm dịch vụ?

Ông Vũ Việt Dũng: Ngân hàng có một tập khách hàng lớn với mức độ tin tưởng cao. Vì thế, rất nhiều đối tác muốn hợp tác cùng các nhà băng để bán chéo.

Tham khảo kinh nghiệm trên các thị trường thế giới, phát triển ngân hàng bán lẻ, đa dạng hóa sản phẩm dịch vụ hiện đang là xu hướng phát triển chung. Vì lẽ đó, không ít nhà băng trong nước đã đẩy mạnh việc bán chéo các sản phẩm. Các khoản phí hoa hồng cả ngân hàng lẫn banker nhận được đều tương đối hậu hĩnh. Tuy nhiên, với tôi, đây là thách thức nhiều hơn là cơ hội.

Thứ nhất KPI dành cho việc phát triển các dịch vụ ngoài tín dụng đang được các ngân hàng đặt khá cao. Trong khi đó, các banker cùng lúc vẫn phải gồng gánh các chỉ tiêu khác. Có hiện tượng nhiều nhân viên chưa thực sự nắm vững sản phẩm cốt lõi của ngân hàng, song đã phải đi bán chéo các sản phẩm khác.

Bên cạnh đó, các chương trình đào tạo tại ngân hàng hiện nay cũng đang gặp không ít vấn đề. Như ít cập nhật theo đúng nhu cầu của thực tế; thiếu sự đồng hành với học viên, hay nói cách khác là “cầm tay chỉ việc”; học viên không thể tập trung được do cùng lúc phải cáng đáng các công việc khác; lớp học tổ chức với số lượng lớn, chưa chú tâm đến chất lượng; Chú trọng đào tạo kỹ năng, kiến thức chưa chú trọng đến thái độ bán hàng, thái độ với nghề nghiệp.

Điều này dẫn đến các nhân viên triển khai một cách “rập khuôn”, tư vấn không theo chân dung và nhu cầu khách hàng, hay thậm chí có hiện tượng “ép”.

PV: Khách hàng làm sao để nhận diện đâu là một tư vấn viên chất lượng thưa ông?

Ông Vũ Việt Dũng: Thời gian tới, tư vấn viên sẽ vẫn đóng vai trò nòng cốt trong việc phát triển thu nhập từ dịch vụ. Mặc dù các ngân hàng cũng đã bắt đầu có sự thay đổi trong đào tạo và tuyển dụng, song đây vẫn còn là một hành trình dài cần phải đi.

Trong bối cảnh đó, người tiêu dùng cũng nên chủ động trang bị cho mình một số kiến thức, kỹ năng để nhận diện một tư vấn viên chất lượng, để giảm thiểu những sai sót không đáng có như vừa qua.

Trước hết, hầu hết các vấn đề đều có hai mặt. Ví dụ trong đầu tư lợi nhuận cao thường sẽ đi kèm với rủi ro cao, tài sản cũng có biến động nhiều hơn. Do đó, nếu tư vấn viên chỉ nói một mặt tích cực của vấn đề, đó là những dấu hiệu đầu tiên để nhận biết có một số điều bất thường.

Một chuyên viên tư vấn tốt và có tâm, không chỉ am hiểu về sản phẩm dịch vụ và còn cần am hiểu chân dung và nhu cầu khách hàng để từ đó cung cấp các dịch vụ/gói dịch vụ phù hợp nhất.

PV: Nhiều ý kiến cho rằng, số hóa phát triển sẽ ảnh hưởng tới công việc ở ngân hàng, theo ông trong bối cảnh đó nhân sự các nhà băng cần làm gì để giữ vững vị trí và nâng cao được thu nhập?

Ông Vũ Việt Dũng: Nhìn chung, hiện nay các nhà băng đều đang đẩy mạnh phát triển mảng ngân hàng số, đầu tư nhiều về nguồn lực tài chính, nhân lực cho việc này. Đây sẽ là trọng tâm hoạt động của các ngân hàng trong tương lai.

Các giao dịch tại nhà băng theo đó cũng sẽ ít có sự can thiệp của con người hơn. Công việc đo lường chất lượng dịch vụ, mức độ hài lòng của khách hàng, thái độ nhân viên, nhận diện khách hàng … trước đây được thực hiện thủ công thì nay sẽ được thực hiện bằng trí tuệ nhân tạo. Các quan sát thực nghiệm của tôi cũng cho thấy, khi ứng dụng các công nghệ mới, năng suất của ngành ngân hàng sẽ tiếp tục được nâng cao.

Các nghiên cứu gần đây về “Lãnh đạo số sẽ ảnh hưởng thế nào đến hiệu quả hoạt động ngân hàng” của tôi cũng cho thấy, bên cạnh trang bị cho các nhân sự cấp cao một tư duy số hóa, các ngân hàng cũng cần đầu tư, đẩy mạnh đào tạo, hướng nhân viên học hỏi thêm các kỹ năng liên quan đến công nghệ và chuyển đổi số. Hoạt động này cần phải được diễn ra liên tục và thường xuyên vì công nghệ luôn thay đổi. Nếu làm tốt các công tác trên, năng suất và hiệu quả hoạt động của các nhà băng cũng sẽ được cải thiện.

Banker cũng nên chủ động, tích cực tự trang bị cho mình những kỹ năng liên quan đến chuyển đổi số bằng cách gia các khóa học do ngân hàng tổ chức, hay tự đăng ký học tại các cơ sở đào tạo có uy tín.

Cảm ơn chia sẻ của ông!

Nhịp Sống Thị Trường