(KTSG Online) – Nợ trái phiếu của doanh nghiệp bất động sản đã bước qua giai đoạn “nước sôi lửa bỏng” vì nhiều đơn vị đã thành công trong việc gia hạn các lô trái phiếu đến hạn, nhiều nơi cũng đã phát hành trái phiếu trở lại để có…

(KTSG Online) – Nợ trái phiếu của doanh nghiệp bất động sản đã bước qua giai đoạn “nước sôi lửa bỏng” vì nhiều đơn vị đã thành công trong việc gia hạn các lô trái phiếu đến hạn, nhiều nơi cũng đã phát hành trái phiếu trở lại để có dòng tiền. Tuy nhiên, giới kinh doanh vẫn phập phồng lo vì quỹ thời gian để cơ cấu nợ cũ không nhiều mà lãi suất phát hành mới lẫn gia hạn lại đang được đẩy lên cao.

Cái giá của gia hạn là lãi suất

Trong bối cảnh khó khăn về dòng tiền từ hoạt động kinh doanh, nhiều doanh nghiệp đã lựa chọn giải pháp đàm phán với các trái chủ để gia hạn thời hạn các trái phiếu sắp đến hạn. Thực tế, kể từ khi Nghị định 08 được ban hành cho đến nay, hoạt động đàm phán gia hạn kỳ hạn trái phiếu giữa các tổ chức phát hành và các trái chủ đã diễn ra sôi động. Tuy nhiên, giải pháp này có thể khiến doanh nghiệp phải tăng thêm chi phí tài chính trong tương lai vì lãi suất sẽ tăng thêm một vài điểm phần trăm.

Theo báo cáo của Sở giao dịch chứng khoán Hà Nội (HNX), tính đến cuối tháng 6 vừa qua, đã có hơn 30 tổ chức phát hành đã đạt được thỏa thuận gia hạn kỳ hạn trái phiếu với các trái chủ. Tổng giá trị trái phiếu đã được gia hạn kỳ hạn là hơn 42.000 tỉ đồng. Thời gian gia hạn của các lô trái phiếu đã được gia hạn đa dạng từ 1 – 24 tháng. Trong đó, có nhiều doanh nghiệp lớn đã đạt được thỏa thuận gia hạn kỳ hạn với lượng trái phiếu có giá trị cao.

Cụ thể, Công ty cổ phần Địa ốc Phú Long đã đạt được thỏa thuận gia hạn 2 năm cho 12 lô trái phiếu có tổng giá trị là 14.000 tỉ đồng. Tập Đoàn Sovico cũng gia hạn 2 năm cho 52 lô trái phiếu có tổng giá trị khoảng 9.600 tỉ đồng. Tập đoàn Novaland gia hạn 3 lô trái phiếu có tổng giá trị khoảng 2.750 tỉ đồng, với thời gian gia hạn từ 12 – 24 tháng. Công ty cổ phần Hưng Thịnh Land đã đạt được thỏa thuận gia hạn 3 lô trái phiếu có tổng giá trị khoảng 1.200 tỉ đồng, với thời gian gia hạn từ 6-7 tháng.

Báo cáo mới đây của công ty chứng khoán VNDriect nhận định, nhiều tổ chức phát hành sau khi đàm phán với trái chủ được giãn tiến độ thanh toán cũng bắt buộc nâng lãi suất trái phiếu thêm 2-3 điểm %. Nhiều doanh nghiệp đã chấp nhận nâng lãi suất lên mức cao nhất khoảng 15% mỗi năm, dựa trên thông tin đã được công bố vì đây là cách tốt nhất để giải quyết vấn đề dòng tiền trong ngắn hạn.

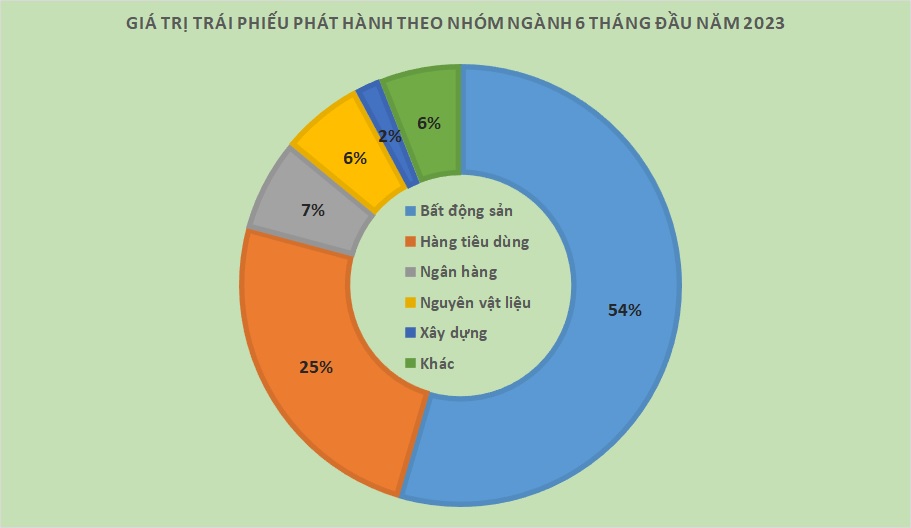

Không chỉ đáo hạn, kể từ giữa tháng 3, một số doanh nghiệp bất động sản đã tiến hành vay vốn qua kênh trái phiếu trở lại và phần lớn các lô có giá trị lớn hàng ngàn tỉ đồng được phát hành nhằm mục đích tái cơ cấu nợ. Đến nay, tổng giá trị trái phiếu huy động được là hơn 20.000 tỉ đồng, riêng trong hai tuần cuối tháng 6 có 4 lô trái phiếu được phát hành với tổng giá trị trên 6.000 tỉ đồng.

Mặt bằng lãi suất trái phiếu nhìn chung cao hơn giai đoạn trước với mức phổ biến 13-14% mỗi năm, trong khi mức lãi suất phổ biến ở các năm trước dao động 7-8%, cá biệt một vài lô có lãi suất cao hơn.

Cụ thể, trong tháng 6-2023, Công ty TNHH Phát triển kinh doanh xây dựng 3 (XD3C) đã phát hành thành công lô trái phiếu trị giá 2.250 tỉ đồng, với lãi suất 14%/năm, kỳ hạn 60 tháng. Công ty cổ phần Vinam Land cũng huy động thành công 1.500 tỉ đồng trái phiếu với lãi suất 14%/năm, kỳ hạn 72 tháng. Công ty cổ phần Đầu tư phát triển BĐS TMT phát hành 2.015 tỉ đồng trái phiếu, với lãi suất 13,75%, kỳ hạn 84 tháng.

Trao đổi với báo chí mới đây, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, lãi suất trái phiếu doanh nghiệp được xác định dựa trên mức độ rủi ro hay nói cách khác là chất lượng tín dụng của tổ chức phát hành và của lô trái phiếu đó. Mức xếp hạng bình quân của ngành bất động sản đang ở mức BB, tức là năng lực đáp ứng nghĩa vụ nợ ở mức trung bình, do đó về cơ bản mức lãi suất cao cũng phản ánh mức rủi ro của ngành trong giai đoạn hiện nay.

Rủi ro ngành tạo sức ép lên năng lực trả nợ

Trong bối cảnh thị trường bất động sản vẫn trầm lắng, nhiều doanh nghiệp hạn chế khả năng tiếp cận vốn và áp lực về dòng tiền thì trái phiếu vẫn là một kênh mà họ cố gắng xoay sở. Tuy nhiên, do quỹ thời thời gian mà doanh nghiệp gia hạn không nhiều nên việc “dồn toa” các lô trái phiếu cũ và mới sẽ tạo sức ép lên năng lực trả nợ của nhiều tổ chức phát hành.

Báo cáo của công ty chứng khoán VNDirect ước tính, có khoảng 223.400 tỉ đồng trái phiếu đáo hạn trong năm 2023. Trong đó, quí 3 có khoảng 75.952 tỉ đồng, riêng nhóm bất động sản chiếm gần một nửa. Một số công ty địa ốc đã bắt đầu mua lại nhiều lô trái phiếu trước hạn và có lộ trình tất toán toàn bộ trái phiếu trước hạn trong năm nay.

Tuy vậy, danh sách các doanh nghiệp chậm thanh toán các nghĩa vụ nợ trái phiếu vẫn tiếp tục tăng lên. Đến ngày cuối tháng 6-2023, có khoảng 60 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp theo thông báo của HNX. VNDirect ước tính, tổng dư nợ trái phiếu của các doanh nghiệp này vào khoảng 159.000 tỉ đồng, chiếm khoảng 14,6% dư nợ toàn thị trường (doanh nghiệp bất động sản đã chiếm 12,1%).

Việc chiếm tỷ lệ cao trong nhóm doanh nghiệp chậm thanh toán nghĩa vụ nợ trái phiếu đang đặt ra vấn đề về mức độ rủi ro của các lô trái phiếu trong ngành này. Nhiều nhà đầu tư cũng bày tỏ lo ngại sau khi doanh nghiệp giãn hoãn và chậm trả sẽ làm tăng mức độ mất vốn.

Tuy nhiên, nhiều chuyên gia cho rằng, về khách quan thì vấn đề “chậm thực hiện nghĩa vụ thanh toán trái phiếu” của doanh nghiệp chưa “xấu” bằng nợ xấu nhóm 3 (nợ dưới chuẩn) theo phân loại của các ngân hàng thương mại. Nhà đầu tư trái phiếu nên nhìn nhận và đánh giá kỹ hơn về năng lực nội tại của doanh nghiệp để hành động. Cũng có nhiều trường hợp sau khi được trái chủ chấp nhận giãn hoãn nợ thì doanh nghiệp có cơ hội tốt để có thể cải thiện dòng tiền và hướng đến một kết cục tốt đẹp cho các bên.

Do đó, việc đánh giá kỹ lưỡng và tham khảo các kết quả xếp hạng tín nhiệm độc lập là một nguồn thông tin nên mà nhà đầu nên tìm hiểu để cân nhắc việc gia hạn hay tham gia vào các đợt phát hành mới.

Điểm mấu chốt để tái cấu trúc nợ là các doanh nghiệp cần tăng niềm tin của khách hàng bằng cách minh bạch thông tin về mục đích sử dụng vốn trái phiếu cho hoạt động tái cơ cấu nợ, ở các chương trình dự án cụ thể. Việc minh bạch thông tin là cơ sở quan trọng để khôi phục niềm tin và nguyên tắc tự chịu trách nhiệm của nhà đầu tư khi họ quyết định mua trái phiếu.

Thời gian qua, Ủy ban Chứng khoán Nhà nước (UBCKNN) cũng đã ban hành nhiều quyết định về việc xử phạt vi phạm hành chính đối với các doanh nghiệp không công bố thông tin về liên quan đến phát hành trái phiếu. Lỗi chủ yếu của doanh nghiệp là không thông tin về tình hình tài chính, tình hình sử dụng nguồn vốn từ phát hành trái phiếu, tình hình thanh toán lãi, gốc trái phiếu… Đây là vấn đề khiến niềm tin của nhà đầu tư vào thị trường trái phiếu doanh nghiệp suy giảm.

Do vậy, việc hình thành và ra mắt hệ thống đăng ký và lưu ký trái phiếu trên HNX mới đây sẽ là bước tiến lớn cho việc minh bạch thị trường này. Nguyễn Quang Thuân cho rằng, việc đăng ký giao dịch tập trung sẽ góp phần giải quyết nhiều vấn đề lớn của thị trường hiện nay. Không chỉ là minh bạch thông tin, việc để trái phiếu riêng lẻ lên sàn sẽ góp phần thực hiện giải quyết vấn đề thanh khoản khi cần thiết.

Giao dịch tập trung sẽ góp phần tạo đường cong lãi suất cho từng trái phiếu tùy theo mức xếp hạng tín nhiệm hay đánh giá chất lượng trái phiếu của thị trường. Điều này là rất cần thiết cho các định chế đầu tư nhằm phục vụ công tác định giá được trái phiếu, quản trị rủi ro, báo cáo và tuân thủ. Đồng thời, nhà đầu tư cũng xác định và quản lý tốt hơn thông tin trái chủ. Hệ thống giao dịch sẽ bảo đảm quyền lợi nhà đầu tư một cách nhanh chóng và rõ ràng thay vì để các trái phiếu giao dịch trôi nổi trên thị trường.

Kinh tế Sài Gòn Online

Trả lời